인더뉴스 문정태 기자ㅣ 인터넷을 주요 영업망으로 활용하는 ‘인터넷전문은행’ 도입이 추진되고 있다. 인터넷은행은 실물 점포가 없어 운영비나 인건비가 대폭 줄어든다. 따라서 기존 은행보다 예금 금리는 높이고, 대출 금리는 낮출 수 있다는 장점이 있다.

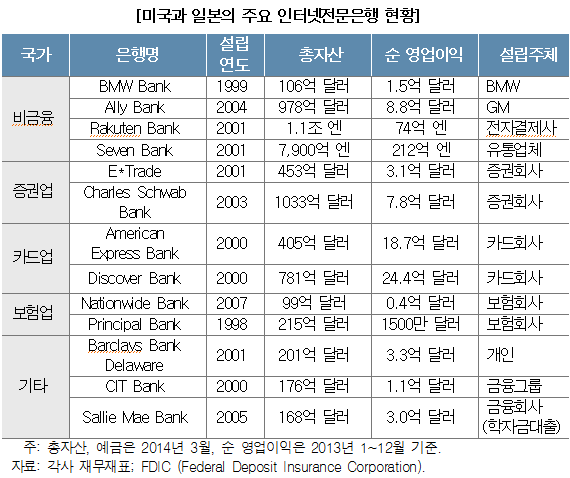

금산분리 규정은 유연하게 적용될 것으로 보이지만 보험사를 비롯해 증권, 카드회사 등 산업자본의 인터넷 전문은행 설립 허용여부는 논란이 일어날 수 있다는 전망도 나온다. 외국의 경우, 인터넷전문은행의 현황은 어떨까?

11일 보험연구원이 발간한 ‘국내 인터넷 전문은행 설립 논의와 정책적 제언’에 따르면 미국·유럽·일본의 인터넷 전문은행은 IT발전, 거래금융의 보편화와 금융전업주의의 완화로 금융업권간 융합, 산업자본과 금융의 융합을 촉진하고 있다.

유형별로는 ▲은행과 산업자본이 결합한 형태 ▲비은행금융회사가 설립한 형태 ▲산업자본이 설립한 형태로 구분된다. 미국에서는 보험·증권 등 비은행 금융회사와 자동차회사가 설립한 경우가 많고, 유럽과 일본에서는 은행들이 설립하는 경우가 있다.

구체적으로, 영국의 ‘HSBC Direct’, 스페인의 ‘ Open Bank Santander Consumer는 은행이 설립한 사례다. 일본의 ‘Sony Bank’, ‘SBI Sumishin Net Bank’, ‘Japan Net Bank’, ‘Jibun Bank’ 등은 은행이 산업자본과 결합해 설립한 인터넷 전문은행이다.

미국의 보험회사인 Principal Financial Group이 설립한 Nationwide Bank, 네덜란드의 ING가 설립한 ING Direct 등은 은행 금융회사들의 사업다각화와 고객서비스 제고를 위해 만든 인터넷 전문은행이다.

이중 ‘Principal Bank’는 설립 초기에는 일반 대중을 상대로 마케팅을 시작했다. 하지만, 장기적으로 기존 은행과의 경쟁이 어렵다고 판단, 모그룹 금융네트워크를 통한 마케팅 서비스에 주력하고 있다. ING Direct는 지난 2007년 Capitla One에 인수됐다.

전반적으로 해외에서 인터넷 전문은행의 성장세가 가속화되고 있다는 분석이다.

미국의 경우 2001년 인터넷 전문은행의 총자산 비중은 전체 상업은행 총자산 대비 0.11%에 불과했다. 하지만, 지난해 3월 기준 인터넷 전문은행의 총자산은 4400억달러로 전체 상업은행 총자산 대비 3.1% 수준으로 성장했다.

같은 기간, 일본은 3월 현재 인터넷 전문은행의 총자산은 8.5조엔, 총예금은 7.5조엔으로 전체 일본 은행의 총자산, 총예금 대비 각각 0.9%, 1.1%임 수준이다. 2012년 당기순이익은 4.3조 엔으로 전체 일본 은행 당기순이익 대비 1.4%를 차지했다.

보험연구원은 “인지도와 신뢰도 제고, 모기업의 고객을 대상으로 한 영업 등 차별화된 서비스 전략으로 인터넷 전문은행의 성장성과 수익성이 개선되고 있다”며 “2000년대 중반 이후 인터넷 전문은행의 성장세가 가속화되고 있다”고 설명했다.

![[인더필드] ‘탄소중립 선봉장’ 풀무원 거점 음성 두부공장 가보니](https://www.inthenews.co.kr/data/cache/public/photos/20250940/art_17591045921966_86ea66_357x250.png)