[인더뉴스 정재혁 기자] 수백 쪽에 달하는 무거운 책 형태의 보험약관이 최근에는 ‘모바일 약관’의 형태로까지 진화했다. ‘종이 없는 사회’ 실현과 더불어 소비자 편의성 제고 차원에서 긍정적이라는 의견이 많다.

하지만, 일각에서는 이러한 약관 전달 매체의 변화가 보험사의 비용을 절감하기 위한 목적으로만 추진되는 게 아니냐는 말도 나온다. 일부 보험사들 중에는 고객 요청으로 종이 약관을 신청한 설계사에게 해당 비용을 전가 중인 곳도 있다.

3일 보험업계에 따르면 보험사들은 소비자들에게 다양한 형태로 약관을 전달하고 있다. 가장 대표적인 종이(책) 약관을 비롯해 CD, 이메일, USB 등을 거쳐 최근에는 스마트폰을 통해 모바일로 볼 수 있는 약관 형태도 등장했다.

3일 보험업계에 따르면 보험사들은 소비자들에게 다양한 형태로 약관을 전달하고 있다. 가장 대표적인 종이(책) 약관을 비롯해 CD, 이메일, USB 등을 거쳐 최근에는 스마트폰을 통해 모바일로 볼 수 있는 약관 형태도 등장했다.

이러한 변화 양상은 환경 보호와 에너지 절약 차원에서 종이 사용을 줄이려는 시대적인 요구와 일맥상통한다. 또한, 소비자들도 무겁고 자리만 차지하는 약관을 간편하게 보관하고 찾아볼 수 있다는 점에서 편리함을 느끼고 있다.

현재 모바일 약관을 도입한 보험사로는 삼성생명과 삼성화재, NH농협생명 등이다. 책 외에 CD의 경우 사양화된 저장매체라는 점, 이메일은 고령자들의 활용도 떨어진다는 점을 고려하면, 향후 모바일 약관이 대세로 자리잡을 것으로 전망된다.

하지만, 이러한 약관 매체의 간소화가 소비자 편익 증대 외에 보험사의 부대 비용을 줄이기 위한 용도로 활용되는 것 아니냐는 이야기도 나온다.

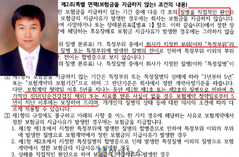

일례로, 교보생명은 지난 2003년부터 고객에게 CD약관을 기본적으로 제공하되, 고객이 원할 경우 CD 대신 책으로 된 약관을 제공하고 있다. 다만, 고객이 55세 이상일 경우에만 무료고 55세 미만일 때는 비용(5000원~1만 5000원)이 부과된다.

그런데 55세 미만 고객이 CD대신 책 약관을 신청했을 때 비용을 고객이 아닌 설계사에게 부과한다. 교보생명과 달리 대부분의 보험사들은 고객에게 약관 전달 매체의 선택권을 주며, 책으로 된 약관을 선택했다고 해서 비용을 따로 부과하는 경우는 없다.

이와 관련, 교보생명 관계자는 “지난 2003년부터 종이 사용을 줄이는 차원에서 CD약관을 도입했고, 이를 활성화하는 차원에서 종이 약관에 비용을 내도록 하게 된 것”이라며 “월 신계약 5만여건 가운데 책 약관을 신청하는 경우는 월평균 10건 정도에 불과할 정도로 미미하다”고 말했다.

설계사들을 비롯한 보험업계 종사자들 중에서는 고개를 갸웃거리는 이들도 상당수다. 약관 교부는 고객에 대한 보험사의 의무인데, 설계사에게 비용을 전가한다는 것은 결국 고객에게 비용을 내라고 하는 것과 다를 바 없다는 것이다.

한편, CD로 보험약관을 교부하는 것은 ‘보험업감독규정’에서 허용하고 있고, 보험사(설계사)가 CD약관을 고객에게 전달한 순간 법적인 요식행위는 성립된다. 다만, 고객이 종이 약관을 신청하는 행위를 약관 재발급으로 봤을 때, 이러한 재발급에 대한 비용 부담 주체에 대해서는 법에 명시된 게 없는 상태다.

한 보험업계 관계자는 “설계사에게 종이 약관 비용을 부담하게끔 하는 것 자체가 법적으로 문제될 건 없어 보인다”면서도 “보험사 입장을 이해 못 할 건 아니지만, 도의적 차원에서 보험사가 비용을 부담하는 게 적절하지 않겠냐”고 했다.

![[인더필드] ‘탄소중립 선봉장’ 풀무원 거점 음성 두부공장 가보니](https://www.inthenews.co.kr/data/cache/public/photos/20250940/art_17591045921966_86ea66_120x90.png)