“보험은 너무 어렵다.” 말하는 사람들이 많습니다. 특히, 보험약관은 보험을 어렵게 하는 주범으로 지목됩니다. 하지만, 보험약관은 ‘잘’ 알아야하는 대상입니다. 보험에서 가장 중요한 ‘보장(보험금)’을 받을 수 있는 근거가 되기 때문입니다. 창간 3주년을 맞은 인더뉴스는 보험약관 문제에 관심을 두기로 했습니다. 먼저 보험소비자가 반드시 알아둬야 할 약관은 무엇인지, 설계사들도 까다로워하는 건 무엇이 있는지 등을 살펴봤습니다. 그리고, ‘보험약관 원정대’를 발족합니다. 여러 전문가들의 지혜를 모아서 그 어렵다는 보험약관이 조금은 쉽게 느껴질 수 있도록 애를 써볼 참입니다. [편집자주] |

인더뉴스 권지영 기자ㅣ #. 경기도 분당에 사는 A씨는 임신 6개월차 산모다. 결혼 석 달만에 임신하게 되면서 신랑 종신보험과 태어날 아기를 위한 어린이보험 가입을 고려하게 됐다. 얼마 전 지인 소개로 설계사를 만났고, 상품에 대한 설명을 들었다. 일주일 후 두 보험에 가입하기 위해 설계사를 만났는데, 가입 과정 중 상품약관을 훑어보라는 설계사 말에 책처럼 두꺼운 약관을 들췄다가 도대체 무슨 말인지 몰라 난감했다.

우리나라 인구 10명 중 9명이 보험 상품에 가입할 정도로 보험은 매우 친숙한 금융상품이다. 특히 보험의 경우 다른 금융상품보다 복잡한 편인데, 최근 상품선택에 따른 책임도 소비자에게 이동하는 경향이 나타나고 있어 소비자의 금융이해력이 더욱 중요해지고 있다.

우리나라 인구 10명 중 9명이 보험 상품에 가입할 정도로 보험은 매우 친숙한 금융상품이다. 특히 보험의 경우 다른 금융상품보다 복잡한 편인데, 최근 상품선택에 따른 책임도 소비자에게 이동하는 경향이 나타나고 있어 소비자의 금융이해력이 더욱 중요해지고 있다.

하지만, 보험 가입자들이 스스로 가입한 보험상품을 제대로 이해하고 가입하는 경우는 드물다. 특히 상품에 대해 가장 구체적으로 설명하고 있는 보험약관이 온통 어려운 말들로 넘쳐 ‘넘사벽(넘을 수 없는 벽)’ 수준이기 때문이다.

현재 보험 가입할 때 자필서명은 10회 가량 된다. 얼마 전까지 보험가입 절차 중 수십 차례 자필서명이 필요했지만, 청약서 상품설명서 등 보험가입서류의 서명(10회)과 덧쓰기(30자), 체크(V표시, 26회)가 올해 7월 1일부터 확 줄었다.

금융당국이 불필요한 보험가입절차를 대폭 줄여 소비자의 이해를 도우려고 애쓰고 있다. 하지만 보험약관은 여전히 어렵다는 지적이 많아 쉽게 바뀌어야 한다는 지적이 나온다. 보험약관은 보험사가 보험계약을 체결하기 위해 계약의 내용과 조건 등을 미리 정해 놓은 계약조항을 말한다.

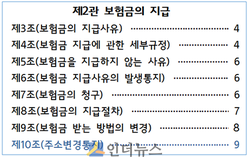

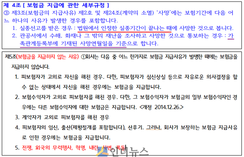

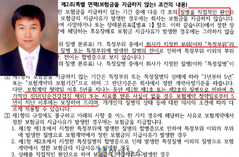

보험약관에는 보통 해당 상품의 ▲보장 담보와 보험금 지급사유 ▲보험계약의 무효 원인 ▲보험회사의 면책사유 ▲보험회사 의무와 범위, 의무이행 시기 등을 담고 있다. 주로 가입자가 보험금을 청구하기 전 설계사에 물어볼 때 약관을 참고해 보장 범위에 속하는 지에 대해 알려준다.

하지만 보험약관의 내용이 전문적이고 기술하는 방식이 어렵다보니, 일반인이 내용을 충분히 이해하기 어려워 보험계약자에 불이익을 초래한다는 지적이다.

우리나라 보험상품은 대개 주계약과 여러 특약으로 구성돼 있어 복잡한 편이다. 복잡한 상품구조와 어려운 약관은 소비자의 보험 이해도와 무관하지 않다는 게 전문가들의 의견이다.

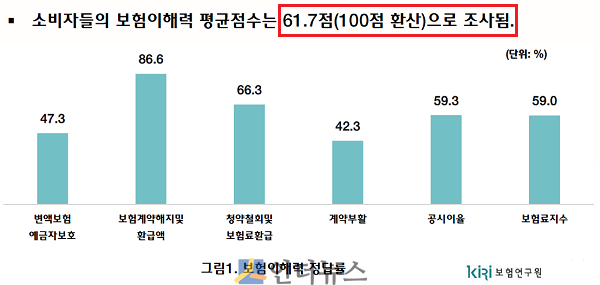

실제로 우리나라 소비자들의 보험에 대한 이해력은 낮은 편이다. 보험연구원에 따르면 소비자들의 보험에 대한 이해력 평균점수는 100점 중 61.7점에 불과하다. 국민보험으로 불리는 ‘실손의료보험‘ 조차 보험가입자들이 자신의 위험노출의 정도나 위험보장 수준 등에 대한 인식이 높지 않았다.

금융당국이 지난 2011년부터 시행해 온 ‘보험약관 이해도 평가’에서도 생명보험사의 정기·종신보험과 손해보험사의 장기상해보험의 평균 이해도는 70점에 머물렀다. 해당 상품을 판매하고 있는 보험사 10곳은 60점대를 받기도 했다.

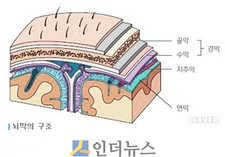

특히 약관평가 항목 4가지(명확성·평이성·간결성·소비자친숙도) 중 명확성(77.4%)은 양호한 편이었지만, 간결성 부문에서는 가장 낮은 득점비율(60.2%)을 보였다. 약관에 글자수 200자 이상의 긴 문장 사용이 많았다는 지적이다. 또 질병의 정의를 이해하기 어렵고, 문구와 그림설명이 다르다는 의견도 나왔다.

한 보험업계 관계자는 “약관은 보험계약의 전체 내용이 빠짐없이 게재돼야 하고, 내용은 반드시 한 가지 뜻으로 해석돼야 하는 등의 원칙이 있다”며 “이 중 소비자가 쉽게 이해하도록 구성하고 있는지 여부도 매우 중요한 요소인데, 불필요한 용어나 긴 문장 사용은 여전하다“고 지적했다.

![[인더필드] ‘탄소중립 선봉장’ 풀무원 거점 음성 두부공장 가보니](https://www.inthenews.co.kr/data/cache/public/photos/20250940/art_17591045921966_86ea66_120x90.png)