인더뉴스 권지영 기자ㅣ 최근 생명보험업계의 자살보험금이 뜨거운 감자로 떠오른 가운데, 일부 생보사에서 자살보험금을 전부 지급하겠다고 나서 그 배경에 관심이 쏠리고 있다.

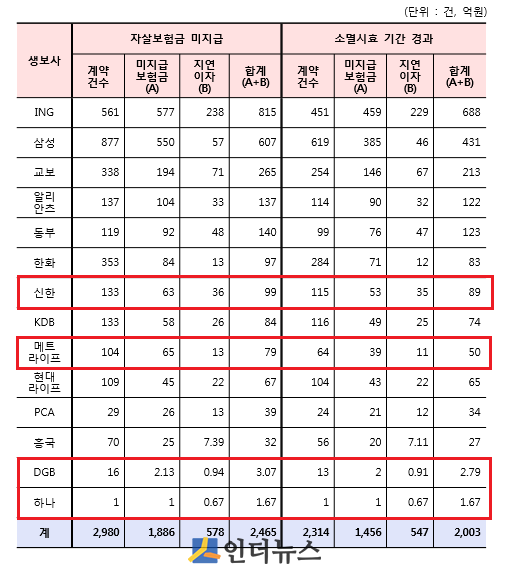

9일 보험업계에 따르면 신한생명을 비롯해 메트라이프생명, DGB생명, 하나생명은 소멸시효가 지난 계약을 포함해 미지급된 자살보험금을 전부 지급하기로 결정했다. 이들 보험사는 최근 금융감독원에 이같은 내용을 포함한 자살보험금 지급계획서를 제출한 것으로 알려졌다.

생보사는 지난달까지만해도 소멸시효가 지난 계약에 대한 보험금 지급에 부정적인 입장이었다. 금감원이 "미지급 보험금을 전부 돌려주라"고 행정지도 방침을 내렸지만, 소멸시효 관련 "대법원 판결을 기다린 후 결정하겠다"며 버티기에 돌입했다.

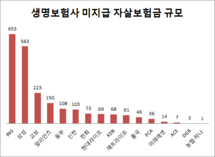

그러다 일부 중·소형 생보사가 소멸시효에 관계없이 자살보험금을 전부 지급한다는 결정을 내렸다. 이들 보험사가 입장을 선회한 이유가 뭘까? 우선, 업계는 자살보험금 미지급금 규모가 어느 정도 감당할 수 있는 수준이라는 점을 이유로 꼽았다.

특히 4개 생보사 중 DGB생명(3억700만원)과 하나생명(1억6700만원)은 다른 생보사에 비해 지급해야할 보험금의 규모가 매우 적은 편이다. 신한생명과 메트라이프생명도 미지급금 규모가 각각 99억원과 89억원으로 적지 않은 편이지만, 지급가능한 범위라고 판단했을 거라는 게 업계의 설명이다.

특히 신한생명의 경우 대법원에서 자살보험금 지급 판결 이후 금감원의 보험금 지급 권고에 가장 적극적인 태도를 보여 왔다.

또 이번에 보험금 지급 결정을 한 4개 생보사는 모두 상장사가 아니라는 점에서 보험금 지급 후 '배임 문제'에 휘말릴 부담이 덜하다는 해석이다. 신한생명과 DGB생명, 하나생명은 금융지주계열사이며, 메트라이프생명은 외국계 생보사다.

현재 대부분의 생보사에서는 소멸시효가 지난 건에 대해서도 보험금을 지급한 후, 대법원에서 소멸시효를 인정할 경우 경영진의 배임 문제 발생을 우려하고 있다. 특히 상장회사의 경우 소액주주가 보험금 지급이 부당하다고 판단해, 경영진을 배임으로 고소할 가능성도 있다.

또한 계속해서 보험금 지급을 미룰 경우 회사 이미지에 부정적인 영향이 있을 것을 염려했다는 의견이다. 금감원에서도 자살보험금 지급을 미루는 보험사에 징계조치를 내리는 등 강력한 입장에 맞대응하기 어려웠을 거란 목소리도 나온다.

이와 관련, 신한생명 관계자는 “보험사에서 보험금 지급에 관한 문제는 고객과의 신뢰 측면에서 굉장히 중요한 이슈다”면서 “자살보험금은 워낙 민감한 사안이긴 하지만 회사 임원진이 여러 측면을 고려하고 충분한 논의를 통해 내린 결정이다”고 말했다.

한편, 자살보험금을 지급하기로 결정한 생보사의 경우 현재 전체 계약건을 전수 조사하고 있다. 이후 해당 고객에 자살보험금에 대해 안내할 예정인데, 실제 보험금 지급까지는 상당시간 소요될 것으로 전망된다.

![[인더필드] ‘탄소중립 선봉장’ 풀무원 거점 음성 두부공장 가보니](https://www.inthenews.co.kr/data/cache/public/photos/20250940/art_17591045921966_86ea66_357x250.png)