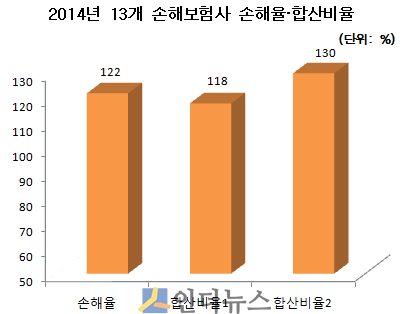

[인더뉴스 강민기 기자] “실손의료보험의 위험보험료 기준 손해율은 122%로 산출된다.”

“실손의료보험의 합산비율은 적게 잡아도 118%, 단독실손의료보험의 실제 사업비 집행률을 적용할 경우 130%대로 추정된다.”

24일 보험연구원 정성희 연구위원은 ‘실손의료보험 손해율에 대한 최근의 논란’이라는 보고서를 통해 “최근 실손의료보험의 보험료가 인상된 것과 관련해, 보험료 인상의 근거로 사용한 실손의료보험 손해율이 과장됐다는 주장이 제기되고 있다”며 이에 대한 논의가 필요하다고 밝혔다.

최근 건강보험공단은 자체 분석 결과, 2014년도 실손의료보험의 총보험료 기준 손해율은 80.2%(위험보험료 기준 손해율 96.6%) 수준에 불과하며, 보험회사가 보험료 인상이 불가피한 이유로 제시한 손해율이 과다하다고 주장했다.

하지만, 정성희 연구위원은 “이같은 주장은 실제 경험 통계를 토대로 하지 않고 있다”며 “또한 보험상품의 손익을 판단하는 데 있어 실제 사업비를 고려하지 않고 있다는 점에서 오류를 내포하고 있다”고 주장했다.

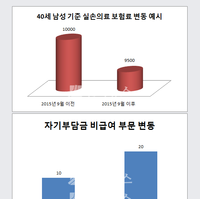

먼저, 정성희 연구위원은 위험보험료의 정확성 문제를 제기했다. 건강보험공단이 인용한 실손의료보험의 위험보험료는 보험개발원의 참조 통계를 근거로 가공된 수치로, 실제 위험보험료보다 과대 계상된 수준이라는 점을 지적했다.

그는 “이는 경험 통계에 기반한 위험보험료가 보험개발원의 참조 위험률보다 낮은 수준을 유지하는 것에 기인한다”며 “그동안 실손의료보험의 보험료 인상이 인위적으로 억제돼 왔기 때문이다”고 말했다.

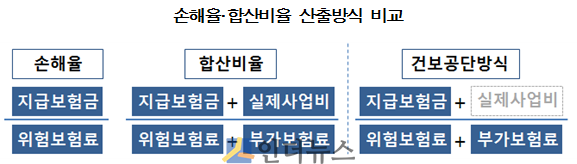

정 연구위원은 손해율 문제도 거론했다. 건강보험공단이 손익을 판단하기 위해 산출한 손해율은 ‘지급보험금을 총보험료로 나눈’ 수치인데, 정확한 기준인 ‘지급보험금+실제 사업비’를 총보험료로 나눈 것를 적용해야 한다고 지적했다.

일례로 자동차보험의 경우, 지난 2014년 총보험료 기준의 손해율은 88.5%였다. 하지만, 이를 근거로 보험회사가 이익을 봤다고 평가하지 않으며, 실제 사업비 지출금액까지 포함한 합산비율은 108.3%를 기록했다.(*합산비율이 100% 이상이면 보험회사는 손실을 본 것으로 평가된다.)

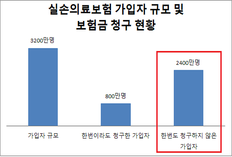

보험회사의 실제 통계자료에 따르면 실손의료보험은 앞서 두 기준에 따라 모두 100%를 넘어서는 것으로 나타났다(손해보험사 13곳, 표준화 이후 실손의료보험 상품의 2014년도 실적 기준: 위험보험료 1조3942억원, 총보험료 1조6590억원, 지급보험금 1조6971억원).

실손의료보험의 위험보험료 기준 손해율(지급보험금/위험보험료)은 122%로 산출된다. 또, 실손의료보험의 합산비율은 부가보험료를 모두 집행했다고 가정할 경우에는 118%, 단독실손의료보험의 실제 사업비 집행률을 적용할 경우 130%대로 추정된다.

정성희 연구위원은 “건보공단 방식의 기준을 적용하더라도 합산비율은 102%에 달해 실손의료보험의 적자 구조가 매우 심각한 것으로 판단된다”며 “수익성 판단을 위해서는 손해율·합산비율 등 다양한 비율을 활용할 수 있지만, 비교 대상 변수를 정확히 적용해야 불필요한 논란을 축소할 수 있을 것”이라고 말했다.

![[인더필드] ‘탄소중립 선봉장’ 풀무원 거점 음성 두부공장 가보니](https://www.inthenews.co.kr/data/cache/public/photos/20250940/art_17591045921966_86ea66_357x250.png)