[인더뉴스 정재혁 기자] #. 모 보험사 소속 설계사 A씨는 과거 보험금 청구 때 사용했던 사고확인서 등을 스캔한 후 피보험자 이름을 본인 및 친인척 등으로 수정하고 사고일자를 변경하는 등 서류를 조작했다. 이를 통해 해당 보험사로부터 18회에 걸쳐 보험금 873만원을 부당 수령했다. 이 사실이 적발된 A씨는 결국 보험설계사 등록이 취소됐다.

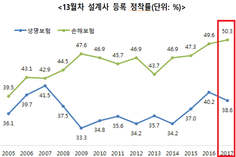

A씨처럼 보험소비자와 최접점에서 활동하는 보험설계사들이 보험사기에 연루되는 사례가 꾸준히 발생하고 있다. 금융당국은 수사기관의 형사처벌과 별도로 설계사 등록취소 등의 강력한 행정제재를 취하고 있다.

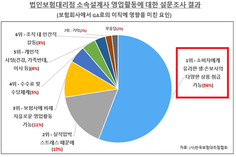

금융감독원은 3일 보험사기에 연루된 보험설계사에 대한 행정제재(등록취소 등) 내용을 발표하면서 보험사기 사례도 함께 소개했다. 위 사례를 포함해 소개된 보험사기 유형으로는 자동차사고 가해자·피해자 공모, 보험사고 내용 조작 등이다.

금융감독원은 3일 보험사기에 연루된 보험설계사에 대한 행정제재(등록취소 등) 내용을 발표하면서 보험사기 사례도 함께 소개했다. 위 사례를 포함해 소개된 보험사기 유형으로는 자동차사고 가해자·피해자 공모, 보험사고 내용 조작 등이다.

자동차사고 관련 보험사기 사례의 경우 설계사와 운전자가 사전 공모해 고의로 사고를 내고 보험금을 편취했다. 또한, 설계사가 이전에 사고로 다친 사실을 보험사에 고지하지 않고 보험에 가입한 뒤, 마치 보험가입 후 다친 것처럼 사고내용을 조작해 보험금을 타내려 한 사례도 있었다.

위 사례에서 소개된 설계사 A씨를 포함해 보험사기 사례로 언급된 설계사들은 모두 등록취소 등의 행정제재를 받았다. 금감원 관계자는 “보험설계사가 연루된 보험사기는 개인 차원의 사기를 넘어 보험산업 전반에 대한 신뢰 하락을 일으킬 수 있다”고 우려했다.

한편, 보험사기는 사회보장체계의 근간을 뒤흔드는 조직형·지능형 범죄로서, 살인·방화·상해 등 다른 범죄와 연계돼 막대한 사회적 비용을 초래하고 있다. 이는 민영보험금 누수(연 4조 5000억원)에 따른 보험료 인상으로 이어져 선량한 보험계약자에게 피해를 입히게 된다.

아울러, 이러한 보험사기는 의료기관(병원·한방병원 등)의 허위 청구 등으로 연결돼 국민건강보험으로 대표되는 공영보험 재정에도 악영향을 미친다. 서울대와 보험연구원의 조사에 따르면, 보험사기로 인해 연간 2920억~5010억원의 국민건강보험금이 새 나가고 있다.

금감원 관계자는 “보험사기는 몇몇 지인 간에 은밀하게 이뤄져 범죄사실을 밝혀내기가 쉽지 않아 국민들의 협조가 필요하다”며 “신고자 신분은 철저히 보호되며 우수 제보자에 대해 포상금도 지급되니 적극적인 신고를 당부한다”고 말했다.