[인더뉴스 정재혁 기자] 손보업계의 전속설계사 수가 전체적으로 줄어든 가운데, 메리츠화재의 전속설계사 수만 대폭 증가해 눈길을 끌고 있다. 업계에서는 타사 대비 높은 판매수수료(수당)를 비롯해 설계사 처우가 개선된 것을 주요 요인으로 꼽고 있다.

하지만, 메리츠화재의 일부 영업지점들이 설계사 모집과정에서 과장광고를 하는 것은 문제로 지목된다. SNS를 통한 채용 공고에 ‘평균연봉 7000만~1억 원’ 등을 강조하는데, 실적 위주의 설계사 수당 체계를 모르는 입사 지원자에게 혼란을 줄 수 있다는 지적이다.

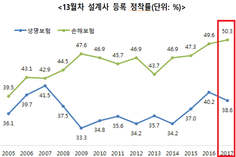

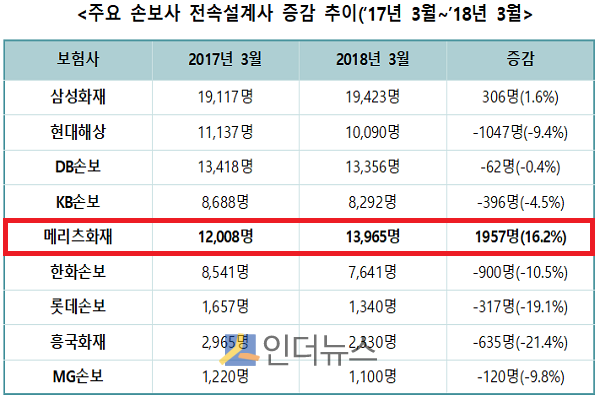

6일 금융감독원 금융통계정보시스템에 따르면, 지난해 3월부터 올 3월까지 1년간 메리츠화재의 전속설계사 수는 1만 2008명에서 1만 3965명으로 1957명(16.2%) 증가했다. 손보업계 전체 전속설계사 수가 1.4%(1144명) 감소한 것과 대조적이다.

같은 기간 메리츠화재를 제외한 전속설계사 수가 증가한 주요 손보사는 삼성화재가 유일했는데, 증가율은 1.6%(306명)로 미미했다. 전속설계사 1000명 이상 손보사 중 감소율이 가장 높았던 곳은 흥국화재(-21.4%)였고, 현대해상(-9.4%)과 한화손해보험(-10.5%)의 감소세도 두드러졌다.

메리츠화재의 전속설계사 수가 늘어난 배경에는 높은 판매수수료(설계사 수당)가 자리잡고 있다. 이 회사는 작년 7월 수수료 체계를 개편하면서 전속설계사의 기본수수료를 1000%대로 인상했다. 또, 월 최소 실적 기준을 폐지해 설계사들이 무리하게 ‘작성계약’을 하지 않는 문화도 만들었다.

메리츠화재의 한 전속설계사는 “판매수수료 강화가 결정적인 요인이기는 하지만, 월 실적 기준 폐지로 이른바 ‘그리는 계약’을 하지 않아도 된다는 점도 다른 보험사 출신 설계사 입장에서는 굉장히 매력적으로 느껴졌을 것”이라고 말했다.

타 손보사 전속설계사도 “판매수수료를 많이 주는 보험사로 설계사들이 몰리는 것은 자연스러운 현상”이라며 “실제로, 주변 동료들 사이에서도 메리츠화재에 대해 호의적인 관심과 궁금증을 가지고 있는 사람들이 적지 않다”고 말했다.

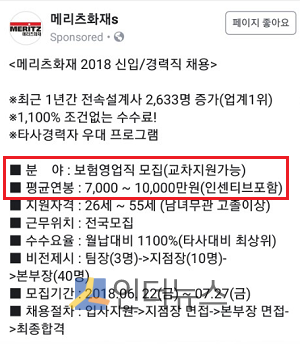

하지만, 일각에서는 메리츠화재의 '과장 구인광고'가 전속설계사의 증가에 한몫을 한 게 아니냐는 시선도 보내고 있다.

실제로, 최근 페이스북에 ‘메리츠화재s’라는 계정으로 올라온 리쿠르팅 공고를 보면, 평균 연봉이 ‘7000만~1억 원(인센티브 포함)’이라는 내용이 포함돼 있다.

‘인센티브 포함’이라는 조건이 붙어있지만, 보험 업계 사정을 모르는 사람은 누구나 저 정도의 연봉을 받을 수 있는 것으로 착각하기 십상이다.

한 보험설계사는 “본인의 능력에 따라 1억원을 벌 수도, 100만원도 못 벌 수도 있는게 보험설계사라는 직업”이라며 “단순히 ‘인센티브 포함’이라는 문구만 적어놓은 것은 매우 무책임해 보인다”고 말했다.

메리츠화재 측은 페이스북상에 올라온 해당 채용 공고가 본사 차원에서 진행된 건은 아니라고 해명했다. 일부 영업지점에서 자체적으로 올린 것인데, 이런 경우는 본사가 일일이 모니터링하기 어렵다는 입장이다.

메리츠화재 관계자는 “일부 영업지점이 열의가 과해 다소 무리한 채용 공고를 올린 것으로 파악된다”며 “다만, SNS를 통해 올라간 공고의 경우 출처를 찾아내기가 어려워 시정하는 데 애를 먹고 있다”고 말했다.

이어 그는 “과도한 방식으로 리쿠르팅을 하고 있는 것에는 책임감을 느끼지만, 발견하기가 쉽지 않을 정도로 극히 소수”라며 “많은 설계사들이 메리츠화재를 선택하고, 정착하는 것은 합리적인 수수료 정책과 영업문화 때문이지, 과장 광고라는 미끼 때문은 아니다”라고 말했다.

이와 관련 보험 업계 관계자는 “메리츠(화재)의 설계사수 증가에 대해서는 반신반의하는 시각이 적지 않은 것이 사실”이라며 “이를 불식시키기 위해서라도 (리쿠르팅)과장광고에 대한 적극적이고 단호한 대처가 필요해 보인다”고 했다.