인더뉴스 권지영 기자ㅣ “고객님 ‘콩순이’를 찾으시나요?”

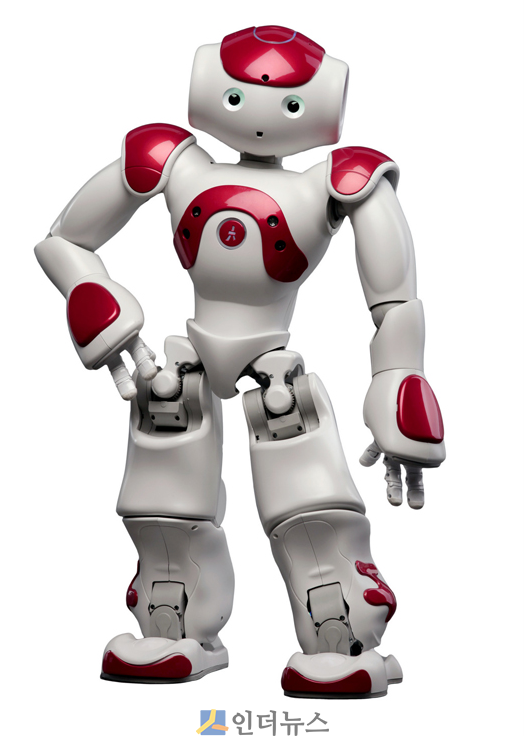

사람과 자연어로 대화하고 몸을 움직이고 눈도 맞추는 인공지능 휴머노이드 로봇(Humanoid Robot·인간을 닮은 로봇)이 한국 유통업계에 상륙한다. 이 로봇에 다가가면 고객의 얼굴을 보고 나이, 성별 등을 판단해 적합한 상품을 추천해준다.

이마트는 18일부터 22일까지 스타필드 고양의 토이킹덤에서 말하는 쇼핑 로봇 도우미를 선보인다. 사람과 대화하는 인공지능 휴머노이드 로봇이 실제 쇼핑 매장에 등장하는 첫 사례다.

이마트의 인공지능 로봇은 日 소프트뱅크 로보틱스사(社)가 개발한 휴머노이드 로봇 ‘나오(Nao)’에 美 IBM사(社)가 개발한 인공지능 플랫폼인 '왓슨(Watson)'을 탑재했다. 서비스를 위해 필요한 모든 프로그램은 이마트가 자체적으로 개발했다.

이마트의 인공지능 로봇은 日 소프트뱅크 로보틱스사(社)가 개발한 휴머노이드 로봇 ‘나오(Nao)’에 美 IBM사(社)가 개발한 인공지능 플랫폼인 '왓슨(Watson)'을 탑재했다. 서비스를 위해 필요한 모든 프로그램은 이마트가 자체적으로 개발했다.

휴머노이드 ‘나오’는 키 58cm에 사람처럼 눈, 팔, 다리가 달렸으며 자연스럽게 손짓, 몸짓, 목소리 등을 통해 의사 전달을 할 수 있다. 이 로봇은 매장에서 사람의 말 소리에 눈을 맞추고 상황에 맞는 대화도 할 수 있다.

인공지능 로봇이 토이킹덤 고양점에서 고객에게 제공할 서비스는 크게 4가지다. 우선 상품추천 서비스다. 로봇이 고객의 얼굴을 보고 나이, 성별 등을 판단해 '콩순이', '시크릿쥬쥬', '헬로카봇', '건프라' 등 적합한 행사상품 완구를 추천해준다.

3~4세 여아에게는 '콩순이'를, 5~6세 남아에게는 '헬로카봇'을, 어른에게는 '건프라'를 추천해주는 식이다. 매장 안내 서비스도 있다. 예를 들어, 고객이 "공룡인형 어딨니?"라고 물어보면 '한사토이' 섹션의 지도를 보여주는 형태로 이뤄진다.

또한 놀이 기능으로 '음성 퀴즈' 서비스가 있다. 로봇이 음성으로 아이들에게 단답형 퀴즈를 내면 아이들이 맞추는 형태다. 가령 "로보카폴리의 소방차 이름은?", "겨울왕국 주인공의 이름은?" 등으로 3~6세 어린이들이 가볍게 맞출 수 있는 수준이다.

'연주와 놀이' 서비스도 있다. 로봇이 기타와 섹소폰 연주를 흉내내거나 음악에 맞춰 춤을 추고 원숭이 등의 동물 흉내도 낸다.

이마트가 로봇 서비스를 토이킹덤에 선보이는 이유는 호기심 많은 어린이 고객들이 쇼핑을 하면서 로봇과 함께 꿈을 키우고, 고객 맞춤형 서비스를 통해 고객들이 눈 앞으로 다가온 '쇼핑의 미래'를 체험할 수 있도록 하기 위해서다.

또한 인공지능 로봇에게 실제 고객 응대 기회를 제공해 소매 분야의 4차 산업혁명을 앞당기기 위한 목적도 있다. 이 로봇은 매장에서 고객 응대 경험을 쌓은 뒤 이마트의 'S-랩' 연구실로 돌아와 인공지능 관련 연구에 쓰일 계획이다.

아직은 단답형 수준의 간단한 대화와 안내 기능에 그치는 수준이다. 이마트는 향후 ‘왓슨(Watson)’의 인공지능 플랫폼과 머신러닝(Machine Learning), 딥러닝(Deep Learning) 등의 기술을 통해 AI 분야를 더욱 발전시켜 고객 맞춤형 상품 안내, 결제 간소화 서비스 등을 제공할 예정이다.

한편, 이번 인공지능 휴머노이드 로봇의 도입과 연구는 이마트 내 디지털 기술 연구 조직인 ‘S-랩’이 주도했다. 유통과 IT의 결합이 4차 산업혁명 시대를 준비하는 필수 불가결한 요소로 꼽히는 가운데 이마트는 2014년 12월 미래 생활상을 연구하고 첨단 IT 기술을 쇼핑과 접목시키는 전문가 집단인 'S-랩'을 설립했다.

S-랩은 그 동안 로봇, 미래 매장의 설계, 쇼핑과 IoT(사물인터넷)의 접목, AR(증강현실)과 VR(가상현실) 분야의 기술 검토, 매장 디지털화 등 유통 분야에서 일어날 디지털 혁신 기술들을 실제에 적용하는 실험을 진행해 왔다.

이마트는 미래의 쇼핑 환경을 혁신하기 위한 첫 신호탄으로 로봇을 공개하고 순차적으로 S-랩의 연구 성과들을 선보일 예정이다.

미국의 '아마존에코'와 '아마존고', 일본의 '고객 응대 로봇' 사례처럼 한국에서도 가정에서 IoT 기기로 손쉽게 상품을 주문할 수 있을 것으로 보인다. 매장에서는 로봇과 대화하며, 상품을 고르고 무인 계산대에서 상품을 결제하는 시대가 가까운 미래에 실현될 수 있을 것으로 전망된다.

한편 이마트는 이 같은 4차 산업혁명을 대비하기 위해 일렉트로마트에 전기자전거부터 전기오토바이, 전기차 등 친환경 교통수단을 풀 라인업으로 갖추고, IoT 스마트홈 시스템을 판매하는 등 발 빠르게 움직이고 있다. 또 오는 10월에는 죽전점을 시작으로 '디지털 사이니지' 시스템도 구축할 계획이다.

박창현 이마트 S-랩 미래기술팀장은 "S-랩은 고객의 편리함을 극대화하기 위해 다양한 디지털 혁신 기술들을 연구하고 있다"며 "이제 인공지능 휴머노이드 로봇을 시작으로 한국에서도 본격 디지털 쇼핑 환경이 펼쳐질 것"이라고 말했다.

![[인더필드] ‘탄소중립 선봉장’ 풀무원 거점 음성 두부공장 가보니](https://www.inthenews.co.kr/data/cache/public/photos/20250940/art_17591045921966_86ea66_120x90.png)