인더뉴스 권지영 기자ㅣ 보험업계를 포함해 금융권은 현재 여러 기관에 흩어진 신용정보를 한 곳에 모아 제3의 신용정보집중기관을 설립해 관리하자는 취지에는 동의하는 분위기다. 하지만 신용정보와 보험정보 관리여부에 대한 의견은 좀처럼 좁혀지지 않고 있다.

현재 우리나라의 신용정보체계는 종합신용정보집중기관(은행연합회)과 개별신용정보집중기관(여신전문금융협회, 금융투자협회, 생명보험협회, 손해보험협회, 보험개발원)으로 나눠져 있다.

각 업권별 정보를 따로 관리하고 있는데, 보험정보는 생보협회와 손보협회, 보험개발원 3군데서 관리하고 있다. 특히 보험개발원은 보험업법에 의해 보험요율 산출과 관련한 정보를 집중관리하는 역할을 맡고 있다.

지난 26일 김영도 한국금융연구원 연구위원은 ‘신용정보 집중체계 개편 방안’ 공개토론회에서 같은 주제에 대한 연구결과를 발표했다. 이날 김 연구위원은 정보관리방안으로 제시된 두 가지 안에 대해 “일원화는 정보집중의 효율성을 극대화 할 수 있고, 이원화는 정보를 성격별로 관리해 특수성을 살리는 장점이 있다”고 설명했다.

◇ “정보 통제·보안관리 위해 일원화해야”

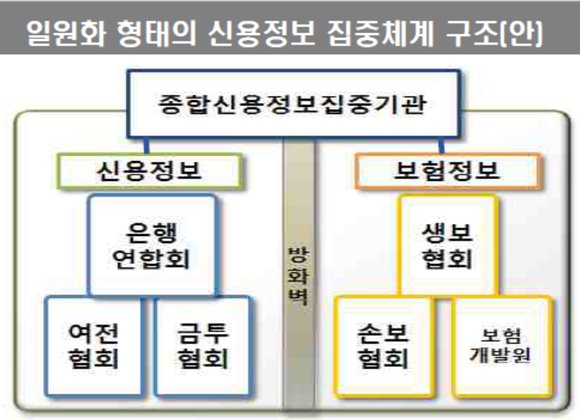

신용정보 일원화는 쉽게 말해 모든 정보를 한 곳에 모아 하나의 기관이 집중관리하는 체제다. 다만, 보험정보는 특수성을 인정해 별도의 방화벽(Fire Wall)를 설치해 관리할 필요가 있다는 의견이다.

신용정보 일원화는 쉽게 말해 모든 정보를 한 곳에 모아 하나의 기관이 집중관리하는 체제다. 다만, 보험정보는 특수성을 인정해 별도의 방화벽(Fire Wall)를 설치해 관리할 필요가 있다는 의견이다.

김영도 연구위원의 연구발표에 따르면 정보 일원화의 장점으로는 ▲정보집중의 효율성 극대화 ▲집중화된 정보보호와 보안성 강화 가능 ▲정보집중과 관리에 발생하는 비용 효율성 제고 등이다.

반면 ▲정보성격에 따라 집중기관의 중립성 확보 저해 우려 ▲신용정보와 보험정보간 상호 연계 활용의 어려움 ▲업권별 특수성 반영되지 못할 가능성 ▲사고시 대량유출 가능성 등의 단점을 배제할 수 없다는 지적이 나온다.

또한 정보 일원화 구조에 따른 종합신용정보집중기관의 지배구조 역시 별도로 검토해야 하는 과제가 남아있다는 번거려움도 있다.

◇ “집중기관 중립성 확보 저해 우려..이원화해야”

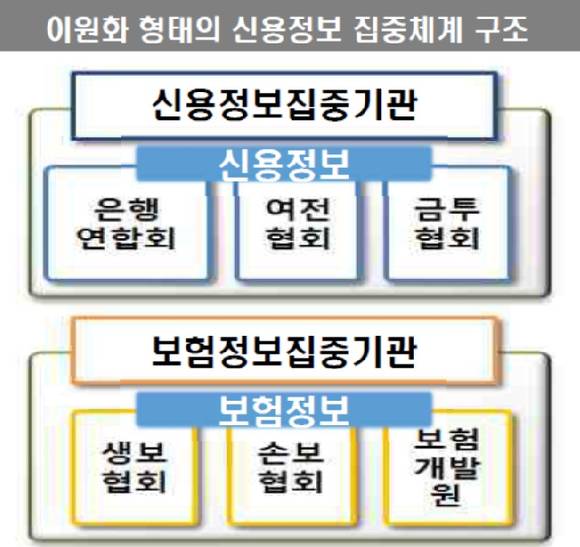

모든 정보를 한 곳에 모아 관리하는 일원화와 달리 이원화는 정보의 성격별로 분리해 관리하는 형태다. 즉 신용도를 판단하기 위한 신용정보와 개인의 질병 등의 특수한 정보를 담고 있는 보험정보를 따로 관리하자는 것이다.

모든 정보를 한 곳에 모아 관리하는 일원화와 달리 이원화는 정보의 성격별로 분리해 관리하는 형태다. 즉 신용도를 판단하기 위한 신용정보와 개인의 질병 등의 특수한 정보를 담고 있는 보험정보를 따로 관리하자는 것이다.

김 연구위원은 정보 이원화 방안을 추진해야 하는 가장 큰 이유로 ▲신용도 판단을 위한 신용정보와 보험료 산정 등을 위한 보험정보의 상호간 활용도가 낮음 ▲일원화 체계에서도 실제 방화벽 설치 등 이원운영에 따른 비효율 존재 등을 꼽았다.

다만, 이번 중점 개편 논의사항인 집중정보에 대한 일관성 있는 통제와 보안관리에 다소 미흡할 수 있다는 지적이다.

한편, 종합신용정보집중기관 설립은 정보 일원화와 이원화 여부에 관계없이 지배구조를 별도로 검토해야 하는 과제가 남아있다. 이는 정보를 관리하는 기관의 중립성과 대표성에 관한 문제로 연결되기 때문이다.

이에 김영도 연구위원은 ▲기존 종합신용정보집중기관인 은행연합회를 유지하되 지배구조를 개선하는 방안 ▲별도의 비영리 사답법인 형태로 설립하는 방안 ▲협회별 출자를 통한 자회사 설립하는 방안 ▲국민행복기금 형태의 SPC설립하는 방안 등 네 가지를 제시하고 있다.