인더뉴스 권지영 기자ㅣ 오는 4월 1일부터 임직원 전용(법인) 자동차보험이 새롭게 출시된다. 법인 명의로 고가의 승용차를 구매한 후 사적 용도로 사용하면서 회사경비로 비용을 처리하는 관행을 막기 위해서다.

이와 관련, 법인차량이 임직원 전용 자동차보험에 가입된 경우에만 비용으로 인정받을 수 있도록 법인세법 시행령이 지난 2월 개정됐다.

금융감독원은 4월부터 모든 손해보험사에 ‘임직원운전자 한정운전 특약’을 판매할 예정이라고 8일 밝혔다. 금감원은 임직원 전용 자동차보험 가입 때 소비자가 유의해야 할 사항을 안내하고, 불완전판매를 방지하기 위한 방안을 마련할 예정이다.

금융감독원은 4월부터 모든 손해보험사에 ‘임직원운전자 한정운전 특약’을 판매할 예정이라고 8일 밝혔다. 금감원은 임직원 전용 자동차보험 가입 때 소비자가 유의해야 할 사항을 안내하고, 불완전판매를 방지하기 위한 방안을 마련할 예정이다.

법인이 가입하는 자동차보험은 차량이용 방식에 따라 업무용과 영업용으로 구분된다. 법인이 차량을 소유·리스하는 경우 해당 법인이 계약자와 기명피보험자가 돼 ‘업무용자동차보험‘에 가입하는 형식이다. 개인용 자동차를 제외한 모든 비사업용 자동차를 업무용 차량으로 분류된다.

만약 법인이 차량을 렌터카 회사에서 임차해 업무용으로 사용하는 경우에는 렌터카회사가 ‘영업용자동차보험‘에 가입해야 한다. 가령, 회사 법인차량을 렌트할 경우 업체에서 임직원 전용 보험에 가입했는지 여부를 확인해야 한다. 영업용 차량에는 렌터카, 택시, 화물차 등의 사업용 차량이 해당된다.

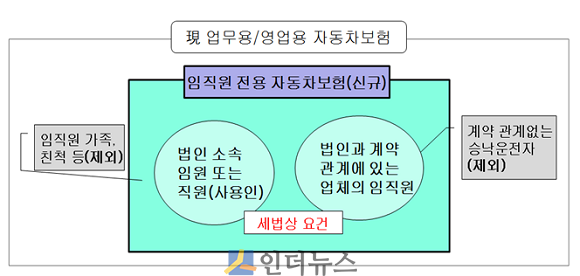

법인차량을 운전하는 운전자 범위도 제한된다. 현재 법인이 가입하는 업무용·영업용 자동차보험은 운전자 범위를 한정하는 특약상품이 없어 ‘누구나‘ 운전이 가능하다. 그러나 앞으로 운전자 범위를 법인 임직원(당해 법인과 계약관계가 있는 업체의 임직원)으로 제한한다. 임직원 가족과 친척 등은 제외된다.

이번 임직원 전용 자동차보험은 법인 차량 중 승용차에 한해서만 적용토록 한다. 사업상 수익창출에 직접적으로 사용하는 승합차와 화물차 등는 사적용도로 사용할 개연성이 낮다고 판단해 이번 상품에 가입하지 않더라도 세법상 비용으로 인정된다.

이번 상품은 세법 개정에 따라 4월 이후에는 임직원 전용 보험에 가입하고 운행기록을 작성, 비치한 경우에만 비용으로 인정된다. 4월 이전에 기존의 누구나 자동차보험에 가입한 법인도 4월 이후 운행기록을 작성하면 만기까지는 세제 혜택을 받을 수 있다.

다만, 4월부터는 기존 누구나 운전 자동차보험에 가입한 후 보험기간 중도에 임직원 전용 자동차보험으로 변경하거나, 임직원 전용 자동차보험에 가입하고 중도에 해지한 경우 해당 사업연도 전체에 대해 세제혜택을 받을 수 없다.

임직원 전용 자동차보험은 법인의 임직원과 해당 회사와 계약관계에 있는 업체의 임직원도 사고 보상 대상이다. 임직원 가족과 친척은 보상대상에서 제외된다. 운전자 범위가 임직원으로 한정된 만큼 현행 업무용·영업용 자동차보험에 비해 0.7%가량 저렴해진다.

예를 들어 2013년 차량가액이 1500만원, 할인할증 11급, 만 26세 이상, 설계사를 통해 가입할 경우 보험료가 현재 기준으로 84만원이었지만, 임직원 전용 자동차보험은 83만 5000원으로 약간 낮아진다. 다만, 보험료 차액은 보험사와 가입조건 등에 따라 다르게 산출된다.

금감원은 이번 임직원 전용 자동차보험의 내용, 세제혜택 요건과 유의사항 등을 보험 가입 때 충분히 알 수 있도록 상품설명서와 만기안내장을 개정할 예정이다. 업무용 승용차 관련 비용을 세법상 비용으로 인정받기 위한 요건 등이 포함된다.

진태국 보험감독국장은 “임직원 전용 자동차보험은 해당 법인 임직원 이외에 운전 중 발생한 사고에 대해선 보상이 불가능하기 때문에 유의해야 한다”며 “해당 내용을 설계사, TM, 인터넷 등을 통해 상품내용과 유의사항을 안내할 수 있도록 보험사에 지도할 계획이다”고 말했다.

![[3분기 실적] 롯데하이마트, 누적 영업익 184억원…3분기 연속 수익성 개선](https://www.inthenews.co.kr/data/cache/public/photos/20251044/art_17618778599179_f7220b_120x90.jpg)

![[3분기 실적] KB금융 순익 5조 깨고 전인미답 6조 향해 간다](https://www.inthenews.co.kr/data/cache/public/photos/20251044/art_17618244330917_f81756_120x90.jpg)