[인더뉴스 정재혁 기자] 신한은행이 올해 프로야구 예·적금 상품의 우대금리 조건을 변경했다. 지난해 상품의 경우 구단 성적과 인기에 따른 우대금리 조건이 많아 가입자가 선택한 구단별로 금리 차가 적금 기준 최대 1.0%p 가까이 났다. 바뀐 조건을 적용하면 금리 차가 크게 줄어든다.

13일 금융권에 따르면 신한은행은 ‘2019 신한 MY CAR 프로야구 적금 및 정기예금’을 프로야구 시범경기 개막일인 지난 12일부터 판매 중이다. 지난해 한국프로야구 타이틀 스폰서로 참여하면서 처음 출시했고, 올해가 두 번째다.

1년제 상품으로 시즌 개막 시점에 판매를 시작해 시즌이 끝나면 판매도 종료된다. 가입을 원하는 고객은 프로야구 10개 구단 중 원하는 구단을 선택해 가입할 수 있다. 예를 들어 ‘두산베어스’를 선택하면 상품명이 ‘2019 신한 두산베어스 적금’이 된다.

금리 수준은 우선 적금의 경우 기본이자율 1.5%에 우대금리 1.5%, 이벤트금리 1.0%를 포함해 최고 연 4.0% 금리가 제공된다. 예금은 기본이자율 2.0%에 우대금리와 이벤트금리 1.0%를 포함해 최고 연 3.0% 금리다.

적금 우대금리 항목은 ▲조기가입 보너스 연 0.2%(6월 30일까지 가입) ▲고객이 선택한 구단이 승리한 경기마다 우대금리 연 0.01%(최고 연 0.8%) ▲승부예측(SOL PICK)과 야구퀴즈 콘텐츠(SOL TIME) 등 4회 참여 때 우대금리 연 0.5% 등이다. 여기에 시즌 종료 후 추첨(구단별 100명)을 통해 이벤트금리 연 1.0%가 추가된다.

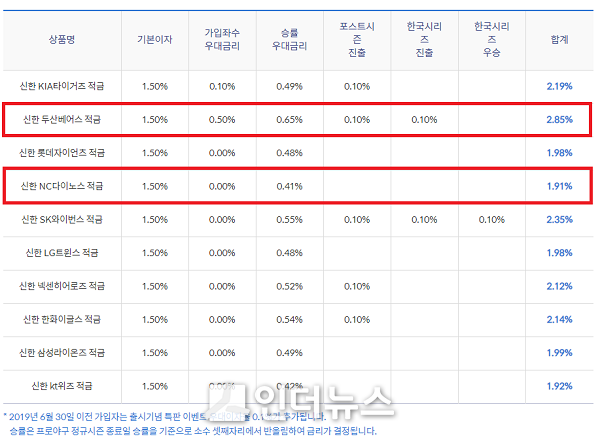

지난해의 경우에는 ▲출시 기념 특판금리 연 0.1%(6월 30일까지 가입) ▲승률에 따른 우대금리(승률 7할일 경우 연 0.7% 우대) ▲가을야구 성적에 따른 우대금리 최고 연 0.3%(포스트시즌 진출 0.1%, 한국시리즈 진출 0.1%, 한국시리즈 우승 0.1%) ▲가입 좌수에 따른 우대금리 최고 연 0.5% 등이었다.

신한은행이 올해 우대금리 조건을 변경한 이유는 가입 고객별로 적용된 금리 차이가 컸기 때문이다. 성적에 따른 우대금리 조건이 많다 보니 성적이 나쁜 구단을 선택한 가입자는 우대금리 혜택을 충분히 받을 수 없었다.

실제로 지난해 성적 기준으로 가장 높은 금리를 적용 받은 구단(두산베어스)의 적금 금리는 2.85%다. 승률 우대금리(0.65%)가 가장 높았고, 한국시리즈 진출(0.2%) 우대금리와 가입 좌수 우대금리(0.5%)까지 적용 받았다.

반면 지난 시즌 꼴찌인 NC다이노스를 선택한 적금 가입자는 1.91%의 금리를 받는 데 그쳤다. 승률 우대금리(0.41%) 외에는 다른 우대금리 조건에 해당되지 않았다. 두 적금 가입자 간 금리 차는 0.94%p로 거의 1.0%p에 이른다.

그러나 올해 바뀐 우대금리 조건을 지난해 성적에 적용하면 두산베어스 적금 가입자의 최종 금리는 연 3.0%(이벤트 금리 제외), NC다이노스 적금 가입자의 금리는 2.78%로 나온다. 지난해에 비해 금리 차가 확연히 줄어드는 셈이다.

신한은행 관계자는 “구단 선택에 따른 가입자 간 금리 차를 최소화하고, 모바일 플랫폼 쏠(SOL)에서 진행하는 다양한 프로야구 관련 콘텐츠를 활성화하는 차원에서 올해 우대금리 조건을 변경했다”고 말했다.