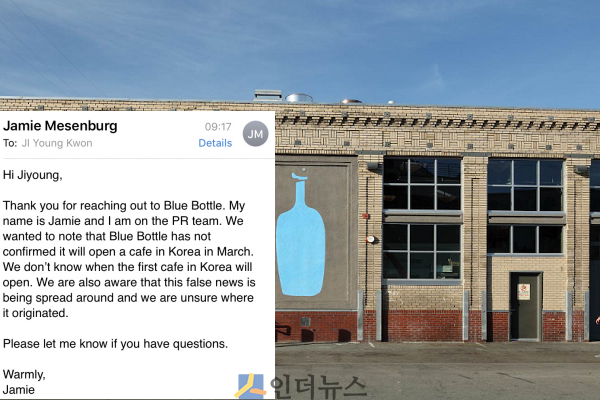

인더뉴스 권지영 기자ㅣ “이 오보(this false news)를 알고있습니다. 하지만, 어디서 유래됐는지는 모르겠네요.“(미국 블루보틀 본사 PR담당자)

이달 초 국내 언론사들이 미국 샌프란시스코에서 출발한 커피브랜드 ‘블루보틀(Blue Bottle)’이 일본에 이어 한국에 첫 발을 내딛는다고 보도했다. 하지만, 이 같은 보도는 사실이 아닌 것으로 확인됐다.

블루보틀 본사의 PR팀 소속인 제이미 메센버그(Jamie Mesenburg)는 15일 인더뉴스와 주고받은 이메일을 통해 “블루보틀이 내년 3월에 한국에 오픈하는 것은 아직 정해지지 않았다”며 “한국에 첫 번째 매장을 언제 열지는 모른다“고 밝혔다.

그러면서 제이미는 최근 한국에서 나온 블루보틀 매장 오픈에 대한 언론보도는 사실상 오보라고 강조했다.

그러면서 제이미는 최근 한국에서 나온 블루보틀 매장 오픈에 대한 언론보도는 사실상 오보라고 강조했다.

그는 “(블루보틀 본사에서)한국에서 나온 블루보틀에 대한 뉴스에 대해 알고 있는데, 이는 잘못된 정보”라면서 “이 오보가 어떻게 시작됐고, 퍼졌는지는 파악되지 않는다”고 설명했다.

네슬레코리아 역시 (블루보틀 본사로부터)공식적으로 전달받은 것이 없는 것으로 확인됐다. 네슬레 관계자는 “블루보틀이 독립법인으로 운영되고 있는데, (한국 진출 관련)공식화 됐다고 들은바 없다”며 “현재 블루보틀이 한국과 중국 등 아시아 시장에 관심이 있다는 정도만 알고 있다”고 말했다.

이에 앞서 한 경제매체는 이달 초 최근 블루보틀코리아 독립 법인을 설립하고 홍정표 전 네슬레코리아 전무를 대표로 내정했다고 보도한 바 있다. 첫 매장의 위치는 서울 삼청동이 유력하다고 이 매체는 전했다. 뒤이어 여러 매체에서 추종 보도를 내보냈다.

한편, 블루보틀은 클라리넷 연주자 출신인 제임스 프리먼이 지난 2005년 처음 창업한 커피 브랜드다. 미국 샌프란시스코 벼룩시장인 '파머스마켓'에서 핸드드립 커피로 시작했다. 현재 블루보틀은 미국과 일본에 진출해 있다. 지난 10월 글로벌 식품기업 네슬레가 지분 68%를 약 4800억원에 인수했다.

![[3분기 실적] GC녹십자, 분기 매출 6000억원 첫 돌파](https://www.inthenews.co.kr/data/cache/public/photos/20251145/art_17621569339297_c4a5e0_120x90.jpg)

![[3분기 실적] HD현대, 3분기 영업익 전년 동기 대비 294.5↑](https://www.inthenews.co.kr/data/cache/public/photos/20251145/art_1762157180025_7c093b_120x90.png)