인더뉴스 권용희 기자ㅣ올해 코스닥 시장에 입성한 신규 상장사 대다수가 주가 부진을 겪고 있는 것으로 나타났다. 상장 첫날 공모 프리미엄으로 급등한 뒤 주저앉는 패턴이 반복되는 것. 특히 첫날 시초가에 비해 대부분 큰 폭의 하락률을 기록하고 있어 각별한 주의가 요구된다.

상장 첫날 시초가, 잔뜩 낀 거품?

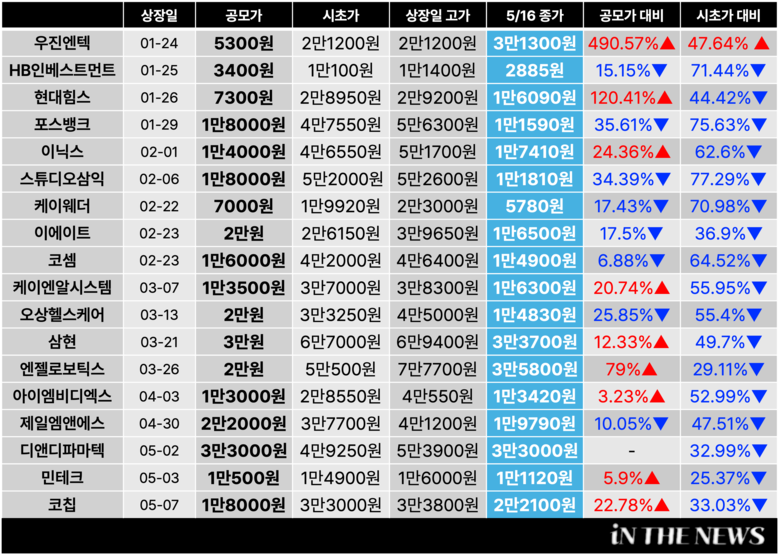

20일 한국거래소 및 금융투자업계에 따르면 올해 코스닥 시장에 상장한 18개의 기업 중 17곳의 주가가 첫날 시초가를 한참 밑돌고 있다. 거품 낀 높은 수준의 시초가를 유지하지 못하고 급락한 것이다. 신규 상장주의 첫날 시초가는 공모가의 60~400% 범위 내에서 결정된다.

구체적으로 살펴보면, 올해 코스닥 시장에 상장한 18곳 중 상장 첫날 시초가보다 높은 주가(16일 종가 기준)를 형성하고 있는 곳은 우진엔텍이 유일하다. 우진엔텍은 2만1200원(1월 24일)에 시초가를 형성한 뒤 현재 3만원 초반대의 주가를 기록 중이다. 이 외 올해 상장한 모든 신규주들은 첫날 시초가 대비 최소 25%에서 최대 77%까지 하락한 것으로 나타났다.

시초가 대비 반토막 이상 추락한 곳도 절반에 달하고 있다. 스튜디오삼익(시초가 5만2000원)은 현재 1만1810원을 형성하며 시초가 대비 77.3% 하락한 상태다. 스튜디오삼익은 상장 당일에 5만2600원까지 치솟았다가 3만9900원으로 마감하는 등 높은 변동성을 보였고 이후 줄곧 내리막을 걸었다.

이 밖에도 포스뱅크(75.6%), HB인베스트트먼트(71.4%), 케이웨더(71%), 코셈(64.5%), 이닉스(62.6%) 케이엔알시스템(56%), 오상헬스케어(55.4%), 아이엠비디엑스(53%)가 시초가 대비 큰 폭으로 하락했다.

현재 주가가 공모가마저 밑도는 경우도 상당수다. 포스뱅크(공모가 1만8000원)의 16일 종가는 1만1590원으로 공모가 대비 35.6% 하락했다. 이 밖에도 스튜디오삼익(34.4%), 오상헬스케어(25.9%), 이에이트(17.5%), 케이웨더(17.4%), HB인베스트먼트(15.2%), 제일엠앤에스(10.1%), 코셈(6.9%) 등이 공모가를 밑돌고 있다.

금융투자업계 관계자는 "지난해부터 공모주가 잘 된다는 믿음이 형성되며 올해 내내 공모주에 투심이 몰리고 있다"면서도 "상장 첫날 시초가는 공모가보다 훌쩍 높게 형성되곤 하지만 결과적으로 그 가격은 거품이 잔뜩 낀 가격대로 봐야 한다"고 지적했다.

실적 부진할수록 가파른 주가 하락

실적 부진이 더해지며 주가 하락이 가속화하는 곳도 적지 않다. 최근 이닉스, 케이웨더, 이에이트 등이 올해 1분기 영업손실을 기록한 것으로 나타났다. 소프트웨어 개발업체인 이에이트의 경우 지난 2월 상장 당시 올해 매출액 160억원을 달성하겠다고 공언했지만, 1분기 매출액은 4억원에 그쳤고 영업손실은 36억원에 달했다. 이에이트는 상장 당시에도 자본 잠식 상태여서 논란이 일었다. 이에이트 관계자는 "상장 수수료로 인한 일회성 비용이 발생했고 B2G(기업 대 정부 간 거래) 특성상 매출이 하반기로 몰린다"고 해명을 시도했다.

'따따블(공모가의 400% 상승)'에 대한 기대가 공모주 거품을 부추겼다는 해석이 나온다. 한국거래소는 지난해 6월 "상장일 당일 균형가격 발견 기능을 높이겠다"며 가격제한폭을 확대했다. 기존에는 공모가의 90~200% 내에서 호가를 접수해 시초가를 결정하고, 개장 이후 ±30%로 가격제한폭을 설정했다. 가격 변동성 완화에 나서겠다고 강조했지만, 높은 시초가를 형성 후에 급락하는 등 변동성 축소는 이뤄지지 않고 있다.

거래소 관계자는 "가격제한폭 확대는 적정한 가격을 찾고 투자자들의 공정한 투자 기회를 확보하기 위함"이라며 "모든 상장사가 상장 첫날 400%를 기록하는 것은 아니므로 공모가 대비 적정한 기업 가치가 점차 형성될 것"이라고 말했다.

신규 상장업체일수록 본업 경쟁력과 재무 상태를 세심히 살펴봐야 한다는 지적이 나온다. 금융투자업계 관계자는 "최근 열기가 줄어들고 있긴 하지만 공모 시장이 과열된 측면이 있다"고 말했다. 이어 "재무제표 중심의 평가와 함께 미래에 돈을 벌 수 있는지를 확인하는 옥석 가리기가 필요하다"고 강조했다.

![[APEC 2025] 삼성전자·엔비디아, 업계 최고 수준 ‘반도체 AI 팩토리’ 구축한다](https://www.inthenews.co.kr/data/cache/public/photos/20251044/art_1761880795163_994a46_357x250.jpg)

![[3분기 실적] 롯데하이마트, 누적 영업익 184억원…3분기 연속 수익성 개선](https://www.inthenews.co.kr/data/cache/public/photos/20251044/art_17618778599179_f7220b_120x90.jpg)