인더뉴스 권용희 기자ㅣ코스닥 상장사 메디프론의 오버행(잠재 대량 매물) 우려가 현실화하고 있다. 최대주주 변경이 완료되자마자 차익 실현 매물이 쏟아지면서 주가는 연일 약세 흐름이다. 인수합병(M&A)에 참여한 투자 주체(FI)의 대규모 물량이 언제든 쏟아질 수 있는 상황 속에서 전환사채(CB)의 주식전환-추가상장이 이어지는 양상이다.

잇따른 CB 콜옵션+전환청구권 행사…신주만 600만주

18일 금융감독원 및 금융투자업계에 따르면 메디프론은 최근 신주 상장이 잇따르며 매도 물량에 대한 부담이 심화하고 있다. 전날에는 11회차 CB에 대한 전환청구권 행사로 신주 159만여주가 상장됐다. M&A 소식에 주가가 오르자 차익실현을 위해 주식 전환을 시도한 것으로 풀이된다. 뿐만 아니라 최근 한달 새 7차례 추가 상장이 잇따르며 총 840만여주가 더해졌다. 기존 발행된 CB, 우선주 등을 서둘러 보통주로 전환시키는 모습이다.

신주의 주당 전환가는 대부분 900원대로 현재 주가를 현저히 밑돌고 있어 대규모 매물이 출회될 가능성이 높은 상황이다. 11회차 CB의 경우 미래에셋증권과 신한금융투자, 사모펀드 3곳을 대상으로 발행됐다. 해당 CB의 최초 전환가는 1787원이었으나 주가 하락을 이유로 983원까지 조정됐다.

최대주주 변경 공시 전부터 주식 전환을 위한 사전 작업이 이뤄졌다. 최대주주 변경 공시에 앞서 메디프론은 11회차와 12회차 CB의 제3자지정 콜옵션(매도청구권)을 행사했다. 전환 주식 수 기준 230만여주에 달하는 규모다. 이 물량을 받아간 주체는 올해 새롭게 만들어진 글로벌엑스투자조합으로 정체가 불분명하다.

신주 물량이 대규모로 쏟아져도 매도 주체가 드러나지 않는 상황이다. 각각의 투자 주체들이 보유하게 된 지분이 5%를 넘지 않아 지분 공시 의무에 해당되지 않기 때문이다. 이에 향후 주가 변동성이 더욱 커질 것이라는 우려가 나온다.

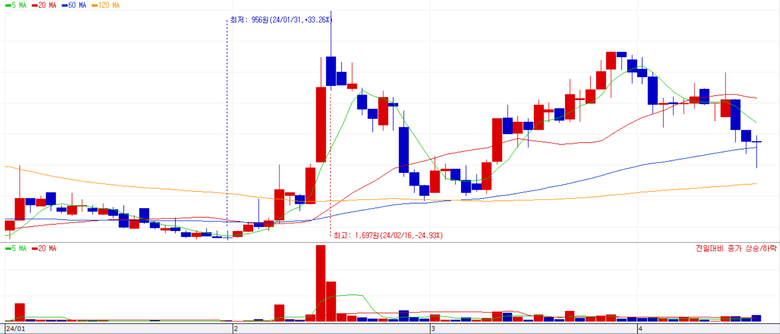

최근 메디프론 주가는 롤러코스터를 타고 있다. 올 초 저점인 965원을 기록했던 주가는 M&A 이슈와 함께 한때 1500원대까지 치솟기도 했다. 하지만 최대주주가 변경된 지난달 28일을 기점으로 고점을 찍고 내림세로 돌아서기 시작해 현재 1200원대로 내려앉았다.

최근 금융투자와 사모펀드, 기타법인이 하루 수십만주의 매도 물량을 쏟아내며 주가에 하방 압력을 가하는 모습이다. 투자주체별로 살펴보면 이달 들어 금융투자, 사모펀드, 기타법인은 각각 101여주, 108만여주, 20만여주를 순매도했다. 이들이 쏟아내는 물량은 대부분 개인들이 떠안았다.

공시된 주당 가액보다 낮은 FI 인수가

M&A 과정에서 FI 인수가는 메디프론이 공시한 주당 가액보다 현저히 낮은 것으로 드러났다. 지난 2월 메디프론은 주식 1159만여주를 주당 1872원에 양수도한다고 공시했다. 하지만 M&A에 참여한 FI 3곳은 실제로 메디프론 주식을 주당 1014원에 690만여주를 사들였다. 현재 주가는 인수가를 훌쩍 웃돌고 있어 단기간에 대규모 차익 실현이 가능한 구조다.

게다가 구주 물량이 시장에 쏟아져도 처분 내역이 알려지지 않는다. 각각의 투자조합의 지분이 5%를 넘지 않아 처분 공시 의무에서 벗어나 있기 때문이다. 보호예수도 걸지 않아 인수 후 곧바로 매도가 가능하다.

메디프론 최대주주인 FSN의 고위 관계자는 오버행 이슈와 관련한 질문에 "회사 입장에서는 FI가 최대한 매도에 나서지 않게 환경을 만들거나 매물을 받아주는 것이 필요하다고 본다"고 답했다.

![[3분기 실적] 롯데하이마트, 누적 영업익 184억원…3분기 연속 수익성 개선](https://www.inthenews.co.kr/data/cache/public/photos/20251044/art_17618778599179_f7220b_120x90.jpg)

![[3분기 실적] KB금융 순익 5조 깨고 전인미답 6조 향해 간다](https://www.inthenews.co.kr/data/cache/public/photos/20251044/art_17618244330917_f81756_120x90.jpg)