인더뉴스 정석규 기자ㅣ금융위원회가 한국은행의 '빅스텝'에 따른 시장 안정화 조치 일환으로 저신용등급 회사채와 기업어음(CP)을 최대 6조원까지 추가 매입합니다.

금융위는 13일 한국은행 금융통화위원회 직후 이 같은 내용의 회사채·CP시장 안정을 위한 지원방안을 즉시 시행하겠다고 밝혔습니다.

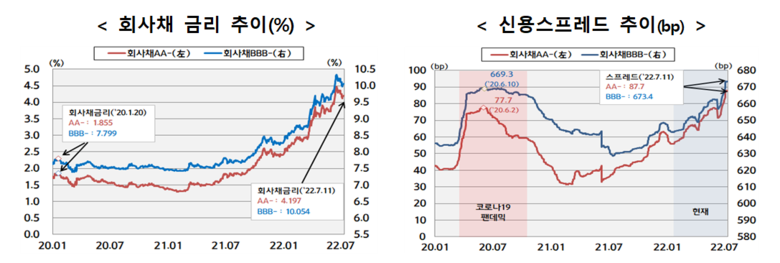

금융위는 이번 회사채·CP 매입에 대해 한은의 빅 스텝 등으로 시장금리 추가 상승이 예상되는 상황에서 기업자금시장의 변동성이 확대되고, 수급에 일부 어려움이 예상되는 만큼 선제적 조치에 나선 것이라고 설명했습니다.

금융위에 따르면, 올 하반기 중 만기가 도래하는 일반회사채 규모는 15조4000억원으로 지난 2017년 이래 최대 규모이며, 그 중 A등급 이하 비우량물 회사채가 39.6%(6조1000억원 규모)를 차지합니다. 금융위는 특히 비우량물 차환규모가 7월(1조8000억원)과 10월(2조1000억원)에 집중돼, 금리의 지속적인 상승시 차환발행 어려움이 상당할 것으로 판단하고 있습니다.

CP 발행 역시 만기가 점차 단기화되고 있으며, 우량물 중심의 발행이 확대되는 등 저신용·취약기업의 조달 여건은 어려워지는 상황입니다. 따라서 회사채시장 여건이 더욱 악화될 경우 CP·단기사채 등으로 조달 수요가 이동하면서 단기자금시장의 변동성도 커질 우려가 있습니다.

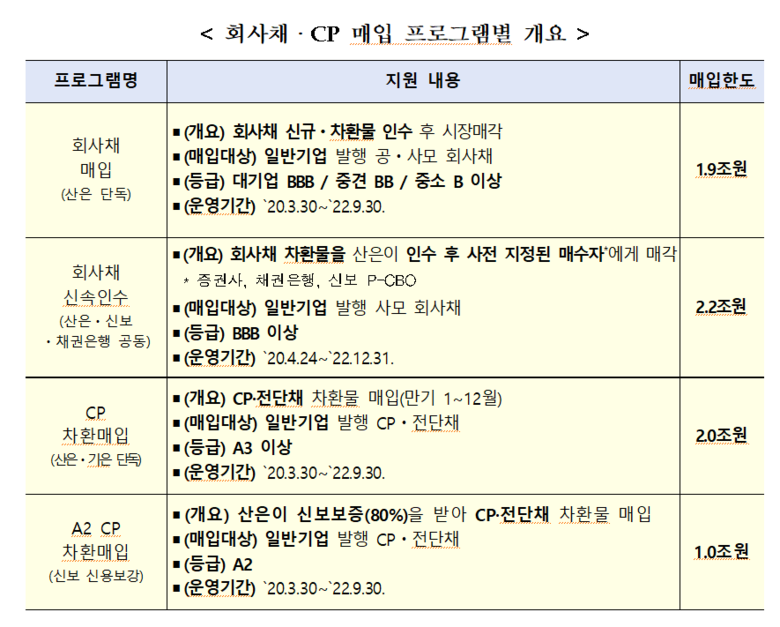

이에 대비해 금융위는 우선 기존의 산업은행·기업은행·신보 등 정책금융기관을 통해 운영 중인 4개의 회사채·CP 매입프로그램의 운영기한을 당초 올해 말에서 내년 3월까지로 연장하기로 했습니다.

또한 금융위는 4개 프로그램별 별도 한도로 운영하던 것을 통합해 필요한 자산을 신속하게 매입할 수 있도록 변경했습니다. 변경된 매입가능 신용등급 범위는 회사채의 경우 ▲대기업 BBB ▲중견 BB ▲중소기업 B 등급 이상이며 CP는 A3 등급 이상입니다.

금융위는 회사채·CP 매입 규모도 대폭 확대했습니다.

기존 4개 프로그램의 매입 한도는 총 7조1000억원으로, 금융위는 현재 이 중 3조5000억원을 매입 완료한 상태입니다. 금융위는 잔여매입한도(3조6000억원)에다 기존에 매입한 회사채·CP의 상환분(2조4000억원)을 재매입에 활용해 매입규모를 6조원으로 확대하기로 했습니다.

금융위 관계자는 "향후에도 금융시장합동점검회의 등을 통해 회사채·CP시장을 지속 모니터링해 나갈 것이다"며 "시장 상황에 따라 추가 조치를 시행할 수도 있다"고 말했습니다.

![[APEC 2025] 삼성전자·엔비디아, 업계 최고 수준 ‘반도체 AI 팩토리’ 구축한다](https://www.inthenews.co.kr/data/cache/public/photos/20251044/art_1761880795163_994a46_357x250.jpg)

![[3분기 실적] 롯데하이마트, 누적 영업익 184억원…3분기 연속 수익성 개선](https://www.inthenews.co.kr/data/cache/public/photos/20251044/art_17618778599179_f7220b_120x90.jpg)