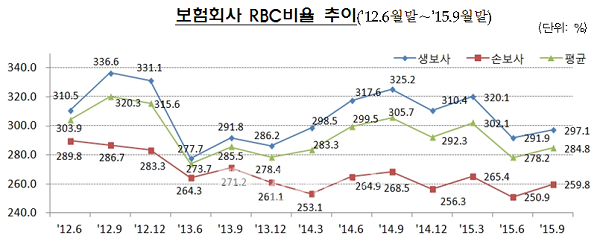

인더뉴스 권지영 기자ㅣ 보험회사의 재무건전성을 측정하는 지표인 지급여력비율(RBC)이 생명보험사와 손해보험사 모두 개선 중인 것으로 나타났다.

9일 금융감독원에 따르면 9월 말 기준 보험사의 RBC비율(가용자본÷요구자본)은 284.8%이며, 지난 분기(278.2%)보다 6.6%포인트 올랐다. 생명보험사는 지난 6월말(291.9%)보다 5.2%포인트 상승해 297.1%를 기록했고, 손해보험사의 경우 전 분기(250.9%)보다 8.8%포인트 높은 259.8%를 기록했다.

보험사들은 본격적인 IFRS4 2단계 도입준비가 시작되면서 경쟁적으로 자본확충을 위한 방안을 내놓고 있다. 특히 지난 3분기에는 6개 보험사에서 6300여억원 규모의 유상증자를 실시했다.

미래에셋생명이 3000억원을 유상증자해 규모가 가장 컸으며, 농협손보 1500억원, IBK연금보험 1000억원, 더케이손보 460억, 에이스생명 300억, AIG UG가 영업자금으로 9억원을 유상증자 받았다. 이밖에 메리츠화재와 KDB생명은 3분기 중 각각 1000억원, 200억원 규모의 후순위채를 발행했다.

4분기 중으로 자본확충을 실시하는 곳도 있다. 대표적으로 현대해상이 이달 중으로 4000억원 규모의 후순위채 발행을 완료하고, 현대라이프는 대만의 푸본생명으로부터 2200억원을 증자 받는다. MG손보의 경우도 새마을금고중앙회로부터 825억 규모의 유상증자를 받기로 결정됐다.

4분기 중으로 자본확충을 실시하는 곳도 있다. 대표적으로 현대해상이 이달 중으로 4000억원 규모의 후순위채 발행을 완료하고, 현대라이프는 대만의 푸본생명으로부터 2200억원을 증자 받는다. MG손보의 경우도 새마을금고중앙회로부터 825억 규모의 유상증자를 받기로 결정됐다.

최근 자본을 늘린 곳을 중심으로 내년 초 RBC비율이 상승할 것으로 보인다. 일례로 현대해상은 3분기 RBC비율인 166%에서 20%포인트 상향해 180%후반대를 기록할 것으로 예상된다. 현대라이프도 109.5%인 RBC비율이 212.2%까지 오를 것으로 전망됐다. MG손보도 103.6%에서 192.2%로 상향 조정된다.

현재 RBC비율을 160%대를 유지하고 있는 보험사들도 장·단기적으로는 자본확충이 불가피할 것으로 보인다. IFRS4 2단계를 도입하면 RBC비율이 급락할 수 있어 단계적으로 자본을 늘리는 것이 필수기 때문이다.

특히 악사다이렉트의 경우 계속되는 유상증자에도 불구하고 RBC비율이 130%대를 유지하고 있다. 이밖에 흥국화재, KB손보, 롯데손보의 경우도 160%대를 기록하고 있어 중·장기적으로 자본확충 방안이 필요한 상황이다.

한편, 9월 말 기준으로 재보험사인 스위스리와 뭰헨리의 RBC비율이 각각 141.8%와 125.8%로 낮게 기록됐다. 특히 스위스의 경우 지난 분기보다 30%포인트가 하락했다.

금감원 관계자는 “재보험사의 경우 회사의 구조적인 원인보다 사고발생에 따라 RBC비율이 민감하게 바뀐다”며 “지금까지는 사고에 대한 보험금이 지급되서 비율이 떨어졌고, 연말에 원수사로부터 재보험금을 받으면 다시 상승한다”고 설명했다.

한편, 9월 말 기준으로 보험사의 가용자본은 4조 4404억원으로 전 분기보다 4.4% 증가했다. 가용자본이란 보험회사의 각종 리스크로 인한 손실금액을 보전할 수 있는 자본량이다. 같은 기간 요구자본은 7119억원이 증가했다.

금감원 관계자는 “9월 기준으로 보험사의 RBC비율은 지난 분기보다 소폭상승해 100%를 상회했다”면서 “다만, 미국 금리인상 등 대외환경이 바뀌면서 건전성 악화가 우려되는 보험사에 대해선 위기상황을 분석하고 자본확충을 유도하는 등 선제적으로 감독하겠다”고 말했다.