인더뉴스 김현우 기자ㅣ 올해 상반기 개인실손보험 위험 손해율이 감소한 것으로 나타났다. 새롭게 판매되는 신실손보험과 유병력자보험계약의 증가로 발생손해액도 늘었지만, 보험료수익 증가분이 발생손해액 증가분을 상회해 결과적으로 위험손해율은 감소했다.

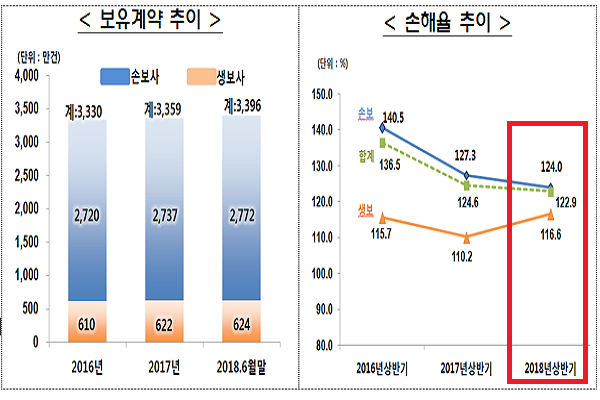

4일 금융감독원(원장 윤석헌)이 발표한 ‘2018년 상반기 개인실손의료보험 손해율 등 현황’에 따르면, 위험보험료는 3조 5000억원, 발생손해액은 4조 3000억원으로 위험손해율(발생손해액/위험보험료)은 작년 같은 기간과 비교해 1.7%p가 감소한 122.9%로 나타났다.

이를 자세히 살펴보면, 발생손해액이 작년 같은 기간에 비해 5441억원(14.6%)이 증가했다. 하지만 보험료수익이 6188억원(17.3%)이 증가해 실손보험 손해율은 감소하는 추세를 보였다.

발생손해액은 손해보험의 증가분(4460억원, 85.7%)이 대부분이며, 생명보험은 981억원이 증가했다. 이 중 작년 4월부터 판매한 신실손보험의 보험금 청구가 점차 증가하는 것으로 나타났다(17년 상반기 26억원→18년 상반기 1069억원).

올해 6월말 개인실손보험의 보유계약은 3396만건으로 작년 같은 기간보다 37만건(1.1%) 증가했다. 보유계약 증가분의 대부분은 손해보험(35만건, 비중 94.6%)이며, 신실손보험(87만건)과 유병력자실손보험(11만건) 판매가 늘었기 때문이다.

한편, 생보는 유병력자 미판매와 일부 생보사(KDB, DGB생명)의 실손 판매중단 등으로 0.3%(2만건, 비중 5.4%)증가한데 그쳤다.

구체적인 상품종류별 보유계약 현황을 살펴보면 ▲표준화 이전 실손보험 27만건 감소 ▲표준화 이후 실손보험 51만건 감소 ▲신실손보험 104만건 증가 ▲노후실손보험 1000건 증가 ▲유병력자실손보험 11만건 등이다.

보험료 수익은 작년 같은 기간 대비 6187억원(17.3%) 증가했다. 업계별로는 생보사 967억원(15.3%), 손보사 5220억원(17.7%)이 각각 증가했다. 계약갱신(주기 3·5년)에 따른 보험료 증가와 유병력자실손보험 신규 판매 등이 주 요인이다.

금감원 관계자는 “정부의 건강보험 보장성 강화 추진에 따른 실손보험 손해율 변동 추이 등에 대해 지속적으로 모니터링할 예정”이라고 말했다.

![[인더필드] ‘탄소중립 선봉장’ 풀무원 거점 음성 두부공장 가보니](https://www.inthenews.co.kr/data/cache/public/photos/20250940/art_17591045921966_86ea66_120x90.png)