[인더뉴스 문혜원 기자] 이달부터 ‘금융그룹 통합감독 시범운영’이 시행된다. 대상은 은행을 제외한 삼성과 한화, 교보 미래에셋, 현대차, 동부(DB), 롯데 등 7곳이다.

2일 금융위원회와 금융감독원은 '금융그룹 통합감독제도' 모범규준(안)을 확정·시행하고, 정부는 이를 바탕으로 하반기 중 '금융그룹의 감독에 관한 법률'을 발의할 예정이다.

‘통합그룹 시범 운영’을 위한 ‘모범규준(안)’은 보험사 ·증권사 등 제2금융권 회사로 구성된 금융그룹의 금융위험을 효과적으로 관리하기 위해 제정된다. 지난 3월 초안으로 공개한 모범규준 초안에 대해 그동안 제기된 다양한 의견을 반영한 수정안을 마련했다.

모범규준(안)에 따르면 7개 대상 그룹별 대표회사를 선정한 후 해당 회사가 그룹의 전체 위험관리 업무를 수행해야 한다. 정부도 금융위를 중심으로 금융그룹 감독협의체를 구성, 매년 금융그룹의 위험관리 실태와 자본 적정성을 평가하고, 미흡한 부분은 개선·권고한다.

또한 금융그룹의 건전성 확보를 위해 ▲그룹차원의 통합 자본적정성 ▲통합위험요인과 관리계획 ▲지배구조 현황 ▲그룹계열사간 내부거래 비중 ▲주요 내부거래 현황 등을 정기적으로 평가하고 시장에 공시해야 한다.

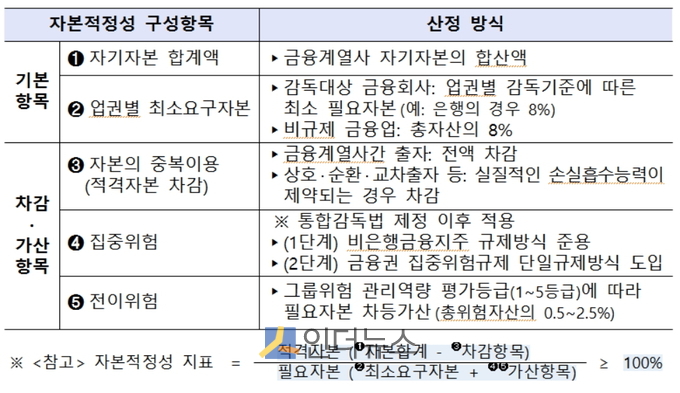

금융위는 통합감독제도 세부기준 중 하나인 ‘자본적정성 산정기준’의 초안도 함께 공개했다. 금융그룹 통합감독제도의 핵심은 자본 적정성 평가다. 금융그룹 대표회사는 지배구조상 최상위 금융회사 또는 자산·자기자본이 가장 큰 금융사가 맡게 된다.

새로운 산정기준은 적격자본에서 금융계열사간 출자, 상호·순환·교차출자 등 중복 이용된 자본을 차감하고 필요자본에 집중위험, 전이위험 등을 더한다. 적격 자본은 금융사의 손실흡수 능력을 의미한다. 필요자본은 위기 시 필요한 최소 자본을 뜻한다.

자본 적정성 지표는 적격자본을 필요자본으로 나눠서 계산하는데, 해당 값이 100% 미만일 경우 그룹들은 비금융 계열사 지분 매각, 배당 등을 통해 자본을 확충해야 한다.

금융그룹은 실제 손실흡수능력(적격자본)이 위기에 처할 때 필요한 최소 자본(필요자본)보다 많도록 자본을 관리해야 한다. 이때 적격 자본은 금융계열사 자본에서 금융계열사 간 직·간접적 출자금 등 위기 때 실제 사용하기 어려운 자본은 차감해 산정한다.

또, 필요자본은 금융권별로 적용하고 있는 최소 요구 자본에 해당 그룹의 위험도 등을 평가해 더하는 방식으로 산정한다.

금융위는 이 같은 방식으로 7개 그룹의 자본 적정성을 시뮬레이션해 본 결과, 2017년 말 기준으로 모든 그룹이 필요자본보다 적격자본이 컸다고 분석했다. 그러나 삼성이나 현대차, 미래에셋, 한화 등 대부분 그룹의 자본비율(적격자본/필요자본)은 100%대로 하락할 것으로 전망했다.

삼성 역시 2017년 말 기준으로는 적격자본이 필요자본보다 큰 것으로 나타났다. 이에 따라 당장은 삼성생명이나 삼성화재가 보유한 삼성전자 등 삼성 계열사 지분을 매각하지는 않아도 된다는 설명이다.

이동엽 금융위 제도감독 팀장은 “삼성전자의 주가가 오르거나 그룹 위험 관리실태 평가가 나쁠 경우에는 삼성 관련 금융사들의 자본비율이 100% 아래로 떨어질 수 있다”며 “이 경우, 삼성 계열사 지분을 팔거나 추가 자본을 확충해야 할 상황이 올 가능성도 배제할 수 없다”고 말했다.

단, 그룹 위험 관리실태 평가가 아직 진행되지 않았고 집중위험이나 중복자본 등 조정 항목의 세부 내용이 아직 결정되지 않아 시뮬레이션 결과는 바뀔 수 있다고 금융위는 설명했다.

금융위는 이 같은 자본규제안 영향평가와 의견수렴을 거쳐 올해 안에 자본규제 최종안을 확정한 후 내년 4월에 금융그룹별 자본비율을 산정해 필요시 개선권고를 할 방침이다. 또 시범 운영 과정에서 나타나는 문제점은 내년 6월말 보완할 예정이다.

![[인더필드] ‘탄소중립 선봉장’ 풀무원 거점 음성 두부공장 가보니](https://www.inthenews.co.kr/data/cache/public/photos/20250940/art_17591045921966_86ea66_120x90.png)