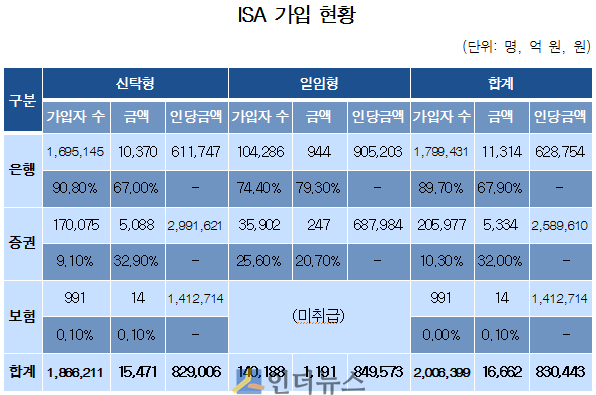

[인더뉴스 김철 기자] ISA(개인종합자산관리계좌)가 판매되기 시작한 지 10주가 지났다. 은행권에서 전체 시장의 70% 가까이 차지해 가장 큰 성과를 거뒀으며, 증권사에서도 30%가 넘는 시장을 확보했다.

이에 반해 보험업권에서는 0.1%(금액 기준)의 시장을 확보하는 데 그쳤다. ISA를 판매 중인 보험사는 미래에셋생명과 삼성생명 두 곳인데, 상품 출시 당시 자신감을 보였던 미래에셋생명마저 뚜렷한 성과를 내지 못 한 것으로 나타났다(본지 2016년 3월14일자 <미래에셋生, ISA ‘자신감’ vs 대형사는 ‘소극적’..왜?> 기사 참조).

29일 보험연구원 정원석 연구위원은 ‘ISA 판매현황 분석’ 보고서를 통해 “각 금융업권에서 ISA가입이 시작돼 약 10주가 지났다”며 “현재 업권별로 시장점유율과 가입형태 측면에서 상이한 특징을 보여주고 있다”고 밝혔다.

먼저, 시장점유율 측면에서는 은행이 압도적 우위를 보이는 가운데 증권사가 뒤를 따르고 있다. 가입자 수 기준으로 은행의 시장점유율은 약 90%(169만5145명)로 다른 업권을 압도하고 있다.

정원석 연구원은 “전국의 은행지점은 6420개에 이른다”며 “이들 지점을 찾는 내방고객을 대상으로하는 마케팅에서 우위가 작용했기 때문으로 보인다”고 분석했다.

증권회사의 가입자 수 기준 시장점유율은 10% 수준이지만 금액 기준으로는 약 32%의 점유율을 차지하고 있다. 1인당 가입금액은 증권회사가 258.9만원으로 은행 62.8만원의 4배에 육박한다. 금융투자에 관심이 많은 고객들이 증권회사 ISA를 선택한 것이란 해석이다.

가입형태에서는 가입자 본인이 투자 포트폴리오를 정할 수 있는 ‘신탁형’을 선택한 고객이 금융회사에 포트폴리오 구성을 맡기는 ‘일임형’을 선택한 고객보다 많았다.

가입자의 93%가 신탁형을 선택했으며, 일임형의 경우는 은행 고객보다 증권사 고객이 선택한 비중이 높았다. 고객들은 증권사의 자산운용 능력이 은행보다 비우위에 있다고 판단하는 것으로 해석할 수 있다.

보험회사의 경우 현재 삼성생명과 미래에셋생명 2개사가 ISA를 제공하고 있다. 이들 회사의 ISA 시장점유율은 가입자수 기준 0.01%(991명) 미만, 금액기준 0.1%(14억원)로 미미한 수준이다.

ISA를 제공하기 위해서는 신탁 판매자격 획득이나 전산 설치비용 투입 등 상당한 고정비용이 지출된다. 반면, ISA 개설을 위해서는 고객이 보험회사의 지점을 방문해야 하기 때문에 고객 접근성 측면에서 다른 업권에 비해 불리한 것이 현실.

정원석 연구위원은 “보험업권은 아직까지 적극적인 ISA가입 확대에는 나서지 않고 있는 것으로 보인다”며 “이는 ISA 판매로 예상되는 수익에 비해 ISA 판매를 위해 지출해야 하는 비용이 크기 때문이다”고 말했다.

이어 그는 “현재 보험회사는 ISA 가입 확대를 통한 수익창출은 기대하기 어려워 보인다”며 “하지만, 간접투자 및 자산관리 시장이 확대되고 있는 만큼 향후 고객의 니즈 변화 및 ISA 시장 확대 추이에 따른 대응 전략을 준비할 필요가 있다”고 제언했다.

![[인더필드] ‘탄소중립 선봉장’ 풀무원 거점 음성 두부공장 가보니](https://www.inthenews.co.kr/data/cache/public/photos/20250940/art_17591045921966_86ea66_357x250.png)