인더뉴스 김현우 기자ㅣ 해외여행보험의 국내치료보장과 실손의료보험 중복가입을 막기위한 유의사항 안내가 보다 구체화된다. 또, 3개월 이상 해외여행보험 가입자를 대상으로 하는 실손보험료 납입방지·환급제도에 대한 소비자 안내도 강화된다.

금융감독원(원장 윤석헌)은 최근 해외여행자의 증가에 따라 생활 밀착형 금융상품으로 정착한 해외여행보험을 보다 실효성있게 운영하기위한 ‘해외여행보험 운영 개선안’을 3일 발표했다.

개선안에 따르면, 현재 상품설명서 등에 해외여행보험의 국내치료보장과 실손보험 중복가입이 실익이 낮다고 안내하고 있음에도 ‘국내치료보장’ 가입률이 95.7%에 달했다. 이에 따라 유의사항의 실효성에 대한 문제가 제기된다.

‘국내치료보장’은 해외에서 발생한 상해·질병에 대해 국내병원에서 치료한 의료비를 실손보상하는 서비스로, 실손보험과 그 보장내용이 비슷하다. 하지만 중복 보상은 이뤄지지 않기에 해외여행보험 국내치료보장과 실손보험의 중복가입은 불필요한 보험료를 지출하는 것이다.

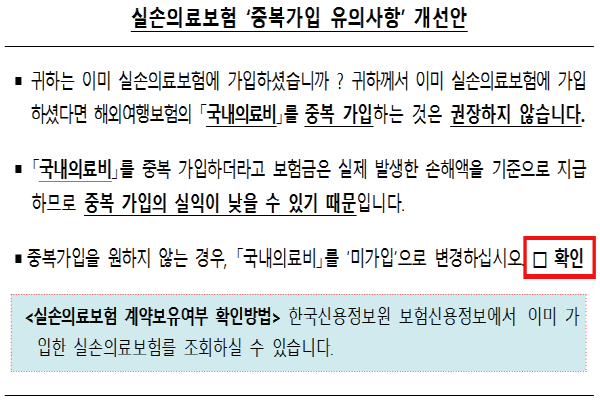

이에 따라 금감원은 ‘중복가입 유의사항’을 구체화·시각화할 방침이다. 실손보험 가입자에게는 해외여행보험의 국내치료보장 중복가입을 권장하지 않는다는 점과 그 이유를 명확히 안내할 계획이다. 또, 유의사항을 팝업방식을 통해 시각화해 안내하고 최종 확인하는 절차(버튼)를 신설한다.

뿐만 아니라, 현재 보험사별로 상이한 국내치료보장에 대한 명칭도 ‘국내의료비’로 통일한다. 아울러, 일부 보험사가 해외여행보험의 보험료를 계산할 때 주민등록번호를 요구하는 경우가 있는데 이를 생년월일·성별 입력만으로 보험료 산출이 가능하도록 개선한다.

한편, 3개월 이상 해외체류를 할 때 불필요한 실손보험료 납입을 방지하기 위해 실손보험료 납입중지와 환급 제도를 운영중에 있으나 그 실적이 미미한 수준이다. 이에 따라 금감원은 보험사가 온라인 문자 등으로 해당 내용을 안내하도록 개선한다.

또, 내달 중에는 아직 실손보험료 납입중지 또는 환급을 받지 않은 계약자에게 문자나 우편을 통해 환급가능여부를 개별적으로 안내해 ‘실손보험료 찾아주기’를 추진한다.

금감원 관계자는 “올해 상반기 내에는 이번 제도 개선방안에 따라서 각 보험사의 업무절차가 개편될 것”이라고 말했다.