인더뉴스 김현우 기자ㅣ 오는 2022년 생명보험업계가 예금보험공사에 납부해야 할 연간 예보료가 1조원을 넘어설 것이라는 전망이 나왔다. 이익 규모와 성장 둔화 등 생보업계의 불황을 감안하면, 감내하기 어려운 수준이라는 지적이 나온다.

22일 국회 정무위원회 소속 유동수 의원(인천 계양구갑, 더불어민주당)이 제출 받은 예보 국정감사 자료에 따르면, 우리나라 생보업계는 현재 4조 5000억원이 넘는 예금보험기금을 적립하고 있는 것으로 나타났다.

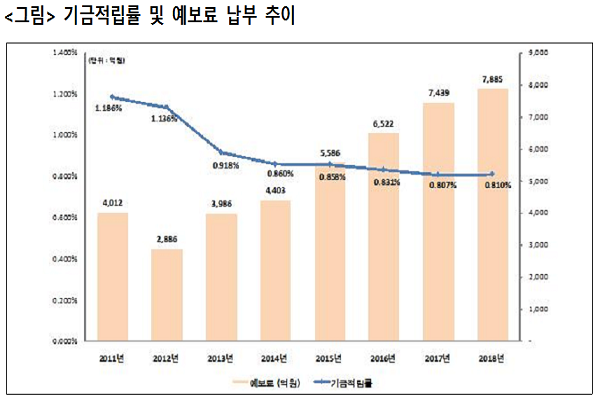

또한, 생보업계는 약 8000억원의 예금보험료를 납부 중이며, 현 추세가 계속된다면 4~5년 내 연간 예보료가 1조원을 넘어설 것으로 예상된다. 생보업계의 이익 규모와 성장 둔화를 감안할 때 1조원을 상회하는 예보료는 업계가 감내하기 어려운 수준이라는 게 유 의원 측의 설명이다.

유 의원은 “생보업계는 IFRS17과 K-ICS 등 건전성 강화 제도에 대비한 대규모 자본확충 등 사전적 보험계약자 보호 강화를 추진 중”이라며 “그런데, 사후적 보험계약자 보호제도인 예보료 부담도 동시에 급격히 증가하고 있어 이중적 재무부담 가중에 따른 경영 악화를 우려된다”고 말했다.

예보는 지난 2009년 금융회사의 예보료 부담 완화를 위해 기금적립액이 목표 수준에 도달하면 예보료를 면제(혹은 감면)하는 목표기금제를 도입했다. 하지만, 적립목표가 정액이 아닌 책임준비금의 일정비율로 설정돼, 누적해서 증가하는 책임준비금의 특성상 적립목표도 동반 상승하고 있다.

책임준비금 증가에 따른 적립목표 상승으로 예보료는 계속해서 증가하는 반면, 기금적립률은 계속해서 하락하고 있다. 또한, 책임준비금과 수입보험료의 산술평균인 현행 예보료 부과기준은 시간이 갈수록 책임준비금이 절대적인 영향을 미치는 구조로 설계돼 있다.

장기상품인 생명보험의 특성상 책임준비금이 시간경과에 따라 누적돼, 계속해서 증가하는 것이 그 이유다. 이러한 구조는 산업의 성장성과 영업실적 등 현재 납부능력이 충분히 고려되지 않아 오히려 생보사의 파산 가능성을 높일 우려가 있다고 유 의원 측은 말한다.

이러한 부과기준의 구조적 문제로 생보업계가 부담해야 하는 예보료는 2022년에 약 1조원, 2027년에 약 1조 4000억원까지 증가할 것으로 전망된다.

유 의원은 “현재 생명보험계정 기금적립액은 4조 5000억원 수준으로 일부 생보사가 파산했을 때 충분한 유동성 지원이 가능하다”며 “업계의 현실적 부담능력을 고려해 기금 적립목표를 정액 기준으로 설정하는 것이 타당하다”고 말했다.

이어 “예보는 안정적인 소비자 보호를 유지함과 동시에 자원배분의 효율성을 제고해 소비자·생보업계·사회가 상생할 수 있도록 합리적으로 예금보험제도를 개선해 달라”고 말했다.

![[인더필드] ‘탄소중립 선봉장’ 풀무원 거점 음성 두부공장 가보니](https://www.inthenews.co.kr/data/cache/public/photos/20250940/art_17591045921966_86ea66_120x90.png)