인더뉴스 양귀남 기자ㅣ코스닥 상장사 윌링스가 매각 과정에 난항을 겪고 있다. 지난 6월부터 추진하던 새주인 찾기 작업이 또다시 좌초 위기에 놓여있는 것. 지난해 제이스코홀딩스에 인수된 후 회사 사정이 급격히 악화하면서 가치가 뚝 떨어진 상태다.

제이스코홀딩스는 사면초가의 상황이다. 재무부실 심화로 윌링스 매각을 원활하게 진행해야 하지만 손실이 급격히 불어나는 가운데 윌링스 지분이 전환사채(CB) 담보로 잡혀 있다 보니 운신의 폭이 좁다. 윌링스는 잇달아 연기되고 있는 유상증자와 CB가 내년 2월까지 납입되지 않으면 불성실 공시법인에 지정될 위기다.

윈가드 납입 사실상 불발..불성실공시 패널티 우려도

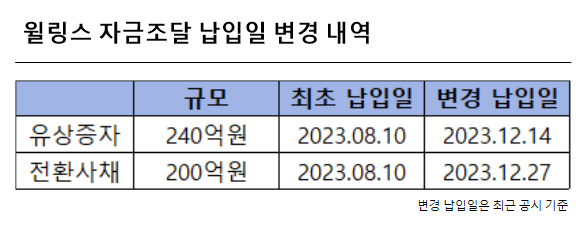

6일 금융투자업계 및 한국거래소에 따르면 윌링스는 최근 200억원 규모의 CB 납입을 또 다시 연기했다. 해당 CB의 납입 주체는 윈가드 신성장 투자조합 7호로 윌링스의 새로운 최대주주에 오를 예정인 윈가드 신성장 투자조합 8호를 도와 자금 조달을 지원할 계획이었다. 하지만 윈가드 신성장 투자조합 8호가 앞서 240억원 규모의 유상증자 납입을 제때 하지 않았고, 이어 윈가드 신성장 투자조합 7호도 자금 납입 연기를 발표했다.

윌링스는 이미 지난 6월부터 매각을 추진을 시작했고, 당시 윌링스는 현 최대주주인 제이스코홀딩스가 리워터월드와 주식과 경영권 인수 협상을 진행하고 있다고 밝혔다. 리워터월드는 200억원 규모의 유상증자를 담당하고, 메타하이퍼가 200억원 규모의 CB를 담당하는 구조였지만, 결국 자금 납입은 이뤄지지 않았다. 오히려 리워터월드가 돌연 윌링스에 대해 파산신청을 제기하며 나흘 간 거래가 정지되는 등 홍역을 치렀다.

이후 월링스는 새로운 투자자로 윈가드 신성장 투자조합 7, 8호를 불러들였지만 이마저도 순탄치 않게 흘러가고 있다. 이들이 새로운 투자자로 나서자 주요 인물들이 상장폐지 업체 출신이라는 점이 부각되며 자금 납입 등에 대한 우려가 부각된 바 있다. 앞서 인수 후보로 끌어들였던 리워터월드 등도 정체성 논란이 일었다.

현재로선 윈가드가 자금 납입을 연기한 형태이지만 업계에서는 이미 딜이 물 건너갔다는 관측이 주를 이룬다. 투자를 예고한 지 한달이 채 지나지 않아 윈가드 측 인사들이 임시주주총회에서 이사로 선임될 예정이었지만 모두 자진사퇴를 한 상태다.

당시 사내이사에 선임될 예정이었던 김용환, 노종구, 조서후, 이문일 씨는 후보자에서 자진 사퇴하며 윌링스 이사진에 진입하지 않았다. 이렇다 보니 12월로 미뤄둔 유상증자, CB 납입도 정상적으로 이뤄지지 않을 것이란 전망이 우세하다.

윌링스는 조급한 상황이 됐다. 애초 8월에 납입이 이뤄진다는 공시를 했기 때문에 또 다시 납입일이 2개월 이상 연기된다면 불성실공시법인으로 지정될 수 있기 때문이다. 한국거래소는 납입일이 6개월 이상 지연되면 불성실공시 법인 지정 여부를 검토한다. 납입일 연기의 경우 위반행위 중 공시변경에 해당한다. 한국거래소 관계자는 “유상증자와 전환사채 납입일이 6개월 이상 연기되면 불성실공시 법인 지정 검토에 들어가게 된다”며 “상장사의 귀책사유가 중요하다”고 말했다.

윌링스 관계자는 “추가적으로 검토할 사안이 있어서 납입이 연기된 것”이라며 선을 그었다.

제이스코에 피인수 후 급격한 추락..매각 난항 '골머리'

윌링스는 지난해 제이스코홀딩스에 인수된 후 회사 사정이 급격히 악화했다. 실적은 급감했고 회사 곳간이 비어가는 상황 속에서 오히려 최대주주에게 현금을 빌려주며 은행 취급을 받고 있다. 제이스코홀딩스 사정도 악화하고 있는 가운데 윌링스 지분 평가액은 3분의 1 토막이 난 상태다. 이마저도 CB 담보로 묶여있어 자유로운 처분도 어려운 상황이다.

제이스코홀딩스는 지난해 약 301억원을 들여 윌링스 지분 24% 인수해 최대주주에 올랐다. 당시 신재생에너지 사업에 진출한다며 제이스코홀딩스는 넉넉지 않은 사정에 대규모 자금을 투입했다. CB 발행에 더해 사실상 회사에 있는 현금을 모두 털어 윌링스를 인수했다.

하지만 제이스코홀딩스는 지난 6월 돌연 윌링스를 매각한다고 발표했다. 구주를 매각하기 어려운 상황에서 유상증자를 납입하는 주체에게 경영권을 넘긴다는 방침이었다. 윌링스 인수 후 그간 함께 진행한 사업 내지 시너지 효과는 사실상 전무한 상태다.

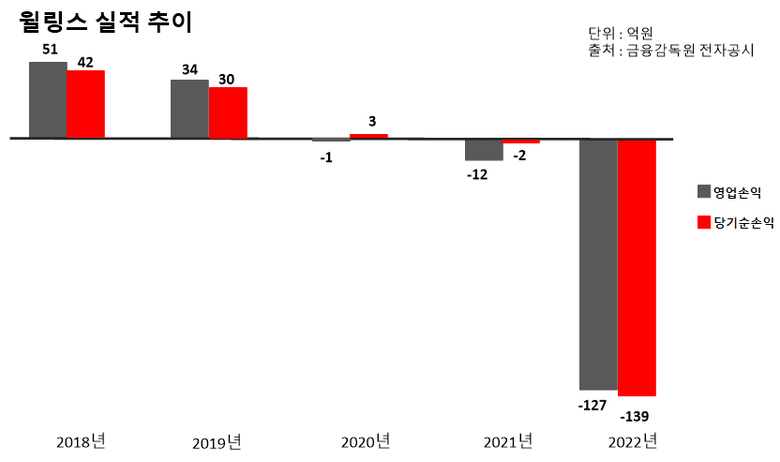

제이스코홀딩스가 윌링스를 인수한 후 6개월 넘는 기간 동안 윌링스의 회사 사정은 급격히 악화됐다. 지난 2021년 12억원이었던 영업적자는 지난해 127억원으로 급증했고 올해 2분기도 누적 66억원의 적자를 기록하며 실적이 악화일로를 걸었다.

회사의 곳간도 점차 비어갔다. 지난해 말 기준 62억원이었던 현금성 자산은 2분기말 기준 27억원으로 감소했고, 70억원 가량 쌓여있었던 이익잉여금도 올해 결손으로 전환했다. 이렇다 보니 자본 규모도 298억원에서 225억원으로 쪼그라들었다.

대주주인 제이스코홀딩스도 사정이 크게 다르지 않다. 적자가 이어지면서 결손금은 지속적으로 확대되고 있다. 특히 영업활동현금흐름이 눈에 띄게 위축됐다. 지난해 60억원을 기록했지만 올해 2분기는 –70억원을 기록하며 부실이 가중됐다. 필리핀 니켈 원광 사업에 계속해서 회삿돈을 투입하고 있지만, 명확한 성과는 나타나지 않고 있다. 오히려 지난해부터 총 880억원에 달하는 CB 발행을 통해 빚을 갚고 운영 자금을 조달하는 등 외부 도움으로 연명하고 있는 상황이다.

제이스코홀딩스도 여의치 않은 상황이다 보니 윌링스에 별다른 도움이 되지 못하고 있다. 오히려 윌링스 현금이 제이스코홀딩스로 빠져나가고 있는 모양새다. 지난해 제이코홀딩스에 24억을 대여했고, 올해도 추가로 45억원을 대여한 후 44억원을 회수해 현재 25억원을 대여해준 상태다. 최대주주의 도움을 받기는커녕 오히려 힘겨운 상황에서 돈을 빌려주고 있는 모습이다.

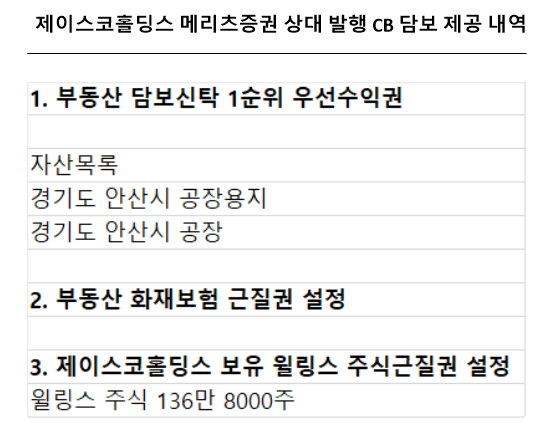

이처럼 윌링스의 사정이 점차 악화되다보니 주가도 힘을 받지 못하고 있다. 최근 주가 기준으로 제이스코홀딩스가 보유한 윌링스 지분의 평가액은 약 128억원대로 최초 인수액 대비 반토막 이상 하락한 상태다. 이런 상황에서 제이스코홀딩스는 윌링스의 지분을 자유롭게 매각도 못하는 상황이다. 제이스코홀딩스는 지난 4월 메리츠증권은 400억원 규모의 CB를 발행하면서 보유 윌링스 지분 전부를 담보로 내놨다. 윌링스 지분은 전환사채 상환 및 전환이 가능해지는 내년 4월까지는 묶여있는 셈이다.

금융투자업계 관계자는 “불어나는 손실을 지켜볼 수밖에 없는 상황”이라며 “사실상 기업 가치 제고를 위해 제이스코홀딩스가 한 일이 없는 상황이라 자연스러운 결과로 보인다”고 말했다.

![[3분기 실적] 롯데하이마트, 누적 영업익 184억원…3분기 연속 수익성 개선](https://www.inthenews.co.kr/data/cache/public/photos/20251044/art_17618778599179_f7220b_120x90.jpg)

![[3분기 실적] KB금융 순익 5조 깨고 전인미답 6조 향해 간다](https://www.inthenews.co.kr/data/cache/public/photos/20251044/art_17618244330917_f81756_120x90.jpg)