인더뉴스 권용희 기자ㅣ웹툰·웹소설을 활용한 오리지널 콘텐츠가 인기를 끌면서 시너지 도모를 위한 '지적재산권(IP) 벨류체인' 구축이 활발히 이뤄지고 있습니다.

강풀 원작의 카카오웹툰 <무빙>은 지난 8월 OTT인 디즈니+를 통해 오리지널 드라마 시리즈로 공개되면서 큰 인기를 끌고 있습니다. 디즈니+ 국내 서비스작 중에서 한국과 글로벌 콘텐츠 통틀어 공개 첫 추 최다 시청 시간을 기록했고, 미국 Hulu 공개 첫 주 한국 오리지널 시리즈로는 시청 시간 1위를 기록했습니다.

<무빙> 오리지널 시리즈에 대한 관심은 원작 웹툰으로 이어졌습니다. 카카오엔터테인먼트 측은 "방영 전 대비 웹툰 무빙의 일평균 매출이 카카오페이지와 카카오웹툰에서 각각 12배와 8배 가량 상승했고, 조회수는 각 22배와 9배 상승했다"고 밝혔습니다.

열풍은 매출 성과로도 이어졌습니다. 카카오웹툰과 카카오페이지 합산 기준 <무빙> 8월 총 매출은 6월 대비 35배 늘었고, 7월과 비교해도 11배 증가했습니다. 8월 통합 조회수 역시 6월 대비 35배 가량 증가했습니다.

웹툰과 영상 콘텐츠, 웹툰과 웹툰이 시너지 효과를 내며 '벨류체인'을 형성하고 있습니다. '무빙'의 세계관을 공유하고 있는 ▲<아파트> ▲<타이밍> ▲<브릿지> ▲<어게인> ▲<조명가게>의 조회수가 늘어났습니다. <무빙>의 후속작인 <브릿지>는 6월 대비 8월 매출이 24배 늘었습니다. 조회수 역시 9배 가량 증가했습니다. 6월 대비 8월 매출 증가는 <타이밍>(16배), <어게인>(11배), <아파트>(11배), <조명가게>(5배) 순으로 집계됐습니다.

카카오엔터테인먼트 관계자는 "카카오엔터 IP 기반 영상화 작품이 좋은 반응을 얻으면서, 원작도 다시금 조명 받는 선순환을 그리고 있다"고 말했습니다.

웹툰 원작 실패에서 성공까지…배경에는 'OTT'가 있다

웹툰 IP의 영상화가 항상 흥행으로 이어졌던 것은 아닙니다. <무빙>과 같은 세계관을 공유하고 있는 2006년 개봉작 <아파트>는 전국 관객 54만명을 동원하는데 그쳤습니다. 강풀의 동명 원작을 바탕으로 한 <바보>는 97만명, <순정만화>는 73만명을 기록하며 극장가에서는 인기를 이어가지 못했습니다.

물론 이 외에 <이웃사람>(243만명), <그대를 사랑합니다>(165만명), <26년>(296만명) 등의 강풀 원작을 토대로 한 영화들은 흥행에 일정 부분 성과를 거뒀지만 디즈니+의 <무빙> 만큼의 신드롬으로 이어지지는 못했습니다.

<무빙> 성공의 바탕에는 'OTT의 등장'이 한 몫을 차지합니다. 웹툰 IP를 활용한 영상화는 '영화'에 초점이 맞춰져 있었습니다. 실제로 강풀 작가의 IP를 활용한 영상 콘텐츠는 '무빙'을 제외하곤 대부분 영화가 차지합니다. 문제는 영화화 과정에서 원작 스토리의 축약이 일어나고, 그에 따라 웹툰 자체의 매력이 반감되는 효과가 발생한다는 점입니다.

'OTT'가 등장하면서 상황이 변화했습니다. 30화에서 40화 되는 분량의 웹툰의 스토리를 시리즈물로 제작 할 수 있게 됐기 때문입니다. 실제로 무빙 원작 웹툰은 총 45화로, 오리지널 시리즈가 내놓은 20화와 상대적으로 차이가 적습니다. 영화 <아파트>의 경우, 30화 분량의 원작을 2시간 가량으로 줄인 것과 대비하면 확연히 비교가 됩니다.

카카오엔터테인먼트 관계자는 "원작 스토리가 지닌 방대한 힘과 영상의 훌륭한 기획, 연출, 제작이 고루 어우러져 훌륭한 시너지를 일으킨 것"이라고 말했습니다.

웹툰 IP를 지속적으로 발굴해 벨류체인 강화 나선다

웹툰 시장은 향후 더 성장할 전망입니다. 한국콘텐츠진흥원이 작년 12월 발표한 ‘2022년 웹툰 사업체 실태조사’에 따르면 웹툰 산업 규모는 2017년 3799억원에서 2021년 1조5660억원으로 약 4배 이상 늘어났습니다. 2021년 작품현황도 2017년 2585개에서 2021년 3649개로 늘었습니다.

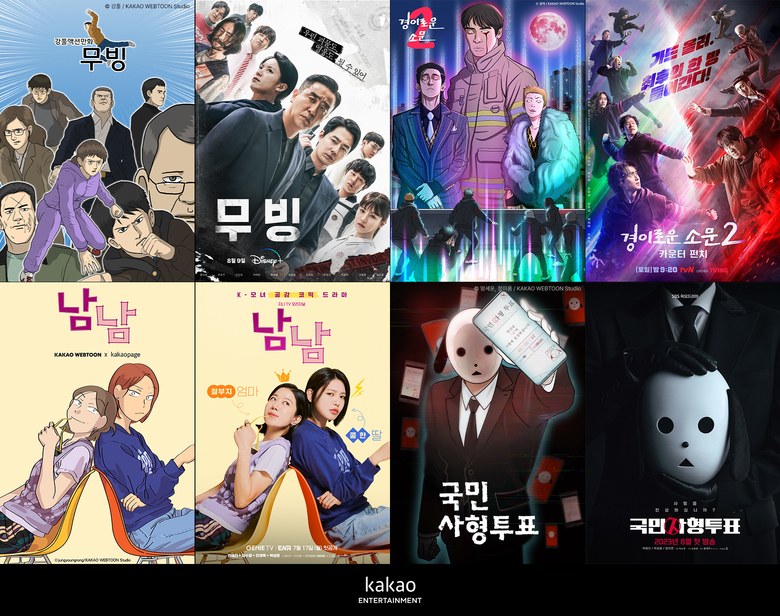

카카오엔터테인먼트 측은 ▲경이로운 소문2 ▲남남 ▲국민사형투표 등 웹툰 IP를 활용한 콘텐츠의 인기가 다시 웹툰으로 반영되고 있다고 강조했습니다.

웹툰 <경이로운 소문>은 방영 전 대비 일평균 조회수가 카카오페이지와 카카오웹툰에서 각 5배와 3배 늘었습니다. 지니 TV 오리지널 <남남>도 드라마 방영 후 웹툰 조회수는 카카오페이지에서 약 27배, 카카오웹툰에서 약 9배 증가했습니다. <국민사형투표>도 최근 드라마 방영 이후 조회수는 카카오페이지에서 약 21배, 카카오웹툰에서 약 7배 늘었습니다.

카카오엔터테인먼트측은 카카오페이지 웹소설, 웹툰을 원작으로 카카오엔터가 직접 드라마로 기획, 제작하고, OST에도 참여했던 <사내 맞선>처럼 IP 벨류체인을 바탕으로 사업 모델을 공고히 한다는 방침입니다.

카카오엔터테인먼트 관계자는 "카카오엔터는 양질의 스토리 IP에 대한 지속적인 확보 및 투자를 통해 IP 시너지를 극대화하는 것은 물론 <사내 맞선>, <남남>과 같이 밸류체인을 강화한 프로젝트도 계속 선보일 예정"이라고 말했습니다.

![[실적발표 후 UP & DOWN] “기아, 3분기 이익부진 불구 목표가 상향”…배경은?](https://www.inthenews.co.kr/data/cache/public/photos/20251145/art_17621278707265_49a7fe_357x250.jpg)

![[APEC 2025] 삼성전자·엔비디아, 업계 최고 수준 ‘반도체 AI 팩토리’ 구축한다](https://www.inthenews.co.kr/data/cache/public/photos/20251044/art_1761880795163_994a46_120x90.jpg)