인더뉴스 양귀남 기자ㅣ코스닥 상장사 케이알엠의 전환사채(CB)에 이상 흐름이 감지되고 있다. 최대주주가 납입했던 대규모 물량이 쪼개진 채 다양한 주체로 팔려나가고 있는 것. 최대주주의 보유 물량은 순식간에 절반 이하로 줄었다.

특히 최대주주의 거래 대상 가운데 시장에서 투기성 행보를 보여온 세력이 포함돼 있어 우려를 사고 있다. 신사업으로 내건 로봇 사업이 성과를 나타내기도 전에 내년부터 출회될 대량 매물을 걱정해야 하는 상황에 놓이게 됐다. 투기성 세력이 들어오면서 신사업에 대한 신뢰도 훼손으로 이어지는 것 아니냐는 지적도 나온다.

잇단 쪼개기 매도..보유량 절반 이하로 '뚝'

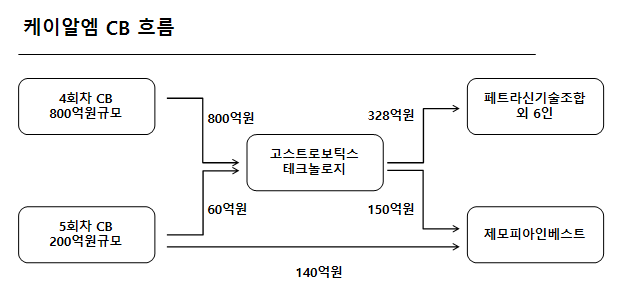

26일 금융투자업계 및 한국거래소에 따르면 페트라 신기술조합 제405호(이하 페트라)라는 곳이 케이알엠 최대주주인 고스트로보틱스테크놀로지(이하 고스트)로부터 대규모 CB를 인수했다고 지난 1일 공시했다. 페트라는 196억원 규모의 4회차 CB를 주당 5746원에 떠갔다.

해당 CB는 고스트가 지난 6월 납입한 800억원 규모의 CB 중 일부다. 당시 고스트는 이례적으로 여타 재무적 투자자(FI)들의 도움 없이 800억원 전액을 납입하며 시장의 주목을 받았다. 하지만 고스트는 납입 후 얼마 지나지 않아 CB를 쪼개서 매각하기 시작했다.

앞서 지난 7월에는 고스트가 제모피아인베스트라는 곳을 상대로 150억원 규모 CB를 주당 5689원에 매도했다. 이어 8월에는 페트라신기술조합 외 6인에 328억원 규모의 CB를 팔았다. 고스트가 보유하고 있던 4, 5회차 CB 물량은 두달 사이 절반 이하로 감소(56.5%)했다.

이렇다 보니 사실상 제모피아인베스트와 페트라신기술조합 외 6인이 고스트와 함께 CB를 함께 납부한 셈이라는 해석이 나온다. 4, 5회차 CB의 전환가액이 각각 5689원, 8690원으로 현재 주가 대비 낮은 가격임에도 프리미엄이 거의 붙지 않은 채 팔렸다는 점도 이같은 해석에 무게를 더한다.

'치고 빠지기' 세력 등장..오버행 우려↑

이같은 상황에서 새롭게 등장한 FI의 투기성 행보도 부각되고 있다. 페트라의 대표자인 이스트게이트인베스트먼트(이하 이스트게이트)는 지난해 노터스(현 HLB바이오스텝)에서 단기간 차익을 실현한 것으로 보이는 신기술조합의 대표자 역할을 한 것으로 나타났다.

이스트게이트는 지난 3월 자금 출자 및 대표자 역할을 한 스칸디 신기술조합 278호의 네오펙트 인수를 주도했다. 인수 완료 직후인 5월 나이츠브릿지가 매각되면서 이스트게이트(나이츠브릿지의 자회사)도 네오펙트로 자리를 옮겼다. 하지만 해당 과정에서 순환 출자 논란이 불거졌다.

지난해 이스트게이트가 대표자로 있던 트로이아 신기술조합 제129호(이하 트로이아), 베카 신기술조합 제128호(이하 베카)는 각각 노터스의 주식과 CB를 인수했다. 이들은 지분율을 4.98%로 맞추며 5% 지분 공시 의무를 교묘하게 피해갔다.

트로이아는 80억원 규모의 지분을 보유하고 있었고 고점 부근에서 매도했다면 수 배에 달하는 시세차익이 가능했다. 베카가 보유하고 있던 CB도 올해 초 전환기간이 도래해 집중적으로 전환 청구가 진행됐다. 당시 전환해 매도했다면 주가 수준을 고려했을 때 수십 퍼센트 가량의 이익을 실현했을 것으로 추산된다.

이렇다 보니 이번 FI 역시 회사의 장기적 비전에 투자하기보다 CB를 활용한 단기 투자의 성격이 강한 것 아니냐는 지적이 나오고 있다. 내년 전환기간이 도래하게 되면 대규모 물량이 쏟아질 것이라는 우려도 커지고 있다.

케이알엠 관계자는 “새로운 CB 투자자는 장기적인 관점에서 인수한 것”이라고 해명하며 “최대주주의 추가적인 CB 매각 계획이 당분간은 없다”고 말했다.

하지만 시장에서는 다양한 의구심을 제기하고 있다. 금융투자업계 관계자는 “대주주 CB를 받아간 주체의 과거 이력을 살펴봤을 때 장기적 비전을 바탕으로 자금을 넣었다고 받아들이기 쉽지 않다”며 “아직까지 사업 성과가 불분명한 상황에서 이같은 성격의 투자자가 들어온 것에 시장의 의구심이 커질 수 있다”고 설명했다.

![[3분기 실적] 롯데하이마트, 누적 영업익 184억원…3분기 연속 수익성 개선](https://www.inthenews.co.kr/data/cache/public/photos/20251044/art_17618778599179_f7220b_120x90.jpg)

![[3분기 실적] KB금융 순익 5조 깨고 전인미답 6조 향해 간다](https://www.inthenews.co.kr/data/cache/public/photos/20251044/art_17618244330917_f81756_120x90.jpg)