인더뉴스 신재철 기자ㅣ기업용 소프트웨어 개발업체 투비소프트가 잇따르는 악재에 고민이 깊어지고 있다. 실적이 악화일로를 걷는 가운데 주가 하락으로 인해 자금 조달에 차질이 생기고 상환 부담이 확대되면서 재무 리스크가 불거지게 됐기 때문이다.

재무구조 개선과 운영자금 확보를 위해 추진 중인 전환사채(CB) 재매각도 여의치 않은 가운데 올 상반기 중 대규모 물량이 보호예수 해제를 앞두면서 주가에 부담을 더하고 있다. 이 와중에 책임경영을 부르짖던 오명식 전 대표가 5개월 만에 돌연 사임하자 시장의 궁금증을 더하고 있다.

◇ 주가 하락에 자금조달 차질

19일 한국거래소에 따르면 투비소프트 주가는 최근 6거래일 연속 하락 기조에서 벗어나지 못하면서 신저가로 추락했다. 지난해 주가가 반토막난 데 이어 올해 들어서도 30% 넘게 급락한 상태다.

주가가 급락하자 여러 문제가 동시다발적으로 터졌다. 우선 당장 들어와야 할 자금에 문제가 생겼다.

한국거래소는 투비소프트에 대해 불성실 공시법인 지정을 예고한다고 지난 14일 밝혔다. 다음달 10일까지 지정 여부가 결정되며 부과벌점이 5점 이상인 경우 하루 매매거래가 정지될 수 있다.

이는 지난해 7월부터 추진해 오던 유증이 끝내 발행 철회로 결정난데 따른 제재 조치다. 수차례의 연기를 거쳐 지난 7일 100억원이 납입될 예정이었지만 주가가 우하향 흐름을 이어가면서 신주 발행가보다도 낮아진 상황이다.

100억원 규모의 CB 재매각도 난항이다. 지난달 30일 들어올 예정이었던 잔금 37억원 납입이 또 다시 오는 21일로 연기됐을 뿐 아니라, 해당 CB의 전환가는 4964원으로 현재 주가 대비 2배 이상 높아 투자 매력이 현저히 떨어진 상태다.

◇ 285억 CB 상환 부담도...적자 지속에 한숨

주가가 급락하면서 과거 대규모로 발행한 사채에 대한 상환 부담도 커지고 있다. 투비소프트는 작년 3분기말 기준 미상환 CB가 285억원 규모로 존재한다.

이 가운데 절반 이상이 올해 안에 만기가 돌아오고 나머지는 내년 초부터 만기가 도래한다. 더 큰 문제는 이들의 주당 전환가가 모두 4000원대와 5000원대여서 현재로선 전환 가능성이 낮다는 점이다.

만약 주식으로 전환이 되지 않을 경우 회사는 거액의 현금을 내주며 상환해야 하는 부담이 생긴다. 이 마저도 일부는 상상인플러스저축은행에 담보로 잡혀 있는 상태다.

1년 간의 보호예수를 끝내고 올 상반기 중 풀리는 대규모 물량도 오버행(대량 대기매물) 우려를 키우고 있다.

우선 작년 3월 3자배정 유증으로 발행한 신주 물량 59만6421주가 다음달 21일 보호예수에서 풀린다. 또 최근 대표직에서 물러난 오명식 전 대표가 지난해 5월 유증을 통해 확보한 151만 2859주도 오는 5월 보호예수에서 해제된다.

이 회사는 대규모 CB 발행 외에도 2018~2019년에만 4차례의 유증을 실시해 수백억원의 자금을 조달했지만, 오랜 기간 실적 부진에 시달리면서 현재(작년 3분기말) 현금성자산이 73억원에 불과한 상태다. 전년 동기만 해도 250억원의 현금성자산을 보유하고 있었다.

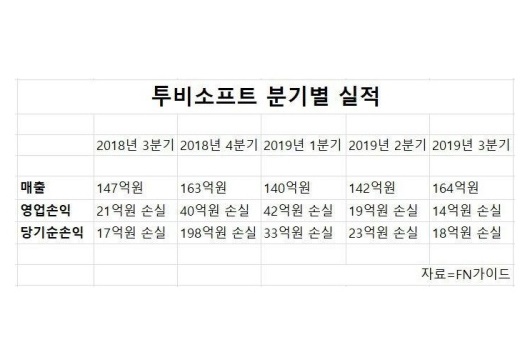

투비소프트는 지난 2018년 최대주주 변경과 함께 바이오 사업을 추진한다고 발표했지만 실적 악화는 그 이전부터 시작됐다. 2017년 256억원의 순손실을 기록한데 이어 2018년에도 252억원의 순손실을 냈고 지난해에도 1~3분기 내리 적자가 지속됐다. 올해까지 적자가 지속되면 관리종목에 지정될 수 있다.

◇ 책임경영 강조하던 대표이사, 5개월만에 사임

이러한 상황에서 삼정KMPG 부회장 출신인 오명식 전 대표가 5개월 만에 대표직을 사임하자 투자자들의 궁금증이 커지고 있다. 그는 지난해 3월부터 코스닥 상장사 코센의 사내이사를 맡고 있기도 하다.

오 전 대표는 지난해 9월 대표이사를 맡은 뒤 그 다음달 최대주주에 오르며 책임경영을 강조해 왔다. 당시 회사 측은 “오 대표가 보유한 기업 네트워크를 통해 본 사업 강화와 신사업을 추진하고 기존 조강희 대표가 이끄는 바이오 사업의 빠른 성과가 날 수 있도록 적극 지원하겠다”고 강조하기도 했다.

하지만 오 전 대표가 “일신상의 사유”라고만 밝힌 뒤 갑작스럽게 사임하자 일각에서는 조 대표와의 관계에 문제가 있는 것 아니냐는 해석이 나오고 있다. 증권업계 한 관계자는 “딜을 추진하는 과정에서 두 대표 간에 마찰이 있었고 결국 결별의 수순을 밟은 것으로 안다”고 전했다.

투비소프트는 오는 28일 임시 주주총회를 열고 김대권 사내이사를 신규 선임할 예정이다.

회사 관계자는 “최근 유증 철회 등으로 불안심리가 반영되면서 주가가 급락한 것으로 보인다”며 올해 실적개선 가능성과 관련해서는 “꾸준한 매출을 유지하는 기존 IT 사업에 집중할 계획인 것으로 안다”고 말했다.

※ 해당 기사는 각 증권사 HTS로도 표출될 예정입니다.