[박상용 부동산 'GNOM' 대표] 드디어 투자 성공사례를 살펴볼 때가 왔다. 앞선 기고에서는 입주물량 폭탄을 예고하지 못한 천안시 투자 사례를 분석했다.

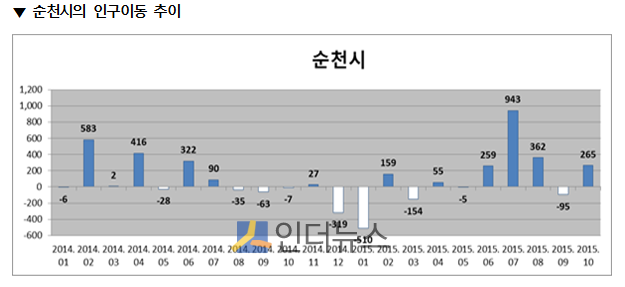

순천시에 투자를 결정한 이유부터 살펴본다. 지난 2015년엔 서울에 투자가 집중되던 때였다. 서울에 투자하기엔 자금이 충분치 않아 지방으로 눈을 돌리면서 인구의 순이동자 수가 증가하고 있는 몇몇 지역이 눈에 띄었다. 이 중 2014년 1월부터 2015년 10월까지 인구가 2261명 증가한 순천에 주목하게 된 것이다.

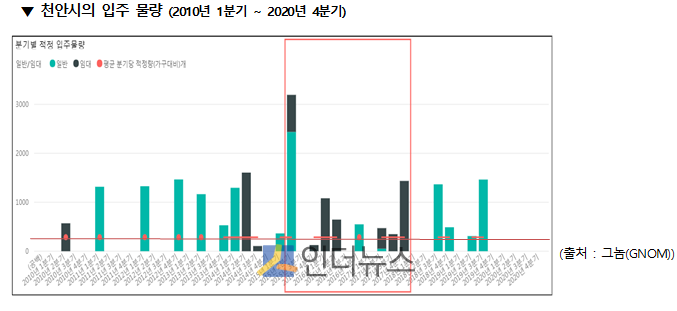

순천시의 입주물량을 살펴봤다. 2015년 6월에 입주한 연향동의 B아파트(757세대, 임대), 풍덕동의 E아파트(595세대), 신대지구가 있는 해룡면의 J아파트(1842세대)의 대량 입주가 마무리되면서 매매가격과 전세가격의 하락이 이어지던 시점이었다.

이 중 순천시 왕지동의 A아파트에 투자를 결정했다. 주변에 법원이 있어 중산층 이상의 거주자가 많았고, 호수공원과 중심상권이 잘 어우러져 유동인구가 점차 늘어나고 있었다. 2014년 10월부터 매매가격과 전세가격의 상승이 원활하게 이뤄지지 못 하다는 사실을 발견했다.

하지만 다량의 입주물량으로 인해 부동산 가격 하락을 걱정하는 거주자가 많아지면서, 매매보다는 전세 수요가 많아졌다. 이 여파로 전세가격이 가파르게 상승해 나중엔 매매가격과 전세가격의 차이가 점차 좁혀졌다. 결국 적은 투자금으로 아파트를 구매할 수 있었다.

이처럼 A씨는 데이터를 이용해 잠재 투자 지역을 좁혀나갔다. 투자금 규모에 맞지 않는 서울과 수도권을 배제했고, 지방 도시 중에서 인구가 몰리는 지역을 골랐다. 이후 입주물량을 살펴봐 공급이 넘치는지 검증했고, 순천시 지역 내에서도 위치 등을 따져 입지를 분석했다.

천안시의 투자사례와 순천시의 투자사례는 모두 아파트 투자 지역을 분석해 선정했다. 하지만, 데이터 활용에서 큰 차이를 보이며, 투자 결과가 달라졌다. 무엇보다 아파트 투자 전 입주물량은 반드시 살펴봐야 한다.

특히, 투자할 아파트로부터 반견 10km 이내에 입주 예정인 아파트에 대해선 확실히 짚고 넘어가야 한다. 입주예정일과 투자한 아파트의 잔금일이 비슷할 경우 전세와 월세 세입자를 구하기 어렵고, 임대보증금 역시 나아질 가능성이 크다.

매수시점과 함께 매도시점도 고려해야 한다. 매도할 시점에 주변 아파트의 입주가 예정돼 있다면, 새 아파트에 입주하는 사람들로 인해 물량이 축적돼 원하는 가격에 매도하기 어려울 수 있기 때문이다.

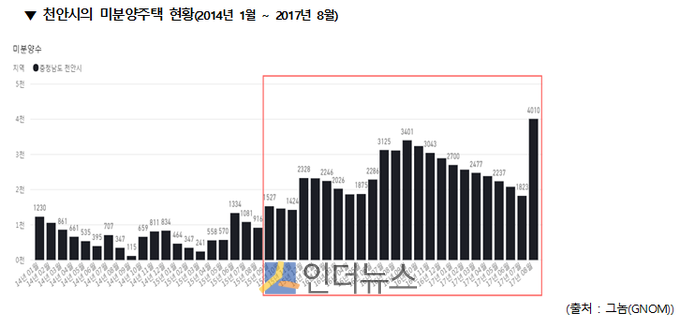

입주물량과 함께 살펴봐야할 데이터는 미분양주택 현황이다. 천안시를 예를 들면 미분양주택이 2015년 3월 이후 점차 증가하고 있다. 이 때 다가올 입주예정 아파트의 물량을 함께 살펴보면, 현재의 미분양이 점차 감소할지 아니면 더욱 늘어날지를 예상할 수 있다.

해당 데이터는 정부가 운영하고 있는 주택정보포털(http://housta.khug.or.kr)을 이용하면 더욱 다양한 정보를 확인할 수 있으니 참고하기 바란다.