인더뉴스 권지영 기자ㅣ 현대라이프생명이 최근 후순위채를 발행해 400억원을 조달했다. 이 회사는 지난해 12월 대만 푸본생명으로부터 2200억원대 유상증자를 이끌어낸 데 이어 200억원 규모의 사모 후순위채 발행에 나선 바 있다. 지속적으로 자금을 수혈하고 있는 이유는 뭘까?

2일 보험업계에 따르면 현대라이프는 지난달 26일 400억 규모의 후순위채를 발행했다. 이에 따라 현대라이프가 최근 5년간 약 2000억원에 달하는 후순위채를 발행하게 됐다.

2일 보험업계에 따르면 현대라이프는 지난달 26일 400억 규모의 후순위채를 발행했다. 이에 따라 현대라이프가 최근 5년간 약 2000억원에 달하는 후순위채를 발행하게 됐다.

현대라이프가 후순위채 발행에 나선 이유는 보험금 지급여력비율(RBC비율)을 높이기 위해서다. 현대라이프 관계자는 “작년 12월 말 기준 보험금 지급여력비율이 189%를 기록했는데, 올해 영업 매출이 늘어나면서 RBC비율이 조금 더 낮아졌다”며 “올해 연말까지 200%대를 맞추려고 자본확충 계획이 있다”고 말했다.

현대라이프는 이번 후순위채 발행을 통해 RBC비율이 190%대로 상승할 것으로 전망하고 있다. 회사 관계자는 “최근 회사의 영업매출이 늘어나면서 위험준비금을 더 많이 쌓아야 해 RBC비율이 하락하는 요인으로 작용했다”며 “요즘 같은 시기에 영업 신장율이 30%로 크게 늘고 있다”고 설명했다.

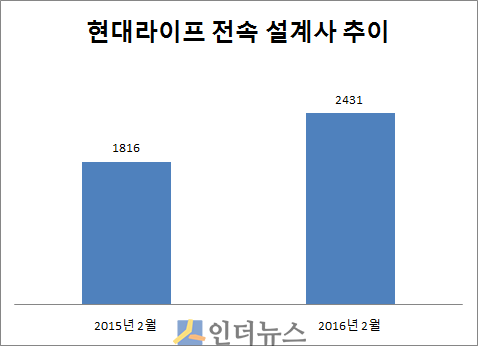

실제로 현대라이프는 작년부터 지점 확충에 나서고 있다. 당초 46개로 시작했던 개인 영업 지점이 지난달까지 7개 지점이 추가돼 총 53개로 늘었다. 동시에 전속 설계사 수도 대폭 증가했다. 올해 2월 말 기준, 전속 설계사 수는 2431명으로 작년 2월 1816명에 비해 600명 가량 늘었다.

특히 서울 영업지점에서의 설계사가 증가했다. 작년 2월 기준 서울지점에 등록된 설계사는 997명이었지만, 올해 2월 총 1413명의 설계사가 등록된 것으로 나타났다.

현대라이프 관계자는 “회사에서 작년 여름부터 개인영업 지점을 본격적으로 확대하는 작업을 진행하고 있고, 매달 1~2개의 점포가 설립되고 있다”며 “덕분에 전속 설계사 규모도 늘었는데, 향후 지점 확충 계획이 있어 당분간 이 기조가 지속될 것으로 보인다”고 말했다.

![[인더필드] ‘탄소중립 선봉장’ 풀무원 거점 음성 두부공장 가보니](https://www.inthenews.co.kr/data/cache/public/photos/20250940/art_17591045921966_86ea66_357x250.png)