인더뉴스 정석규 기자ㅣ금융위원회가 '안심전환대출'의 수요가 많으면 추가 시행을 고민하겠다고 밝혔습니다.

권대영 금융위 금융정책국장은 지난 9일 오후 서울 종로구 정부서울청사에서 열린 안심전환대출 관련 브리핑에 참석해 "국회에서도 (안심전환대출의) 수요가 많아지면 더 하라는 요청이 있다"며 "국민들의 수요 역시 충분히 알고 있으니 진행 과정을 보면서 고민하겠다"고 말했습니다.

안심전환대출은 서민·실수요자가 보유한 변동금리·준고정금리(혼합형) 주택담보대출을 저금리의 장기·고정금리·분할상환 상품으로 갈아탈 수 있도록 지원하는 프로그램입니다. 올해 안심전환대출은 4억원 이하 주택 1채를 가진 부부합산소득 7000만원 이하인 차주를 대상으로 하는 우대형 상품이며 25조원 규모로 공급됩니다.

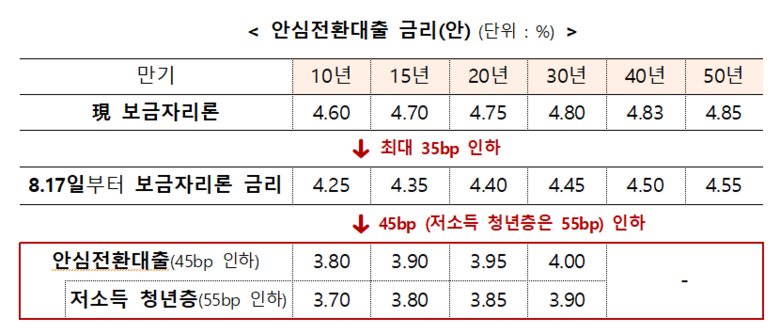

우대형 안심전환대출을 이용하면 기존 대출 범위 내에서 최대 2억5000만원까지 3.8~4% 금리로 대환할 수 있습니다. 연 소득이 6000만원 이하인 저소득 청년층의 경우 3.7~3.9%의 금리가 적용됩니다. 이 대환대출 상품은 다음달 15일부터 접수·신청을 받아 이르면 오는 10월부터 실행됩니다.

금융위는 우대형 안심전환대출 시행으로 최대 35만명의 차주가 혜택을 볼 것이라고 전망했습니다.

권 국장은 "주담대는 평균 대출금액이 약 1억원 정도로, 주택가격·소득기준 등을 고려할 때 약 23~35만명의 차주가 혜택을 볼 것으로 추정된다"며 "국가적으로 보면 변동금리를 고정금리로 바꿔 가계부채 질을 획기적으로 개선할 수 있다"고 말했습니다.

권 국장은 최근 몇년동안 집값 상승을 반영해 안심전환대출의 주택가격 기준 역시 상향해야 한다는 지적에 대해 "주택가격을 4억원보다 높여야 한다는 주장이 있는데, (안심전환대출은)재정을 동원해 어려운 서민을 위한 정책금융상품인 만큼 무한정 공급할 수 없다"며 "전체 평균 주택의 중위가격이 약 4억6000만원 정도로 우대형은 4억원으로 생각하고 있다"고 답했습니다.

이어 "내년 실시할 일반형 안심전환대출은 주택가격을 9억원으로 높일 예정이며 수도권의 주택 중위가격이 6억5000만원, 서울은 9억원 정도로 이런 부분은 2차 때 보도록 하겠다"고 덧붙였습니다.

아울러 권 국장은 이번 안심전환대출에서는 지난 2019년 2차 안심전환대출 출시 당시 발생했던 전산 문제가 재발하지 않을 것이라고 장담했습니다.

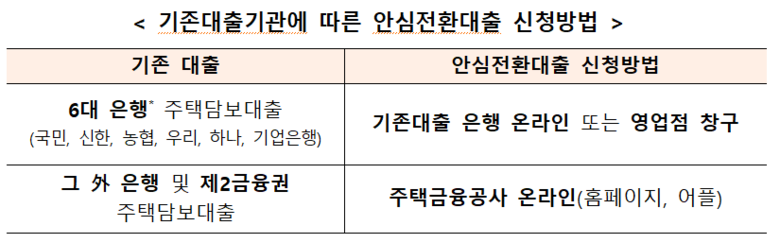

권 국장은 "2차에서 주택금융공사 자체적으로 신청을 받다가 문제가 생겼으나 이번에는 은행과 주택금융공사가 나눠서 신청을 받으니 문제는 없을 것이라고 본다"며 "이번 프로그램은 선착순이 아니고 저가순”이라며 “수요가 적으면 5억원까지 늘려서 추가 신청 받을 것이다"고 설명했습니다.

이번 안심전환대출은 다음달 15일부터 10월 13일까지 2회에 걸쳐 주택가격 순으로 신청·접수를 받을 계획입니다. 1회차는 다음달 15일부터 28일까지 주택가격 3억원까지 신청·접수할 수 있습니다. 10월 6일부터 13일까지 진행되는 2회차 접수는 주택가격 4억원까지 신청·접수를 받습니다.

KB국민·신한·하나·우리·NH농협·기업은행 등 6대 시중은행 주담대 차주는 해당 은행 영업점이나 온라인에서 신청이 가능합니다. 그 외 은행과 제2금융권 주담대 차주는 주택금융공사 홈페이지·모바일앱을 통해 신청할 수 있습니다.

권 국장은 안심전환대출을 위한 주택금융공사의 주택저당증권(MBS) 발행으로 채권시장 교란 가능성에 대해 "기획재정부와 한국은행·금융권과 함께 채권시장 안정조치·해외 커버드본드 발행 확대 등 다양한 조치를 선제적으로 준비 중이다"고 설명했습니다.