인더뉴스 양귀남 기자ㅣ여야 대선 후보가 확정되며 주식시장도 빅 이벤트의 영향권에 놓일 전망이다. 증권가는 새 정부 출범에 대한 기대감이 연말부터 반영될 것이라며 수혜 업종 찾기에 분주한 모습이다. 여당인 더불어민주당은 내수·신재생·건자재주에, 야당인 국민의힘은 교육·원전·건설주에 우호적인 영향을 미칠 것이라는 관측이 나온다.

신한금융투자는 10일 이같은 내용을 골자로 후보별 ‘공약 수혜주’에 관심을 가질 필요가 있다고 조언했다.

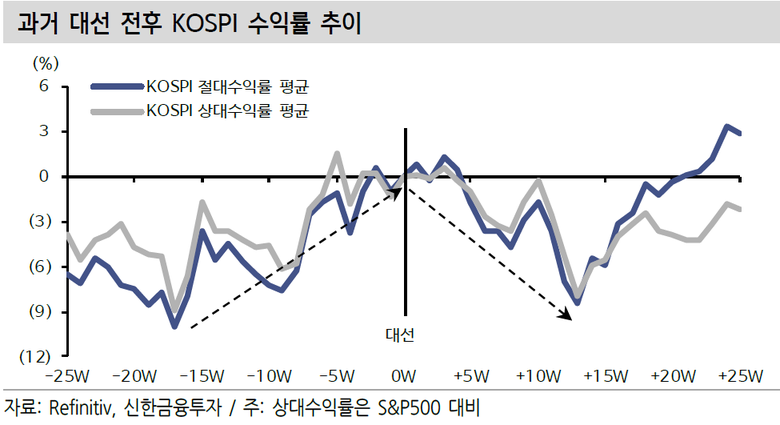

최근 대외 불확실성에 코스피 지수 방향성이 지지부진한 상황에서 내년 대선 이벤트는 시장 분위기를 환기하는 요인으로 뽑히고 있다. 신한금융투자에 따르면 과거 대선 전후 코스피 추이를 분석했을 때, 후보가 확정되고 공약이 구체화되는 3개월 전부터 선거 당일까지 절대 수익률과 상대 수익률이 동반 개선됐다.

김다미 신한금융투자 연구원은 “과거 정부 집권 1년차 코스피 평균 상승률은 10.5%이고, 2008년 금융위기 영향이 컸던 이명박 정부 시기를 제외한 평균 수익 상승률은 20.5%”라고 분석했다. 이어 “신정부 정책 구체화 기대감과 정책 불확실성 완화에 따른 기업 투자 사이클 재개가 정부 성향과 무관하게 지수 상승에 우호적으로 작용했다”고 설명했다.

다만, 차기 정부 성향에 따라 업종별 수익률에 차이가 날 것으로 예상했다.

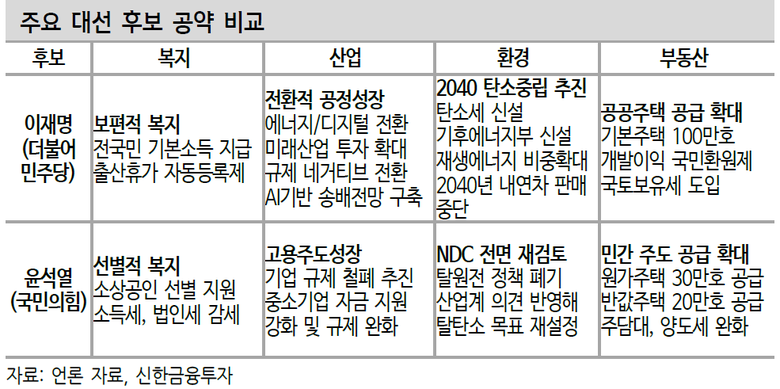

이재명 후보의 공약은 보편적 복지 정책과 강력한 탄소중립정책으로 대표된다. 구체적으로 ▲기본소득 지급·주 4일제 근무제 도입 ▲탄소세 신설·재생에너지 비중 확대 ▲공공 임대주택 보급 확대 등의 공약은 각각 내수·신재생에너지·중소형건자재 업종의 수혜로 이어질 것이라는 전망이다.

윤석열 후보의 공약은 규제 완화와 공정한 기회부여, 전환적 에너지 정책을 중심으로 한다. 구체적으로 ▲대입 정시 비중 확대 ▲탈원전 폐기·탄소중립정책 재조정 ▲민간주도 부동산 공급확대·부동산 보유세 완화 등의 공약은 각각 교육·원전·대형건설주 업종의 수혜로 이어질 것이라는 분석이다.

김 연구원은 “연말부터 각 캠프별 선거대책위원회가 구성되고 구체화된 공약이 발표될 것로 예상한다”며 “여당 정책 관련으로 내수·신재생·건자재 업종, 야당 정책 관련으로는 교육·원전·건설 업종 등에 관심을 가질 필요가 있다”고 말했다.