인더뉴스 권지영 기자ㅣ60대 이상 노년층 적금 가입자 10명 중 8명이 대면가입으로 인해 온라인 우대금리 적용을 못 받는 것으로 나타났습니다. 인터넷은행 등장과 코로나19 등으로 비대면 적금 가입률이 늘어나는 추세에 60대 이상 노년층은 디지털금융에서 소외되고 있다는 지적입니다.

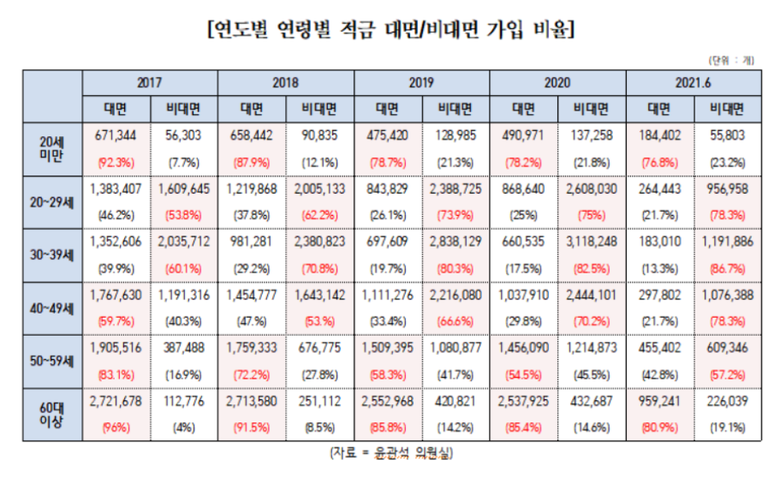

국회 정무위원회 소속 윤관석 의원(더불어민주당 사무총장·인천남동을)이 금융감독원으로부터 제출받은 ‘5대 시중은행(국민·신한·우리·하나·농협) 연도별 적금 대면 비대면 가입비율’ 자료를 분석한 결과, 2030세대의 비대면 적급 가입 비율은 82.8%인 반면, 60대 이상 노년층은 19.1%에 불과했습니다. 노년층 대다수가 비대면 가입으로 인한 우대금리 혜택을 받지 못한 상황인 겁니다.

인터넷뱅킹 활성화 유도와 통장발급으로 인한 종이 낭비를 줄이기 위해 은행들은 인터넷 등 비대면으로 적금을 신청할 경우 별도의 우대금리를 적용하고 있습니다.

적금의 연도별 대면·비대면 가입 비율을 보면 비대면 가입 비율이 지속적으로 높아지고 있고, 특히 2019년도부터는 적금 비대면 가입 비율이 대면 가입 비율을 앞지른 것으로 나타났습니다.

연령별 적금 대면·비대면 가입 비율을 살펴보면 2030세대는 비대면 적금 가입을 선호했는데요. 특히 30대의 경우 2021년 반기말 기준 가입자의 86.7%가 비대면 적금을 가입한 것으로 나타나 전 연령층 중 가장 높은 비대면 가입률을 보였습니다.

그에 비해 60대 이상 노년층은 아직도 80% 이상의 압도적인 비율로 대면 적금에 가입하고 있는 것으로 확인됐습니다. 2020년도 기준 60세 이상의 평균 비대면 적금 가입 비율은 19.4%였으며, 은행별로는 우리은행 34.1%, 신한은행 29.2%, 하나은행 25.3%, 농협 4.9% , 국민은행 3.6% 순으로 높았습니다. 특히 국민은행과 농협의 경우 적금 비대면 가입 비율이 5%에도 미치지 못했습니다.

윤관석 의원은 “온라인·모바일뱅킹 서비스 이용률의 세대 양극화가 심화되고 있어 청년층에 비해 온라인 환경에 친숙하지 못한 노년층의 손해가 커지고 있다”며 “노년층을 비롯한 디지털금융 소외계층에 대한 금융교육 제공 등 세대 간 우대금리 격차를 줄일 대책 마련이 필요하다”고 말했습니다.

![[실적발표 후 UP & DOWN] “기아, 3분기 이익부진 불구 목표가 상향”…배경은?](https://www.inthenews.co.kr/data/cache/public/photos/20251145/art_17621543309021_7f8e8b_120x90.png)