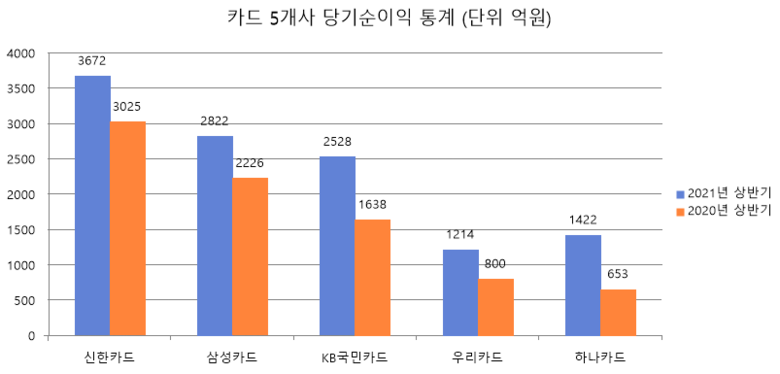

인더뉴스 이승재 기자ㅣ카드사들의 올 상반기 역대급 당기순이익을 기록했습니다. 신한카드와 삼성카드는 전년과 비교해 20% 성장률을, KB국민카드와 우리카드는 50%대, 하나카드는 100%를 넘는 성장세를 보이면서 5개 카드사의 순이익은 1조원을 넘겼습니다.

27일 여신업계에 따르면 삼성카드, 신한카드, KB국민카드, 우리카드, 하나카드 등 5개 카드사의 올 상반기 당기순이익 합계는 지난해 대비 39.7% 높은 1조1654억원을 기록했습니다.

이번 실적은 코로나19로 인해 온라인 소비가 늘고 오프라인 소비도 회복세에 들어서면서 카드사 역대급 순익에 기여했습니다. 또 은행 신용대출 규모가 급증했고 은행 자체적으로 신용대출을 막으며 카드 대출 상품을 찾는 고객이 늘어난 것도 이번 실적 상승에 영향을 미쳤습니다.

카드사 별 올해 상반기 순익을 살펴보면 업계 1위 신한카드의 올 상반기 당기순이익은 3672억원을 기록하며 지난해 대비 21.4% 증가했습니다. 삼성카드는 2822억원을 달성했습니다. 이는 지난해 동기 대비 26.7% 상승한 수치입니다. KB국민카드도 2528억원을 기록하며 지난해 동기 대비 54.3% 급증한 모습을 보였습니다.

우리카드 역시 1214억원을 기록하며 같은 기간 대비 51.3% 상승 수치를 기록했습니다. 하나카드는 1422억원으로 지난해 대비 100%를 웃도는(두 배 넘는) 순익을 달성했습니다.

카드업계 관계자는 “이번 실적의 주요인은 비용감소와 사업다각화로 수익을 다변화한 것이 크다”며 “지난해 코로나19로 인한 대손충당금과 마케팅, 부가서비스 등의 비용 절감도 영향을 끼쳤다”고 말했습니다.

이어 “신용판매 부분에서는 수익이 잘 안났지만 리스 수익과 할부금융 부분에서 증가하는 추세”라며 “카드론 등 대출 수요가 많이 증가한 것도 기인했다”고 전했습니다.

다만 이번 상반기 호조와 다르게 카드사들은 올 하반기 실적에는 최저금리인하, 가계부채 리스크, 코로나19 등으로 쉽지 않은 경영상황이라고 답했습니다.

업계 관계자는 “최저금리가 인하돼 금리를 올려 받지 못하지만 조달금리는 계속 올라 조달비용이 증가될 것이고 이번 가맹점수수료 인하 등도 수익에 영향을 미칠 것”이라며 “가계부채 리스크, 코로나19로 카드 이용액 저조 예상 등의 우려도 있다”고 말했습니다.

![[실적발표 후 UP & DOWN] “기아, 3분기 이익부진 불구 목표가 상향”…배경은?](https://www.inthenews.co.kr/data/cache/public/photos/20251145/art_17621543309021_7f8e8b_357x250.png)

![[APEC 2025] 삼성전자·엔비디아, 업계 최고 수준 ‘반도체 AI 팩토리’ 구축한다](https://www.inthenews.co.kr/data/cache/public/photos/20251044/art_1761880795163_994a46_120x90.jpg)