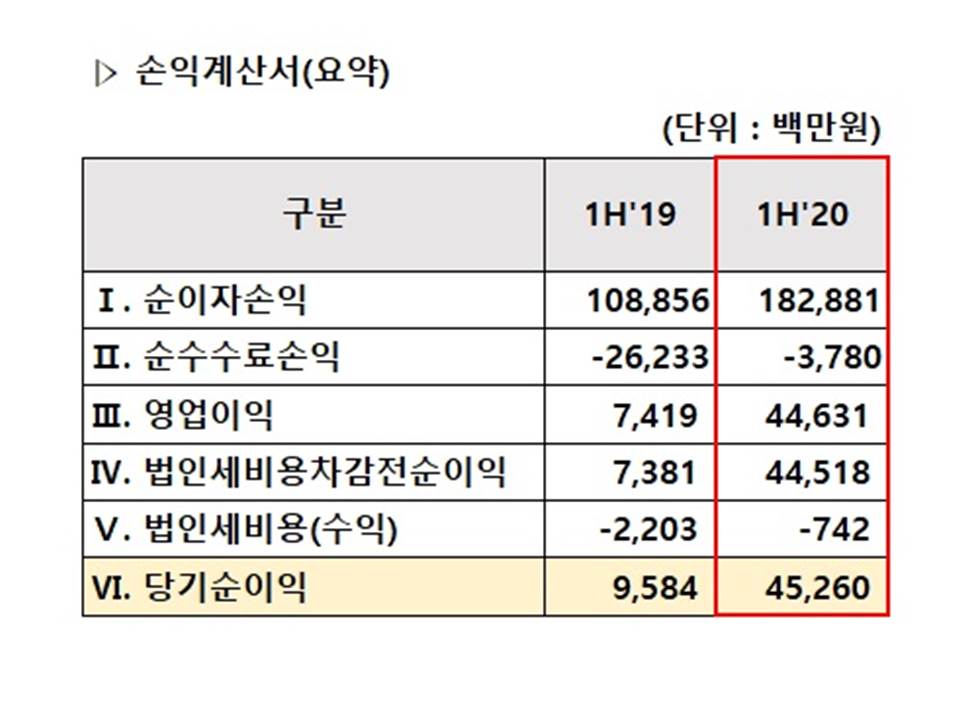

인더뉴스 유은실 기자ㅣ코로나19 영향으로 상반기 은행권 실적이 감소한 가운데, 6월 기준 고객수 1254만명을 달성한 카카오뱅크의 상반기 순이익이 발표됐습니다. 카카오뱅크는 올해 상반기 순이익은 작년 동기(96억) 대비 372% 증가한 453억원으로 견조한 실적을 보였습니다.

5일 카카오뱅크에 따르면 상반기에 453억원의 순이익을 달성했습니다. 2분기 순이익은 268억원으로 전분기에 이어 순이익 기조를 이어갔습니다.

상반기 순이익 확대 요인으로는 ▲대출 증가에 따른 이자 부분 이익 확대 ▲제휴 부문 증권계좌개설 ▲신용카드 모집대행 수수료 수익에 따른 비이자부분의 순손실 규모 축소로 보입니다.

6월말 기준 자산규모는 24조 4000억원으로 전분기 대비 1조원 증가한 수치입니다. 주력 상품인 신용대출과 전월세보증금 대출 등의 대출 잔액은 상반기 중 14조 8800억원에서 17조 6800억원으로 늘었습니다.

같은 기간 사잇돌대출을 포함한 중금리 대출 공급액은 6600억원을 기록했습니다. 카카오뱅크는 올해 안으로 중금리 대출을 1조원까지 공급할 방침입니다.

카카오뱅크 이와 같은 호실적 기조는 이용자수와 고객 활동성지수 증가 영향으로 해석됩니다. 은행앱 기준 이용자수 1위를 바탕으로 수신 22조 3000억원, 여신 17조 3000억원의 영업 현황을 보이고 있습니다.

비이자부문에선 38억8000만원의 손실을 기록해 작년 상반기(262억원)보다 적자폭이 크게 개선됐습니다. 주식계좌개설 신청과 신용카드 모집 대행 서비스 출시 영향입니다.

주식계좌개설 신청 서비스는 작년말 기준 114만 건에서 6개월 동안 약 2배 오른 218만 건입니다. 카카오뱅크는 앞으로 파트너사를 추가해 주신계좌개설 부문을 강화할 계획을 전했습니다.

4개 카드사와의 제휴를 통해 출시한 제휴신용카드는 7월말 기준 26만건의 신청 건수를 기록했고, 제2금융권 제휴사와 함께 운영 중인 연계대출 서비스도 지속적인 성과를 보여주고 있습니다.

상반기 중 비이자부분의 순손실 규모는 38억원으로 잠정 집계됐습니다. 수수료 비용 가운데 가장 큰 비중을 차지하고 있는 ATM(현금자동입출기) 비용은 260억원입니다.

바젤III 기준 자기자본비율(BIS)은 6월말 기준으로 14.03%, 연체율은 0.22%로 낮은 수준을 유지했습니다. 이자부문 수익성 지표인 명목순이자마진(NIM)은 1.60%을 기록했습니다.

카카오뱅크 관계자는 “지속적인 성장을 위한 자본 확충을 위해 올해 하반기부터는 기업공개(IPO)를 위한 실무적인 준비에 나설 예정”이라며 “카카오뱅크는 모바일에서 완결된 금융서비스를 통해 금융 소비자들의 편익을 확대 하겠다”고 말했습니다.