인더뉴스 문정태 기자ㅣ 가까운 미래에 금융·보험 산업에 좋지 않을 영향을 끼칠 수 있는 위기 요소에는 무엇이 있을까?

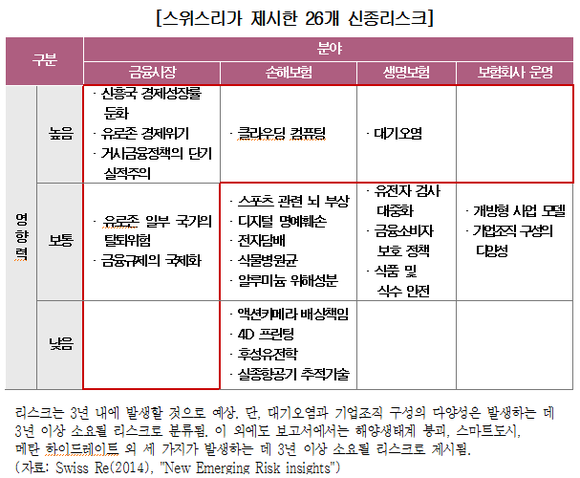

보험연구원은 글로벌 재보험사 스위스리(Swiss Re)가 최근 ‘보험산업이 주목해야 할 26개의 리스크’라는 주제의 보고서를 발표했다고 19일 밝혔다. 리스크는 대부분 3년 내에 실현될 가능성이 높은 것으로 예측됐다.

보고서는 금융시장 전반에서 ▲신흥국 경제성장률 둔화 ▲유로존 경제위기 ▲거시금융경제의 단기 실적주의 등을 가장 큰 리스크 요인으로 꼽았다.

신흥국의 경제성장률 둔화는 보험산업 성장둔화에 영향을 미치게 된다는 분석. 중국의 그림자금융과 지방정부부채, 우크라이나 사태, 태국 정정불안, 브라질·인도네시아·터키 등의 국가부채 등이 실제 사례로 제시됐다.

보고서는 유로존 경제위기 지속은 금융시장과 보험회사의 자산운용에 부정적인 영향을 미칠 수 있을 것으로 예상했다. 유로존 경기가 부진한 회복세를 보이고 있으며, 최근 발생한 포르투갈 은행의 채무불능 사건 등 경기회복을 위협하는 요인이 되고 있다는 분석이다.

또한, 단기성과를 지향하는 규제와 정책은 시장의 불안정성과 불건전성을 악화시킬 가능성이 있으며, 근본적인 경제문제 해결을 지연시킬 것으로 보고 있다.

생명보헙 업계에서는 대기오염이 가장 큰 영향력을 지닌 리스크 요소로 꼽았다. 대기오염은 최근 사망과 질병 유발 요인으로 주목받고 있는데, 이는 생명·건강보험에 영향을 미칠 것이라는 예측이다.

실제로, 지난해 세계보건기구(WHO)는 대기오염이 암을 유발하는 요인이라고 발표했다. 보험회사들은 질병보험, 생명 및 건강보험의 상품 개발이나 보장범위 설정에 대기오염의 영향을 고려해야 할 것이라는 제안이다.

유전자 검사의 대중화와 금융소비자 보호, 식품·식수 안전도 위해 생명보험업계의 위기 요소로 지목됐다. 이중 금융소비자 보호는 세계적으로 주목받고 있는 이슈로 향후 보험 상품 개발 과 판매에 상당한 영향 글로벌 이슈을 미칠 것으로 예상됐다.

손해보험 업계에는 클라우딩 컴퓨팅이 가장 큰 리스크 요인으로 제시됐다. 이는 정보 유출과도난 등 관련된 리스크다. 보험사는 도난과 관련한 직접적인 손실보장뿐만 아니라 평판 위험까지도 고려해야 한다는 설명이다.

아울러 스포츠 관련 뇌 부상, 디지털 명예훼손, 전자담배, 식물병원균, 알루미늄 위해성분 등이 손보업계에 좋지 않은 영향을 끼칠 것으로 예상됐다.

보고서는 “새로운 위험들의 발생 가능성과 영향력을 통계적으로 분석하기는 어렵다”면서도 “최근 사회·경제적인 측면에서 이런 위험에 대해 살펴보고 대비를 할 필요가 있다”고 밝혔다.

![[3분기 실적] 대한항공, 외부 변수에 ‘난기류’…4분기 반등 노린다](https://www.inthenews.co.kr/data/cache/public/photos/20251043/art_17610322680568_5c20b0_120x90.jpg)