인더뉴스 양귀남 기자ㅣ‘번개표’ 브랜드로 유명한 조명업체 금호전기의 주가가 끝모를 하락세를 이어가며 39년 만의 최저주가(수정주가 기준) 수준으로 추락했다. 영업 부진으로 만성적자가 이어지고 있는 가운데, 2년전 새 주인이 들어온 이후부터 수시로 발행한 대규모 전환사채(CB)가 직격탄으로 작용하는 모습이다.

27일 금융투자업계 및 한국거래소에 따르면 금호전기 주가는 지난달 말 고점 대비 55.3% 하락했다. 2000원 초반대를 유지하던 주가가 돌연 3300원까지 치솟은 뒤 곧바로 1400원대까지 수직낙하한 것. 올해 초 고점에 비해서는 65.1% 폭락한 상태다.

이 과정에서 한때(지난달 하순경) 4거래일 만에 주가가 50% 가량 폭등해 잠시 시장의 이목을 끌었지만, 곧이어 매도 물량이 쏟아지면서 한달도 지나지 않아 주가가 반토막 아래로 내리꽂았다. 당시 뚜렷한 이슈없이 ‘폭염 수혜’라는 식의 이유로 폭등하면서 주가 흐름이 석연치 않다는 지적이 일었다. 특히 주가 급등 무렵 총 348만여주의 CB 전환이 이뤄졌고 이후 기타법인 등을 통해 매물이 쏟아지며 급격한 하락곡선을 그리자 엑시트(투자금 회수)를 위한 인위적 단기 주가부양이 아니었냐는 의혹이 불거졌다.

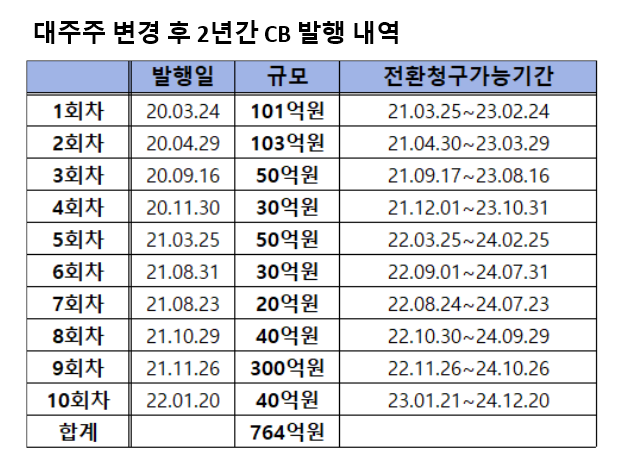

최근 금호전기의 주가 폭락세는 2년 전 새 주인이 들어온 후 찍어낸 대규모 CB 물량의 영향이 크다. 현 대주주인 신주홀딩스는 사세가 기울던 지난 2020년 1월 창업주 일가로부터 지분 14.32%를 110억원에 인수한 뒤 수시로 대규모 CB를 발행하며 총 764억원의 외부 자금을 조달해 왔다. 여전히 적자가 이어지는 가운데서도 새 주인은 조달한 자금을 적극적으로 외부 출자에 밀어넣고 있어 재무 개선은 요원한 실정이다.

이렇다 보니 금호전기의 잠재 주식수는 급격히 증가하며 주가에 부담 요인이 되고 있다. 이날 기준 미상환 CB의 전환가능 주식수는 약 2616만주로, 현재 금호전기의 총 상장주식수(약 2434만주)를 뛰어넘는 규모다.

더욱이 주가가 가파르게 하락하다보니 전환가액 하향 조정이 줄을 잇고 있다. 회사는 올 들어서만 16차례의 전환가액 조정 공시를 냈다. 전환가액이 낮춰지면 그만큼 새롭게 발행해야 하는 주식수가 늘어나 1주당 가치가 떨어지게 된다. 10차례의 CB 모두 최저 전환가액이 액면가인 500원이기 때문에 현재 기준 전환가능 주식수 2616만 6593주가 최대 약 1억주 수준까지 증가할 수 있다. 2019년 말 총 1026만여주였던 금호전기의 총 주식수는 이후 빠르게 증가해 현재 두 배 이상인 2434만여주로 늘어난 상태다.

이미 해당 CB들은 전환청구 기간이 도래한 지난해부터 꾸준히 전환되면서 주가에 부담을 주고 있다. 이미 약 260억원 규모의 CB가 전환청구됐고 내년 초까지 모든 전환사채의 전환청구 기간이 도래하면 아직도 500억원 가량의 잔여 물량이 남아있는 상태다. 이는 현재 금호전기의 시가총액보다 큰 규모다.

주가 하락으로 CB 상환 부담도 커지고 있다. 1~5회차 CB는 이미 발행한지 1년이 지나 조기상환이 가능한 상태다. CB 투자자가 상환을 청구할 경우 해당 금액을 내줘야 하기 때문에 현금난에 시달리고 있는 회사로서는 부담이 큰 상황이다. 6~9회차 물량도 올해 안에 상환청구가 가능해진다.

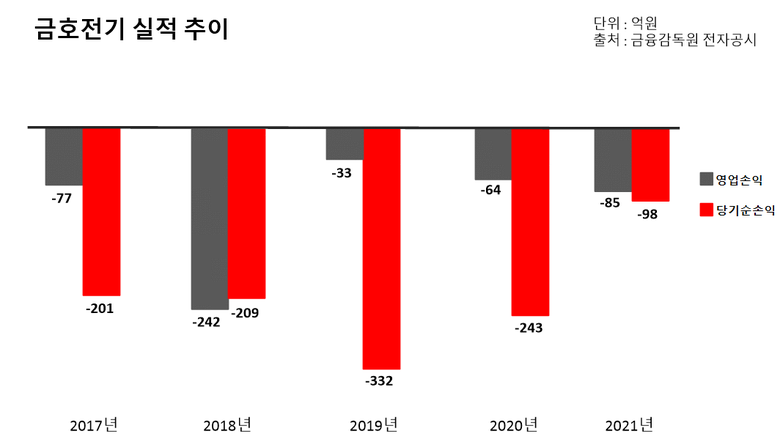

하지만 오랜 기간 만성적자가 이어지면서 회사의 재정 상태는 매우 열악하다. 누적된 결손금으로 1분기말 별도 기준 자본총계가 자본금보다 작아져 자본잠식 상태에 접어들었다. 매출액 규모도 2016년 4500억원 수준을 기록했지만 지속적으로 감소해 지난해에는 416억원까지 쪼그라들었다. 이렇다 보니 외부감사기관이 감사보고서를 통해, 영업활동으로 인한 대규모 현금 유출이 지속적으로 발생하고 있다며 계속기업으로서의 존속능력에 의문을 제기할 만한 불확실성이 존재한다고 지적하기에 이르렀다.

금융투자업계 관계자는 “새 주인이 들어선 후 계속된 자금 조달에도 불구하고 재무구조 개선, 신사업 추진 어느 것도 원활히 이뤄지지 않고 있다”며 “투자자 입장에서는 회사 경영에 의문을 갖기에 충분한 상황”이라고 지적했다.

![[3분기 실적] GC녹십자, 분기 매출 6000억원 첫 돌파](https://www.inthenews.co.kr/data/cache/public/photos/20251145/art_17621569339297_c4a5e0_120x90.jpg)

![[3분기 실적] HD현대, 3분기 영업익 전년 동기 대비 294.5↑](https://www.inthenews.co.kr/data/cache/public/photos/20251145/art_1762157180025_7c093b_120x90.png)