인더뉴스 양귀남 기자ㅣ코스닥 상장사 디에이테크놀로지가 지난해 대량 발행했던 전환사채(CB)로 인해 골머리를 앓고 있다. 주가 하락과 기한이익상실 등의 사유로 상환 부담이 커지고 있기 때문이다. 아울러 부실 경영으로 열악한 재무 상황이 지속되는 가운데 비상장 자회사로 출자가 이어지면서 주가에 부정적 요인이 되고 있다.

13일 금융감독원 및 금융투자업계에 따르면 디에이테크놀로지는 최근 CB 만기전 취득과 전환가 조정이 잇따르고 있다. 이달 들어서만 여섯 차례에 걸쳐 해당 사실을 공시했다.

회사는 지난해에만 335억원 어치의 CB를 발행했고 올해부터 주가가 오르면 주식으로 바꿔주거나 조기상환 요청이 들어오면 현금으로 내줘야 하는 상황이다. 하지만 주가가 지속적으로 하락세를 보이면서 전환가가 대거 하향 조정되고 있다. 이렇다 보니 발행해야 하는 주식 수가 크게 증가했다. 현재 총 발행 주식수가 2468만여주인 가운데 CB가 모두 주식으로 전환될 경우 590만여주가 추가로 발행되면서 총 3058만여주로 늘어나게 된다. 이 경우 기존 주식의 가치가 떨어지고 매물 부담이 커진다.

회사 입장에서는 주가가 올라 전환을 성공시켜야 상환 부담에서 벗어나지만 디에이테크놀로지 주가는 올 들어 지속적인 하락세를 이어가며 지난해 10월 리비안 이슈로 반짝 상승했던 고점 대비 반토막이 난 상태다. 연초 7000원대에서 현재는 5000원 안팎 수준으로 내려앉았다.

이런 가운데 지난달 외부감사를 통해 내부회계관리제도 비적정 의견을 받고 투자주의환기종목으로 지정되면서 기한이익이 상실된 CB가 발생해 상황이 악화됐다. 지난 11일 회사는 기한이익상실 사유로 인해 7회차 CB 일부를 만기 전 취득했다. CB 발행 과정에서 감사보고서 의견(내부회계관리제도에 대한 감사 또는 검토 의견 포함)이 적정이 아닌 경우 기한이익을 상실한다는 조건이 붙었기 때문이다. 조기상환 청구일이 도래하지 않은 8회차 중 일부도 만기전 취득했다.

금융투자업계 관계자는 “실적 개선이 기대된다는 회사 측 주장과 달리 대규모 적자가 지속되고 있고 오버행 부담도 있어 주가가 힘을 잃고 있는 것으로 보인다”고 분석했다.

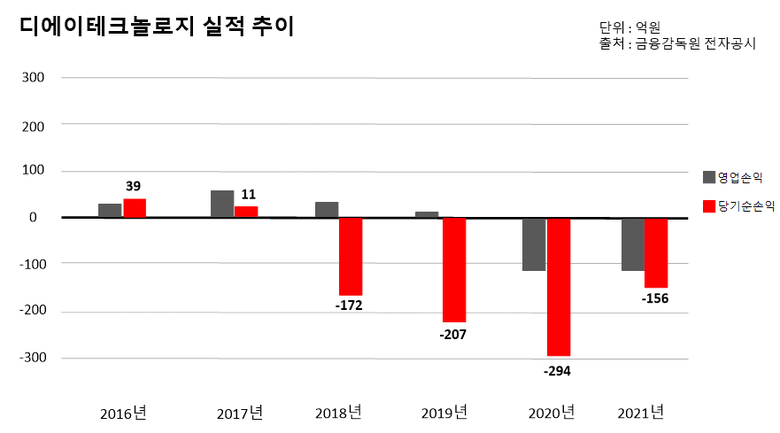

2017년까지 흑자를 기록하던 디에이테크놀로지는 2018년부터 대규모 적자를 이어가고 있다. 2018년에는 172억원의 손실을 기록했고 이후 이듬해 207억원, 2020~2021년에는 각각 295억원과 156억원의 적자를 냈다.

이같은 상황은 자회사 관련 리스크도 한몫하고 있다. 디에이테크놀로지는 지난해 CB 발행으로 조달한 자금 가운데 일부를 네스프라는 비상장 자회사로 출자했다. 이는 내부회계관리제도 비적정의 요인이 됐다. 외부감사인은 "종속기업, 관계기업 및 비특수관계인 타법인 등에 대한 대여금의 순증가 금액이 재무제표에서 차지하는 비중이 유의적"이라며 자금 대여의 목적이 회사의 사업목적에 부합하는지 감독하는 기능이 작동하고 있지 않다고 지적했다.

특히 많은 자금을 몰아준 자회사 네스프는 공개된 정보가 거의 없어 시장의 궁금증을 낳고 있다. 3년 전 설립된 네스프는 디에이테크놀로지의 100% 자회사다. 2차전지 설비 관련 도매업을 내세운 네스프는 계속되는 적자로 자본을 모두 소진하고 자산보다 부채가 많은 자본잠식 상태로 있다가, 지난해 디에이테크놀로지의 대규모 수혈로 다시 자본을 플러스로 돌렸다.

지난해 회사 주요 경영진에 대한 대여금도 16억원 가량 증가했는데, 이 중 13억원 가량을 대여해 준 상대는 현재 특수관계자에서 제외됐다. 지난해 주가의 단기 상승을 이끌었던 리비안 관련 소식은 진전된 내용이 나오지 않고 있다. 당초 회사 측은 올해 초 수주에 대한 의견 조율이 마무리 단계라고 밝힌 바 있다. 회사 관계자는 “리비안 수주 관련 사항은 여러 사정으로 일정이 지연됐다”고 말했다.