[인더뉴스 정재혁 기자] 국내 퇴직연금 규모가 꾸준히 증가하는 가운데, DC형‧IRP 퇴직연금 적립금의 80% 이상이 ‘원리금보장형’ 상품에 편중돼 있는 것으로 나타났다. 원리금보장형 상품은 ‘실적배당형’ 상품에 비해 안정적이지만 수익률이 낮다.

이는 위험 회피를 선호하는 가입자들의 합리적 판단 결과라는 게 보험연구원 측의 설명이다. 원리금보장형 상품의 수익률을 보다 끌어올리면서, 동시에 실적배당형 상품의 위험성을 줄일 수 있는 방안이 필요하다는 지적이 나온다.

10일 보험연구원(원장 한기정) 소속 최장훈 연구위원은 ‘퇴직연금(DC형과 개인형 IRP)의 원리금보장형 편중 원인과 시사점’이라는 제목의 보고서를 발표했다.

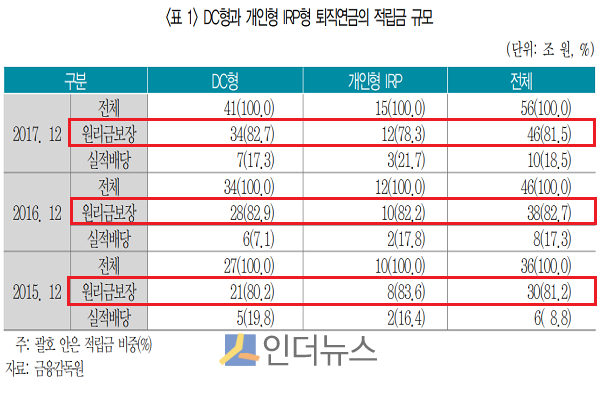

우리나라 DC형과 개인형 IRP의 퇴직연금 적립금 규모는 2015년 36조원, 2016년 46조원, 지난해 56조원으로 해마다 10조원씩 늘어나고 있다. 여기서 원리금보장형이 차지하는 비중은 각각 81.2%, 82.7%, 81.5% 수준이다.

이 보고서에서 최 연구위원은 가입자들이 수익률이 상대적으로 낮은 원리금보장형 상품을 더 선호하는 원인을 살펴봤다. 이를 위해 원리금보장형 상품과 실적배당형 상품의 수익률‧수익률 변동성을 비교했다.

최 연구위원은 “일반적으로 가입자는 수익률이 높은 상품을 선택하려 하고 수익률의 위험(변동성)이 큰 상품은 선택하지 않으려는 경향이 있다”며 “따라서 두 상품을 비교하려면 두 상품의 위험 수준을 동일하게 조정한 후 수익률을 비교해야 한다”고 말했다.

두 상품의 위험 수준을 같도록 조정한 후, 각각에 대해 무위험수익률(CD)을 초과하는 초과수익률(Sharpe Ratio)을 비교했다. 그 결과, 원리금보장형 상품이 실적배당형 상품보다 DC형의 경우 3배, 개인형 IRP형의 경우 2배 높게 나타났다.

하지만, 위험 수준을 조정하지 않은 상태에서는 실적배당형 상품의 수익률이 더 높았다. 실적배당형 상품의 연평균 수익률은 원리금보장형 상품에 비해 DC형과 개인형 IRP에서 각각 0.82%p, 0.92%p 높게 나타났다.

이같은 결과가 나온 이유는 연 수익률의 표준편차(변동성)가 실적배당형 상품이 원리금보장형 상품에 비해 크기 때문. DC형과 개인형 IRP의 경우 각각 7.42%p, 6.58%p만큼 실적배당형 상품의 표준편차가 더 크게 나타났다.

이와 관련, 최 연구위원은 “실적배당형 상품은 원리금보장형 상품보다 시장 수익률이 더 높지만 수익률의 기복(편차)이 심하다”며 “따라서 수익률이 보다 안정적인 원리금보장형 상품이 더 선호되는 것으로 보인다”고 말했다.

최 연구위원은 “원리금보장형 상품으로의 쏠림 현상은 안정성을 선호하는 가입자들의 판단 결과”라고 말한다. 하지만, 원리금보장형 상품의 수익률이 계속 낮아지고 있어 이를 높이고 동시에 위험 증가를 줄이려는 노력이 필요하다고 조언한다.

이를 위해 실적배당형 상품과 같이 보다 적극적인 투자를 하되, 주식 위주의 투자보다 투자포트폴리오 다변화로 위험을 분산시킬 것을 주문했다. 아울러, 최저보증이율과 같은 제도적 보완이나 퇴직연금 사업자들 간 경쟁을 유도하는 것도 필요하다고 지적했다.

최 연구위원은 “최저연금적립금보증이 적용되면 수익률의 큰 하락을 막아 변동성을 줄일 수 있다”며 “또한, 독립된 전문기관에 의한 사업자 등급제가 적용되면 실적을 높이기 위한 사업자들의 자발적인 노력이 이뤄질 수 있다”고 말했다.