[인더뉴스 정재혁 기자] 자동차보험 ‘주행거리(마일리지) 특약’ 가입률이 채널별로 큰 차이를 보이는 것으로 나타났다. TM(전화)과 CM(인터넷)을 통한 가입자들의 특약 가입률이 50% 이상인 반면, 설계사·대리점 등 대면채널 가입자의 가입률은 20%대에 그친 것.

또한, 특약에 가입해 실제로 보험료 할인 혜택을 본 가입자의 사고율은 특약에 가입하지 않은 사람보다 크게 낮은 것으로 분석됐다. 주행거리 특약 상품과 같이 위험도가 낮은 가입자를 선별해 보험료를 낮춰주는 상품이 대세가 될 것이라는 지적이다.

보험개발원(원장 성대규)은 최근 가입이 증가하고 있는 ‘자동차보험 주행거리 연동 특약’의 가입현황과 주요 특성을 분석한 결과를 23일 발표했다.

주행거리 특약은 지난 2011년 12월에 도입됐으며, 현재 삼성화재, 현대해상, 동부화재, KB손해보험, 한화손해보험, 메리츠화재 등11개 손해보험사에서 판매 중이다. 주행거리가 짧을수록 자동차사고 발생률이 낮게 나타남에 따라 이를 토대로 보험료 할인이 가능하게 됐다.

주행거리 특약은 지난 2011년 12월에 도입됐으며, 현재 삼성화재, 현대해상, 동부화재, KB손해보험, 한화손해보험, 메리츠화재 등11개 손해보험사에서 판매 중이다. 주행거리가 짧을수록 자동차사고 발생률이 낮게 나타남에 따라 이를 토대로 보험료 할인이 가능하게 됐다.

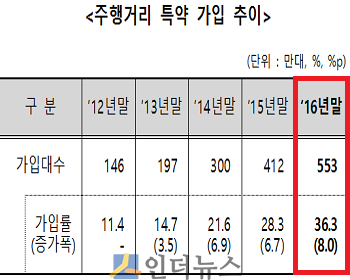

주행거리 특약 가입률은 개인용자동차보험 기준(지난해 12월 말)으로 전체 1524만대 중 553만대가 가입해 36.3%를 기록했다. 전년 대비 8%p가 증가한 수치다. 특약 도입 1년차에 가입률이 11.4%였는데, 이후 지속적인 증가로 5년차인 2016년 말 가입률은 4년 만에 3.2배 증가했다.

보험개발원 관계자는 “지난 2015년 10월에 있었던 ‘보험 상품 자율화 조치’ 이후 보험사의 할인 경쟁이 치열해지면서 가입이 더욱 확대되는 모습을 보이고 있다”고 말했다.

판매 채널별로 보면, TM(텔레마케팅)과 CM(사이버마케팅) 등 온라인 채널 내 특약 가입률이 55.4%로 오프라인 채널(설계사·대리점) 내 가입률(20.1%)보다 매우 높게 나타났다. 가입률 증가폭도 온라인 채널의 경우 2014년 36.9%에서 2016년 55.4%로 증가한 반면, 오프라인 채널은 10.2%(2014년)에서 20.1%(2016년)로 증가폭이 작았다.

가입유형은 할인시점에 따라 선(先)할인(가입 때) 방식과 후(後)할인(가입 종료 때) 방식으로 구분되는데, 가입자 대다수(95.1%)가 후할인 방식을 선택하고 있다. 주행거리 고지는 주로 차량 계기판에 표시된 주행거리를 사진으로 찍어 보험사에 전송하는 방법을 이용한다.

할인 구간은 처음 도입 당시 최대치가 7000km 수준이었지만, 올해 3월 말 현재 최대 1만 8000km까지 확대됐다. 특약 최대 할인율은 11.9% 수준에서 3월 말 기준 38%까지 올라갔다.

연령대별 가입률은 70세 이상이 가장 높고, 20대 이하와 50대의 가입률이 가장 낮게 나타났다. 50대의 경우 자녀가 성인이 돼 1대의 차량을 부모와 같이 운전하면서 주행거리가 일시적으로 증가하고, 60대는 노동시장 은퇴, 자녀의 본인 차량 구매 등의 영향으로 주행거리가 감소해 가입이 다시 증가하는 것으로 해석된다.

차종별로는 소형차(1000cc 이하)가 가입률 41.4%로 가장 높았고, 다인승(30.7%)이 가장 낮게 나타났다. 전반적으로 배기량과 차량크기가 작을수록 특약 가입률이 높은 것으로 나타났다. 성별로는 여성(38.5%)이 남성(35.5%)보다 가입률이 소폭 높았다.

특약을 가입하고 실제 보험료 정산(할인)까지 이뤄진 ‘주행거리 특약 정산율’은 2015년 가입·2016년 정산 기준 61.2% 수준이었다. 즉, 특약 가입자 10명 중 6명은 실제 연간 주행거리가 보험사의 주행거리 특약 할인요건 범위 안에 들어가 보험료를 할인 받았다는 뜻이다.

특약 할인을 받은 가입자들의 평균 주행거리는 약 5630km였다. 주행거리 특약의 할인 최대 구간이 점차 확대(7000km→1만 8000km)됨에 따라 평균 주행거리도 증가하는 추세를 보이고 있다.

주행거리 특약 할인자의 사고율은 15.7%로, 특약 미가입자의 사고율 24.2%에 비해 확연히 낮았다. 보험개발원 관계자는 “이를 통해 주행거리와 사고율은 서로 밀접한 상관관계(strong correlation)를 보인다고 해석할 수 있다”고 말했다.

성대규 보험개발원 원장은 “금융당국의 보험 상품·가격 자율화 조치 이후 보험사의 우량가입자 확보를 위한 상품·가격 경쟁이 치열해지고 있다”며 “주행거리 특약 상품처럼 위험도가 낮은 가입자를 선별해 보험료 부담을 낮춰주는 상품개발 전략이 향후 경쟁우위를 결정짓는 핵심 역량이 될 것”이라고 말했다.