인더뉴스 김대웅 기자ㅣ매각 작업에 난항을 겪고 있는 윌링스가 예고했던 자금조달 일정을 또다시 연기해 투자자들의 불안감이 가중되고 있다. 사채 상환 압박을 받고 있는 윌링스의 대주주 제이스코홀딩스는 더욱 조급한 상황이 됐다.

240억 자금 조달, 올 8월에서 내년 2월로

19일 금융투자업계 및 한국거래소에 따르면 윌링스는 최대주주 변경을 수반하는 240억원 규모의 유상증자 납입이 재차 이뤄지지 않았다. 이로써 지난 14일 예정이었던 납입일이 내년 2월 8일로 또다시 변경됐다.

이번 유증은 지난 6월에 최초로 결정된 사항이다. 이후 납입자 변경 등을 거치며 납입 일정이 4차례 연기됐다. 최초 납입 예정일은 8월 10일로, 내년 2월이면 6개월이 경과하게 된다. 납입일이 6개월 이상 지연되면 한국거래소가 불성실공시 법인 지정 여부를 검토한다. 통상 공시 변경 위반행위로 보기 때문이다. 회사로서는 사실상 이번 일정 변경이 마지노선인 셈이다.

동시에 추진하고 있는 200억원 규모의 전환사채(CB) 발행도 연거푸 지연되고 있다. 오는 27일 납입이 예정돼 있지만 이 역시 재차 연기될 것이란 관측이 우세하다. CB 역시 최초 납입 예정일이 유증과 동일해 데드라인이 임박해 오고 있다.

거래소 관계자는 "유증 일정을 수차례 변경하고 6개월 이상 납입이 이뤄지지 않는 경우 시장과 투자자에 적잖은 혼란을 줄 수 있다"며 "불성실공시법인 지정과 벌점 부과 등으로 상장사에 패널티를 주고, 향후 벌점이 누적되면 거래가 정지될 수 있다"고 지적했다.

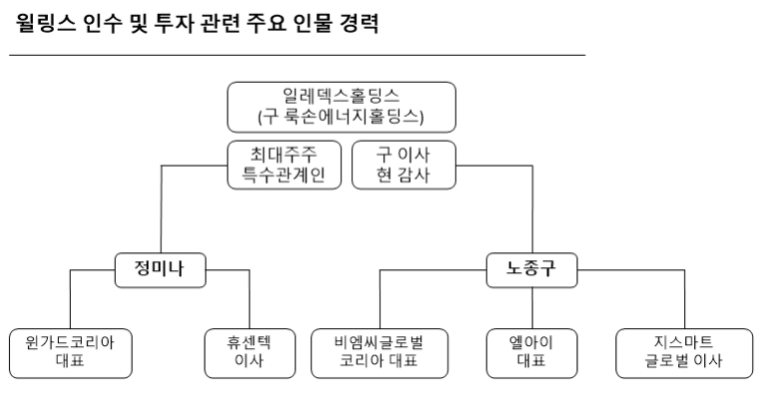

애초부터 대규모 유증과 CB 투자를 예고한 주체들은 납입 능력에 의문부호가 붙었다. 440억원 규모의 자금을 한달 내에 납입하겠다고 밝혔지만 조합에 참여한 대부분의 법인은 자본 잠식에다 실질적 매출이 발생하지 않는 곳들이기 때문이다. 특히 주요 인물들이 과거 코스닥 시장에서 상장 폐지된 법인들을 두루 거쳐간 것으로 드러나며 논란이 일었다.

대주주 변경 후 급격한 사세 악화

자금난에 시달리는 제이스코홀딩스로서는 조급한 상황이 됐다. 윌링스 매각을 통해 숨통을 트려 하고 있지만 여의치 않은 모습이다.

제이스코홀딩스는 최근 36억원을 들여 기발행 CB 일부를 사들였다. 지난해 6월 상상인저축은행 등을 상대로 발행한 100억원 규모 CB 중 일부다. 사채 만기는 오는 2025년 6월이지만 채권자가 조기상환청구권(풋옵션)을 행사해 채권 회수에 나선 상황이다. 제이스코홀딩스는 내년 4월부터 전환이 가능해지는 400억원 규모의 CB도 떠안고 있다.

대주주 역시 불안한 상황이다. 제이스코홀딩스 최대주주인 캐디언스시스템이 보유한 지분 가운데 상당수는 금전대여에 의한 담보로 묶여있다. 이 가운데 일부 대출의 이자율은 18%에 달한다.

윌링스는 지난해 제이스코홀딩스에 인수된 후 실적 부진과 재무 악화가 급격히 진행되는 모습이다. 윌링스 영업손실은 지난 2021년 12억원에서 지난해 127억원으로 급증했고, 올해 역시 3분기까지 누적 영업손실이 93억원에 달하고 있다. 지난해 말 기준 62억원이었던 현금성 자산은 3분기말 기준 5억원으로 감소한 상태다.

윌링스 관계자는 "자금이 유입된다면 새로운 투자자가 들어올 것으로 보인다"며 "신규 투자자를 발굴하는 과정에 있는 것으로 안다"고 말했다.