인더뉴스 문승현 기자ㅣ금융감독원은 21일 일상적인 금융거래 과정에서 알아두면 유익한 실용금융정보(금융꿀팁)로 '퇴직연금 DB·DC형 선택·전환 유의사항'을 소개했습니다.

먼저 개념 정리입니다. 확정급여형(Defined Benefit)은 근로자가 퇴직할 때 받을 퇴직급여가 근무기간과 평균임금에 의해 사전 결정돼 있는 제도입니다. 근로자가 퇴직하기 전까지 기업(사용자)이 DB형 적립금을 운용하고 그 성과도 기업에 귀속됩니다. 근로자가 은퇴하며 수령하는 퇴직급여는 운용성과에 영향 받지 않습니다.

확정기여형(Defined Contribution)은 기업이 매년 근로자 연간임금의 1/12 이상을 근로자 퇴직계좌에 예치합니다. 중간정산과 유사한 형태입니다. 근로자가 직접 DC형 적립금을 운용하고 그 성과도 자신에 귀속돼 은퇴시 퇴직급여가 수익률 영향을 받아 달라지게 됩니다.

따라서 승진 기회가 많고 임금상승률이 높으며 장기근속 가능한 근로자 또는 투자에 자신없거나 안정성을 중요하게 생각하는 근로자라면 DB형으로 가입하는 게 유리하다고 금감원은 조언합니다.

퇴직연금제도는 DB형에서 DC형으로만 전환할 수 있습니다. 다니는 회사가 DB·DC형 제도를 모두 도입했고 퇴직연금규약에 따라 제도 전환이 가능하다면 근로자는 DB형 적립금을 DC형으로 이전, 운용성과에 따른 퇴직급여를 수령할 수 있다는 얘기입니다.

반대로 DC형 적립금을 DB형으로 이전하는 것은 근로자의 운용성과를 기업에 전가시키는 효과가 있으므로 허용되지 않습니다.

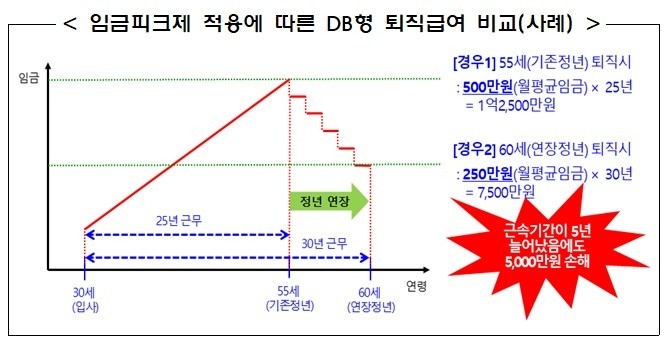

또 DB형 가입자이면서 임금피크제 적용을 앞두고 있다면 DC형으로 전환하는 게 유리합니다. DB형에서 퇴직급여는 '계속근로연수×퇴직직전 3개월 월평균임금'으로 결정되는 구조이기 때문입니다. 퇴직할 때까지 DB형을 유지할 경우 줄어든 평균임금만큼 퇴직급여도 감소하게 되는 셈이라고 금감원은 설명합니다.

다만 금감원은 "임금피크제를 도입하고 DB형을 유지해도 퇴직급여액이 감소하지 않도록 별도의 퇴직급여 산정기준을 마련하는 사업장도 있다"며 회사의 퇴직연금규약을 확인할 필요가 있다고 했습니다.

이밖에도 중도인출은 DC형에서만 가능합니다. 근로자퇴직급여보장법은 무주택자인 가입자가 자신의 명의로 주택을 구입하거나 주거 목적의 전세금 또는 보증금을 부담하는 경우 등 예외적인 중도인출 사유를 규정해 놓았습니다.

금감원은 "주택구입자금 마련 등을 위해 DB형에서 DC형으로 전환해 중도인출을 할 수 있지만 퇴직연금 적립금은 노후 대비를 위한 주요 재원"이라며 "DC형으로 전환한 이후에는 다시 DB형으로 복귀하는 것이 불가능하므로 신중히 결정해야 한다"고 당부했습니다.

![[3분기 실적] GC녹십자, 분기 매출 6000억원 첫 돌파](https://www.inthenews.co.kr/data/cache/public/photos/20251145/art_17621569339297_c4a5e0_120x90.jpg)

![[3분기 실적] HD현대, 3분기 영업익 전년 동기 대비 294.5↑](https://www.inthenews.co.kr/data/cache/public/photos/20251145/art_1762157180025_7c093b_120x90.png)