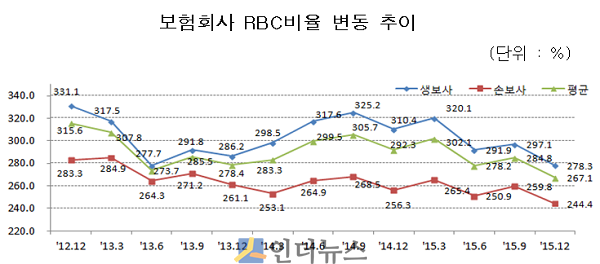

인더뉴스 권지영 기자ㅣ 보험회사의 재무건전성을 측정하는 지표인 RBC비율(보험금지급여력비율)이 지난해 12월 말 하락한 것으로 나타났다. 다만, 전체 보험사의 RBC비율은 267.1%로 보험업법에서 정하고 재무건전성 비율(100%)을 크게 상회해 양호한 수준이라는 평가다.

RBC비율(가용자본÷요구자본)은 보험업법에서 100% 이상 유지하도록 규정하고 있다. 금감원은 보험소비자에 분기별로 보험회사 재무건전성에 대한 현황 정보를 제공하고 있다.

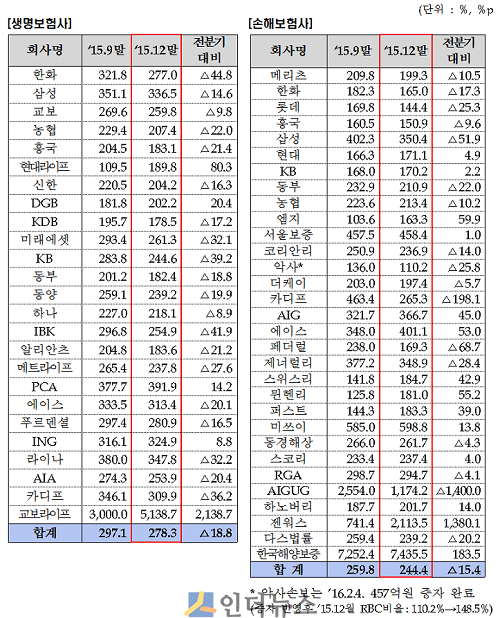

12일 금융감독원은 2015년 12월 말 기준 생명보험사의 RBC비율은 전 분기인 9월 말(297.1%)보다 18.8%p 낮아진 278.3%를 기록했다. 같은 시기 손해보험사의 RBC비율은 259.8%에서 244.4%로 15.4%p 하락했다.

보험회사의 RBC비율에 영향을 미치는 가용자본의 경우 6989억원 감소했고, 요구자본은 2조 2055억원 증가했다. 가용자본은 보험회사의 각종 리스크로 인해 손실금액을 보전할 수 있는 자본량을 의미한다. 반대로 요구자본은 보험사에 내재된 각종 리스크가 현실화됐을 경우 손실금액을 말한다.

가용자본의 경우 향후 지급 예정인 주주배당액과 자사주매입 등이 차감요인으로 작용한 것으로 분석됐다. 작년 4분기 중 보험회사의 유상증자(4631억원)과 매도가능증권 평가익 등(7176억원)으로 가용자본 증가요인이 있었지만, 1조 3039억원의 주주배당액과 1조 3892억원의 자사주매입 요인이 더 크게 작용했다.

요구자본 증가는 신용위험 증가(2조2039억원)가 원인으로 지목됐다. 재무건전성 기준이 강화돼 신용리스크 측정 때 통계적 신뢰수준을 상향(95% → 99%)하면서 경과조치로 작년 말에는 97%로 높였다. 올해 12월까지는 99%를 적용할 예정이다.

보험사들 중에는 작년 유상증자와 후순위채발행으로 자본확충을 시행한 보험사의 RBC비율이 개선됐다. 대표적으로 대만 푸본생명으로부터 2200억원을 증자받은 현대라이프의 경우 9월말 109.5%에서 183.1%로 RBC비율이 크게 올랐다.

보험사들 중에는 작년 유상증자와 후순위채발행으로 자본확충을 시행한 보험사의 RBC비율이 개선됐다. 대표적으로 대만 푸본생명으로부터 2200억원을 증자받은 현대라이프의 경우 9월말 109.5%에서 183.1%로 RBC비율이 크게 올랐다.

손보사 중에선 현대해상이 4000억원의 후순위발행을 통해 기존 166.3%에서 171.1%로 소폭 상승했다. MG손보도 새마을중앙회로부터 825억 규모의 유상증자를 받아 163.3%로 기존보다 60%p 껑충 뛰어 올랐다. 악사손보도 지난 2월 457억원 증자를 완료해 현재 110.2%에서 148.5%로 오를 전망이다.

나머지 보험사들은 RBC비율이 조금씩 낮아진 가운데, 대형 보험사들의 RBC비율이 큰 폭으로 떨어졌다. 한화생명은 작년 9월 RBC비율이 321.8%에서 277%로 44.8%p 하락했고, 삼성화재는 402%에서 350%으로 51%p 낮아졌다.

하지만, 우리나라 전체 보험사들의 RBC비율은 보험업법상 기준인 100%보다 크게 상회해 보험금 지급능력이 충분한 것으로 나타났다. RBC비율이 낮은 편에 속하는 현대라이프와 동부생명, 흥국화재의 경우도 150% 이상으로 100만원의 보험금을 지급하더라도 50만원의 여유자금이 있는 셈이다.

오홍주 금감원 생명보험국장은 “작년 12월 보험회사 RBC비율은 전분기보다 17.7%p 낮아졌지만, 재무건전성은 양호한 상태다”며 “금감원은 향후에도 RBC비율 등의 모니터링을 통해 건전성이 우려되는 보험사는 자본 확충과 위기상황분석 강화 등을 통해 선제적으로 대응하도로 하겠다”고 말했다.