인더뉴스 권지영 기자ㅣ 에이블씨엔씨가 올해 2분기 영업이익이 작년 같은 기간에 비해 '반토막' 이하로 떨어졌다. 국내 사드 배치로 인해 중국인 단체 관광객(유커)의 발길이 뚝 끊긴 데다, 내수 시장 침체까지 겹치면서 소비 절벽이 심화된 것이 이익 감소 요인으로 지목된다.

특히, 최근 중국 정부가 한국의 사드 배치의 정치적 보복 수단으로 자국민의 한국여행을 제한하면서 방문객 규모가 크게 감소한 상황. 당분간 국내에 방문하는 중국인 관광객 수가 지금과 비슷할 것이라는 전망이 나오면서 에이블씨엔씨의 실적이 회복되기 쉽지 않을 것이란 예측이 나온다.

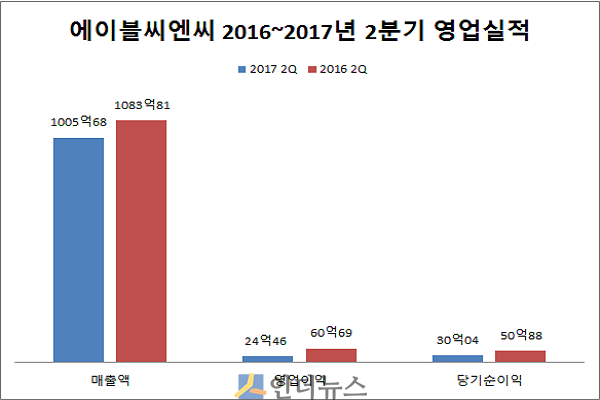

14일 관련 업계에 따르면 에이블씨엔씨의 2분기 연결기준 영업이익은 24억원으로 작년 같은 기간보다 무려 60%가 급감했다. 같은 기간 매출은 1006억원, 당기순이익은 30억원을 기록했다. 작년과 비교했을 때 매출은 7.21%, 당기순이익은 40.96%가 감소한 것으로 나타났다.

에이블씨엔씨 관계자는 “그동안 국내 여행으로 방문했던 중국인 관광객이 주된 고객이었는데, 방문객 규모가 크게 줄어 실적이 저조했다”면서 “국내 경기 침체까지 겹치고, 화장품 로드숍 경쟁이 치열해지면서 기존 브랜드 화장품의 매출이 전반적으로 줄어든 분위기다”라고 설명했다.

더욱이 국내 로드숍 브랜드 화장품의 큰 손 고객인 중국인 단체 관광객의 발길이 끊기면서 화장품 매출에도 타격을 줬다. 중국 당국은 한국의 사드 배치에 대한 정치적 보복으로 지난 3월부터 한국 단체관광 상품 판매를 중단했다. 사실상 한국여행 금지령을 내린 건데 지금까지 아무런 변화가 없다.

이 때문에 에이블씨엔씨의 주 고객인 중국인 단체 관광객이 50% 이상 줄었고, 매출이 전년 대비 절반으로 떨어지는 상황이 발생한 것이다. 여기에 올리브영과 부츠 등의 H&B(Health and Beauty)시장이 커지면서 화장품 업체의 경쟁이 더욱 치열해진 것도 매출 부진의 원인으로 지목된다.

문제는 실적을 회복할 만한 뾰족한 해결책이 없다는 점이다. 중국 정부와 껄끄러운 관계인 우리 정부가 직접 나서야 하기 때문에 단시간에 해결하기 어려울 것으로 보인다. 현재는 중국과의 관계 개선을 위한 우리 정부의 행보를 지켜보는 수밖에 없는 상황이다.

국내 소비자들의 선택을 받는 것도 여의치 않다. 최근 3년간 브랜드 화장품 매장의 수가 기하급수적으로 늘어나고, 올리브영 등의 H&B 시장이 두드러지면서 경쟁이 한층 치열해졌다. 또 국내 인구가 지속적으로 줄어들면서 화장품 구매 수요가 있는 젊은층의 규모도 감소하는 추세다.

일례로 수능을 본 후 대학교 입학 전 화장품을 집중적으로 구매하는 시기인데, 수능 지원자수가 매년 줄어들고 있다. 지난 2011년 70만명에 달한 수능 지원자가 올해 60만명대로 떨어져 7년 새 10만명이 감소했는데, 그만큼 화장품을 구입하는 소비자의 수요도 줄어든 셈이다.

에이블씨엔씨 관계자는 “특히 사드 문제로 촉발된 유커 방문객 급감으로 인한 매출 타격은 속수무책인 상황이다”며 “기존처럼 신제품 개발에 집중해 신규 고객을 끌어들이는 방식과 해외 사업 확대를 통해 매출을 늘리는 것이 유일한 방법일 뿐 다른 해결책은 없어 보인다”고 말했다.

한편, 에이블씨엔씨는 지난 4월 주인이 바뀌었다. 미샤 창업자인 서영필 회장이 에이블씨엔씨 보유 지분 29.31% 중 25.5%(1882억원)를 매각하면서 '경영권'도 사모펀드에 넘겨 경영일선에서 물러났다.

지난 6월 주주총회에선 지분 매각 후속조치로 정관변경·이사선임안 등을 가결해 사모펀드 운용사 아이엠엠프라이빗에쿼티(IMM프라이빗에쿼티) 체제로 돌아섰다. 이 후 서 회장과 함께 에이블씨엔씨를 이끌어 왔던 이광열 부사장이 회사를 떠났고, 최근엔 한석우 영업본부 이사가 퇴사한 것으로 확인됐다.