인더뉴스 박민지 기자ㅣ 내달 17일부터 상호금융·저축은행 등 제2금융권에도 'DSR(Debt Service Ratio·총부채원리금상환비율) 관리지표'가 도입된다.

모든 대출의 원리금 상환액과 소득을 비교해 일정비율 이하로 억제하는 게 DSR 도입 목적인 만큼 기존보다 대출 문턱이 한층 높아질 전망이다.

30일 금융위원회는 서울 세종로 정부서울청사에서 가계부채관리점검회의를 열어 이같은 내용을 담은 ‘제2금융권DSR관리지표 도입방안’을 논의했다고 밝혔다.

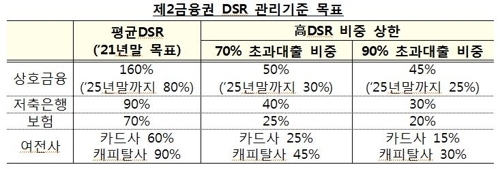

금융위는 오는 2021년 말까지 평균 DSR이 상호금융 160%, 저축은행 90%, 보험 70%, 캐피탈사 90%, 카드사 60% 이내가 되도록 관리할 것을 각 업계에 요구했다.

DSR은 대출한도를 측정할 때 주택담보대출(주담대)과 신용대출, 전세보증금담보대출, 유가증권담보대출 등 모든 가계대출의 원리금 상환액을 연 소득으로 나눈 비율이다. 소득에 비해 빚이 많은 차주에 대한 대출을 억제해 가계부채를 관리하고 금융회사의 건전성도 향상시키기 위한 것을 목적으로 한다.

그러나 제2금융권 이용자는 저소득·저신용자들이 대부분인 만큼 제도권 금융 밖으로 밀려날 수 있다는 지적이 나온다. 특히 그동안 토지나 농지 등으로 상호금융권에서 담보대출을 받아온 농·어업인들이 이번 조치로 가장 큰 영향을 받게 될 것이란 우려도 나오고 있다.

은행들은 지난해 10월 31일 DSR을 관리지표로 도입했다. 시중은행 기준 평균 DSR을 40% 이하로 맞추고, 고(高)DSR인 70%와 90% 초과대출 비중을 15%와 10%로 제한했다.

관리지표 도입 전(지난해 6월)과 후(올해 1분기)를 비교하면 은행권 전체 DSR은 71.9%에서 47.5%로, 고DSR은 23.7%, 11.5%에서 19.2%, 8.2%로 낮아졌다.

금융위는 이처럼 DSR에 대출억제 효과가 있다고 판단해 제2금융권도 시범운영 기간을 마치고 다음달 DSR을 관리지표로 도입한다. 운영 방식은 은행과 같지만 수치가 조금씩 다르다.

상호금융은 올해 1분기 기준 261.7%에 이르는 평균 DSR을 오는 2021년 말까지 160%, 2025년 말까지 80% 이내로 관리해야 한다. 또 2021년까지 DSR 70% 초과 대출 비중은 50% 이내, 90%초과는 45% 이내로 맞춰야 한다. 2025년엔 이를 각각 30%, 25%까지 줄여야 한다.

저축은행과 캐피탈(할부금융)사는 111.5%와 105.7%이던 평균 DSR을 2021년 말까지 모두 90%로 낮춰야 한다. DSR 70% 초과대출 비중 한도는 저축은행 40%, 캐피탈 45%로 맞추고 90% 초과대출 비중 한도는 저축은행과 캐피탈 모두 30%로 관리해야 한다.

보험사는 현재 73.1%인 DSR을 70%로 낮춘다. 70% 초과대출 비중은 25%로 줄이고, 90% 초과대출 비중은 20% 이내로 관리해야 한다. 카드사는 현재 66.2%인 DSR을 60%로 낮춘다. 70% 초과대출 비중과 90% 초과대출 비중은 각각 25%와 15%로 제한한다.

이날 회의에선 DSR 계산에 쓰이는 연간소득과 부채(원리금 상환액)의 산정 방식 등도 조정됐다.

제2금융권 이용 비중이 높은 농·어업인의 신고소득 자료에 ‘조합 출하실적’이 추가된다. 기초데이터의 신뢰도가 높은 경우 추정 소득의 인정비율을 현행 80%에서 90%로 확대했다.

또 연 5000만원까지만 인정했던 인정·신고소득 자료 소득액도 2가지 이상의 소득자료로 차주의 소득수준이 확인되면 최대 연 7000만원까지 인정된다.

예적금담보대출은 현재 8년 분할상환으로 가정해 원리금을 모두 DSR에 반영했지만 앞으로는 이자상환액만 DSR에 반영된다. 은행과 제2금융권에 모두 적용된다. 보험계약대출(약관대출)은 DSR 산정에서 빠진다.

다만 다른 대출을 받으면서 DSR을 따질 때 약관대출의 이자상환액은 반영된다. 대부업체 대출도 DSR 산정에 포함되지 않는다. 다만 다른 대출의 DSR 산정에는 대부업 대출이 포함된다.

최훈 금융위 금융정책국장은 “제2금융권을 주로 이용하는 취약계층과 저신용계층의 신용을 제약하지 않도록 하기 위해 금융권과 협의, 적정 수준의 목표치를 설정했다”고 말했다.

금융당국은 DSR 적용으로 혹시 서민·취약계층의 대출이 지나치게 거절되는지를 모니터링하겠다는 입장이다.

![[C-레벨 터치]치킨 3위 교촌…허니시리즈 만든 송종화 ‘절박함’ 통할까](https://www.inthenews.co.kr/data/cache/public/photos/20240417/art_17138369463842_6d6cce_120x90.png)